Polska giełda jest wyceniana z 30% dyskontem względem amerykańskiej

Od swoich historycznych maksimów z maja 2015 r. do minimum z 25 sierpnia indeks #SP500 został przeceniony o 12,5%. W tym samym czasie #WIG uległ przecenie o 15,5%. To nie pokazuje jednak dobrze jak tanio jest obecnie wyceniany polski rynek. Dopiero wycena indeksów w porównaniu do zysków pokazuje jak duża przepaść dzieli ceny akcji w USA i Polsce. Wskaźnik C/Z dla indeksu WIG jest obecnie o około 30% niższy niż dla #SP500.

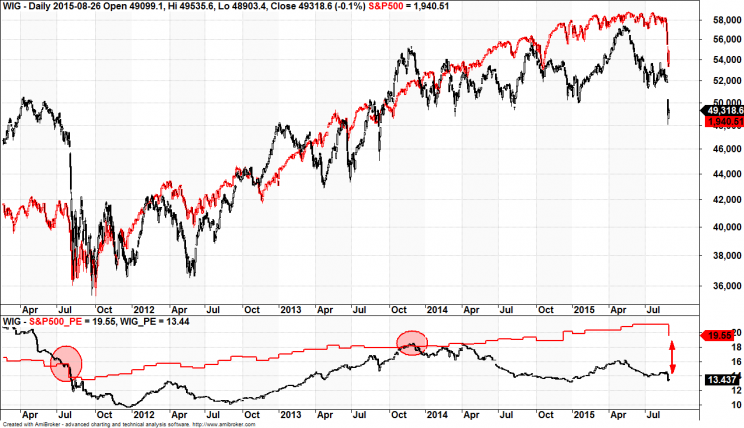

Wykres 1: Indeks WIG i S&P500 (góra, kolor czarny i czerwony), wskaźnik C/Z dla

WIG i S&P500 (dół, kolor czarny i czerwony), lata 2011 - 2015.

REKLAMA

Warto przypomnieć, że nie zawsze tak było. Do roku 2011, zanim wybuchł kryzys PIIGS (Wykres 1, czerwony okrąg), wskaźnik C/Z dla indeksu WIG przekraczał ten dla S&P500. Inwestorzy zakładali bowiem, że polska gospodarka będzie się rozwijać szybciej niż amerykańska. Po kryzysie w 2011 roku to USA była dla inwestorów giełdowych bardziej perspektywicznym rynkiem. Potem wyceny dla obydwu giełd zbliżyły się do siebie tylko na chwilę, na przełomie 2013 i 2014 roku. Niestety chwilę później wybuchł kryzys na Ukrainie i wyceny na GPW znowu znacząco spadły. W tym momencie polski rynek giełdowy jest wyceniany pod względem zysków aż o 30% niżej niż amerykański.

Stopa dywidendy S&P500 zbliżona do WIG

Sytuacja wygląda jednak nieco inaczej jeżeli porównamy ze sobą stopę dywidendy dla obydwu indeksów.

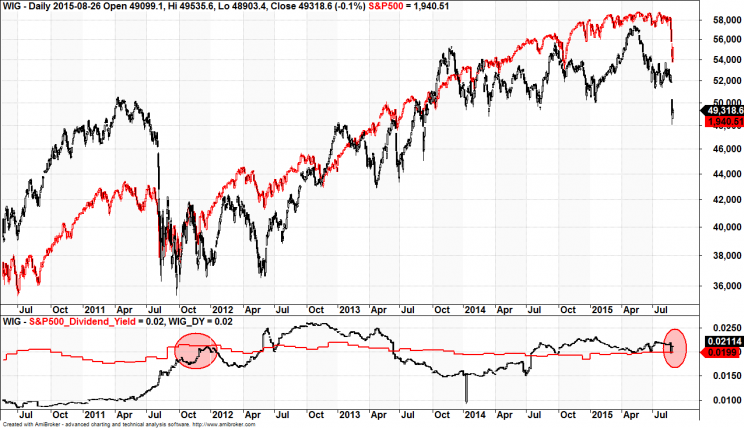

Wykres 2: Indeks WIG i S&P500 (góra, kolor czarny i czerwony), stopa dywidendy dla

WIG i S&P500 (dół, kolor czarny i czerwony), lata 2011 - 2015.

Obecnie WIG jest notowany ze stopą dywidendy nieznacznie większą niż S&P500 (Wykres 2, czerwony okrąg). Tutaj również przełom nastąpił po kryzysie PIIGS. Przed 2011 rokiem stopa dywidendy dla S&P500 była dużo wyższa niż na WIG. Dlaczego tak było? Bo dla inwestorów wtedy liczył się wzrost i rozwój w Polsce. W cenie było inwestowanie w rozwój, zamiast wypłaty zysków dla akcjonariuszy w postaci dywidendy.

Nominalny wzrost gospodarczy w USA i Polsce porównywalny

Rentowność obligacji 10-letnich bardzo dobrze odzwierciedla dynamikę wzrostu gospodarczego w danym kraju, gdy nie ma kryzysu wiarygodności.

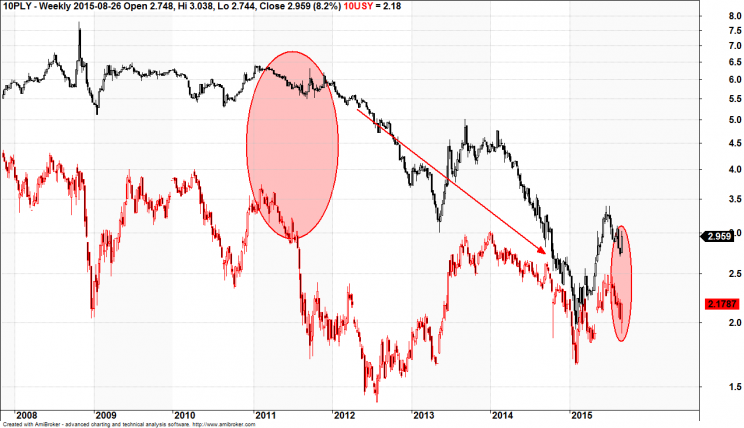

Wykres 3: Rentowność obligacji 10-letnich USA (kolor czerwony) i Polski (kolor czarny).

Przed 2011 rokiem rentowność polskich obligacji 10-letnich była dużo wyższa niż amerykańskich (Wykres 3). Po wybuchu kryzysu PIIGS konsekwentnie zaczęła spadać i zbliżać się do tej w USA. Obecnie rentowność polskich obligacji jest nieznacznie wyższa niż amerykańskich. To oznacza, że w perspektywie najbliższych 10 lat nasze gospodarki powinny rozwijać się w porównywalnym tempie. I tutaj dochodzimy do najciekawszego wniosku, bo to by oznaczało, że polskie akcje są notowane obecnie z dużym dyskontem względem amerykańskich.

Otwartym pytaniem pozostaje kwestia tego ile z wyceny należy odjąć za płynność rynków. Mając bowiem do wyboru takie same akcje, zawsze zapłacimy więcej za takie, które są bardziej płynne i których możemy się szybko pozbyć. W USA nie ma problemów z płynnością rynku, a u nas kiedy zagłębimy się poza najpopularniejsze indeksy, jak WIG20, czy mWIG40, bywa już z tym różnie.

Jedno jest pewne ostatni raz z takim dyskontem względem zysków (30%) polski rynek giełdowy był notowany w stosunku do amerykańskiego na jesieni 2014 roku, a wcześniej wiosną 2012 roku. Wszyscy wiemy co się potem wydarzyło. Przekonamy się czy podobnie będzie i tym razem.