Rząd Zjednoczonej Prawicy może przegrać kolejne wybory, przewidują analitycy DM Millenium i rekomendują zakup Agory

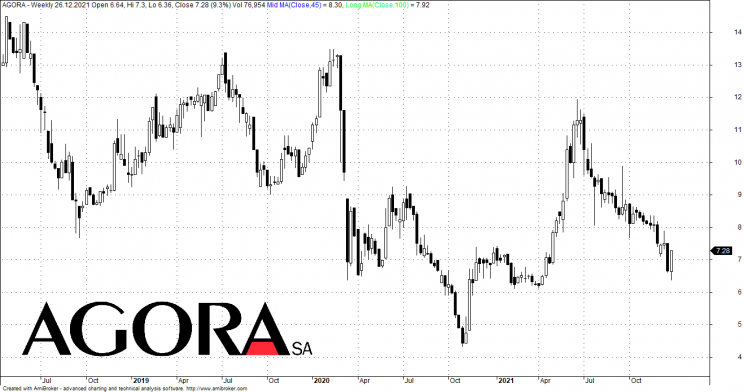

DM Millenium podtrzymuje rekomendacje „Kupuj” dla akcji Agory, ale obniża cenę docelową z 23,4 PLN do 16,2 PLN. Widmo kolejnej fali pandemii znacząco wpływa na obniżenie wyceny spółki, ponieważ nowa niewiadoma dla rynku to skala przyszłych obostrzeń, które wpłyną na branżę reklamową oraz kinową. Zdaniem analityków Prawo i Sprawiedliwość może nie wygrać następnych wyborów, a to może pozytywnie wpłynąć na kurs ceny akcji Agory SA.

Dobre wyniki Grupy Agora

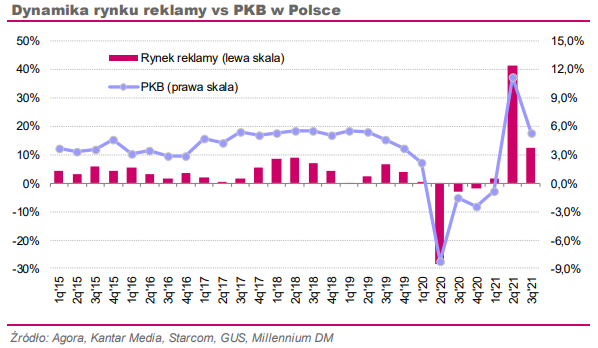

Spółka posiada pięć segmentów działalności, które mają przed sobą dobre perspektywy, ale musi lawirować w ciężkich warunkach biznesowych i politycznych. Wariant Omicron w ciągu zaledwie kilku tygodni zastąpił wariant Delta jako dominujący szczep koronawirusa w USA. Blisko świąt Bożego Narodzenia, rynki nie są w stanie odpowiednio przetrawić natłoku wiadomości COVID-19. Dopiero na początku stycznia rynki będą mogły w pełni przetrawić rozwój wydarzeń i wykonać znaczący ruch kierunkowy, a do tego czasu będziemy wiedzieli znacznie więcej o surowości nowego wariantu.

REKLAMA

Agora opublikowała dobre wyniki za trzeci kwartał 2021 roku. Raportowany zysk operacyjny Grupy Agora wyniósł 11,1 mln PLN, wobec ubiegłorocznej straty 4,4 mln PLN.

Zapisz się na newsletter PWPA i otrzymuj powiadomienia o nowych rekomendacjach Giełdowego Programu Wsparcia Pokrycia Analitycznego 3.0

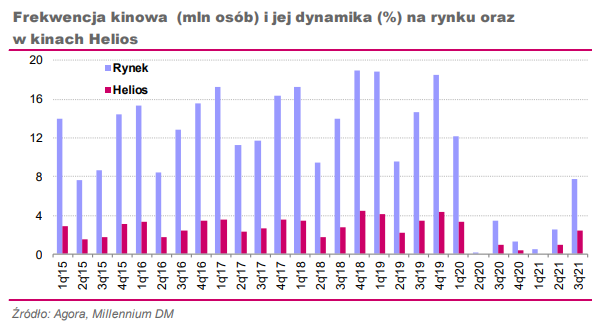

Mniej rygorystyczne obostrzenia niż w zeszłym roku poprawiły wyniki kin Helios oraz segmentu reklamy zewnętrznej, która obok segmentu kinowego, najsilniej została doświadczona przez ograniczenia. Podstawowym ryzykiem jednak, według analityka, to kolejna fala epidemii, która trwale może obniżyć rentowność tego biznesu. Mimo pozytywnych sygnałów odnośnie frekwencji, wprowadzone ograniczenia niewątpliwie będą miały negatywny wpływ na wyniki ostatniego kwartału br. oraz pierwszy kwartał przyszłego roku.

Zobacz także: Raporty analityczne i rekomendacje giełdowe. Jak powstają i do czego są potrzebne? - Michał Kobza, GPW - Podcast 21% rocznie jak inwestować

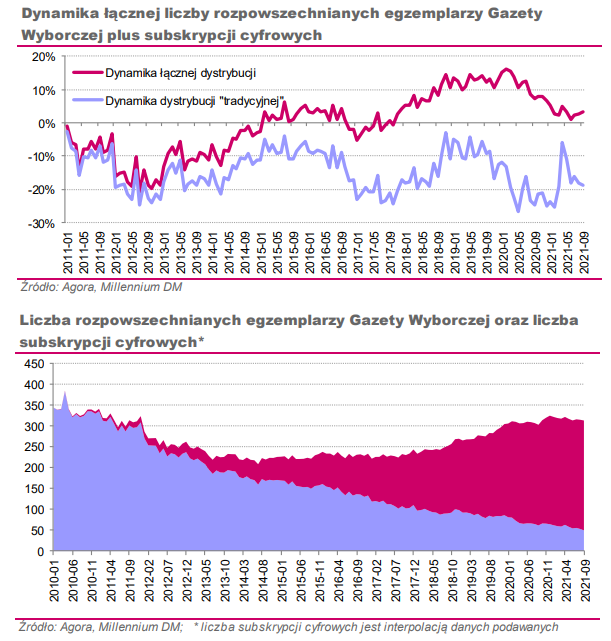

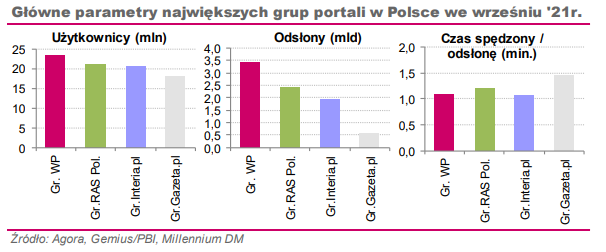

Podobnie dobre wyniki zanotował segment Prasy, Internetu i Radia. Rynek prasy od wielu lat jest pod presją spadającego czytelnictwa, ale cyfryzacja wypłaszcza trend. Jak zaznacza analityk DM Millenium, Adam Zajler, w tym segmencie jest inny czynnik ryzyka: „Podstawowy tytuł wydawany przez Agorę to Gazeta Wyborcza. Profil dziennika jest oceniany jako opozycyjny wobec rządzącej w Polsce opcji politycznej, co znajduje swoje odzwierciedlenie w jej relacjach z instytucjami podległymi władzom. Przełożyło się to na wstrzymanie zakupu powierzchni reklamowych w Gazecie Wyborczej przez spółki Skarbu Państwa, a także ograniczenie prenumeraty ze strony administracji państwowej”.

Zmiana rządzącej opcji politycznej może pozytywnie wpłynąć na kurs

Jak uzasadnia analityk, na zmianę wyceny z 23,4 PLN podawanych w maju na 16,2 PLN ma szereg czynników zarówno zewnętrznych jak i wewnętrznych. Spośród tych pierwszych to epidemia, zmiana stóp procentowych co się wiąże ze wzrostem stopy dyskontowej oraz kwestie polityczne. „Po przegłosowaniu w sejmie lex TVN znacznie wzrosło dodatkowo ryzyko związane z koncesjami i zmalały tym samym szanse na przejęcie Eurozet w ciągu najbliższych 2 lat. Naszym zdaniem zwiększa się jednak prawdopodobieństwo zmiany rządzącej opcji politycznej po wyborach w 2023r, co istotnie zmieniłoby warunki funkcjonowania dla Agory, w tym szanse na sfinalizowanie przejęcia Eurozetu, a co za tym idzie - nastawienia do niej ze strony rynku”.

Natomiast z wewnętrznych czynników to konflikt zarządu z zatrudnionymi dziennikarzami prasowymi. Zarząd miał plan, aby ciąć koszta i na jedno wydarzenie nie wysyłać dwóch zespołów dziennikarskich, z Wyborczej i z Gazety.pl, ale to scalić. Taki pomysł spotkał się z potężnym oporem, który przybrał formę medialnego konfliktu. Dla analityków DM Millenium jest to znak na obniżenie prognozowanej rentowności w przyszłości.

Zobacz także: Rekomendacje i analizy dla spółek z GPW nigdy nie były tak powszechne i dostępne jak teraz. Co MiFID II i program pokrycia analitycznego zmienił na rynku

* Partnerem działu Rekomendacje w serwisie StrefaInwestorow.pl jest Giełda Papierów Wartościowych, która prowadzi Giełdowy Program Wsparcia Pokrycia Analitycznego 3.0