XTB notuje dynamiczny wzrost klientów. DM Trigon podnosi cenę docelową dla akcji brokera

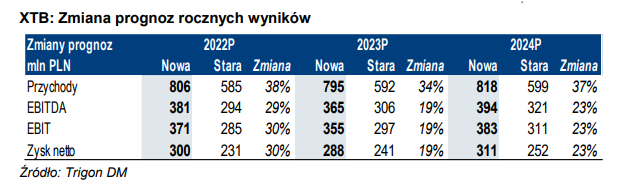

W najnowszym raporcie Giełdowego Programu Wsparcia Pokrycia Analitycznego 3.0 GPW, DM Trigon podniósł cenę docelową dla akcji XTB o 16% do 24,40 PLN przy rekomendacji „Kupuj”. Analityk spodziewa się, że XTB zaraportuje 110 mln PLN zysku w I kw. 2022 roku, a cały rok może zamknąć się zyskiem w okolicach 300 mln PLN.

XTB proponuje dywidendę w wys. 1,50 PLN na akcję, co zdaniem analityków zostanie utrzymane jak i widzą potencjał do wzrostu w kolejnych latach.

REKLAMA

„Powiew zmienności”

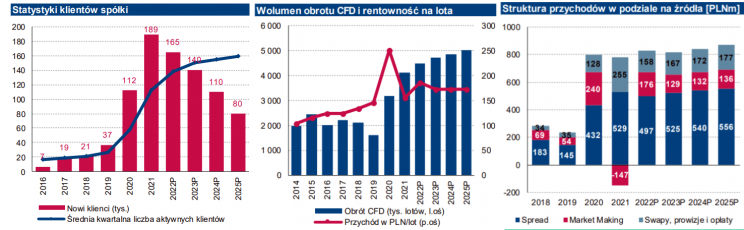

XTB w 2021 roku miał cel pozyskania 35 tys. nowych klientów kwartalnie, czyli cel roczny wynosił ok. 140 tys. Ostatecznie spółka pozyskała, aż ponad 185 tys. nowych klientów, więc analitycy naturalnie założyli spowolnienie tempa akwizycji. Zarząd XTB podszedł jednak ambitnie i założył sobie co najmniej 40 tys. nowych klientów kwartalnie. Konsensus zakłada 165 tys. nowych klientów na koniec 2022 roku. - Nadal zakładamy jednak ostrożnie, że takie tempo akwizycji klientów będzie trudne do utrzymania w dłuższym terminie i stopniowo je obniżamy w kolejnych latach. Nasz model implikuje, że przy zakładanej bazie klientowskiej akwizycja nowych klientów na poziomie ponad 60 tysięcy rocznie przyczynia się do wzrostu zdolności spółki do generowania powtarzalnych wyników, a poniżej by ją obniżała. Przyjmujemy więc, że po okresie szybszego wzrostu zysk netto spółki ustabilizuje się w okolicach 350mln PLN od 2026 roku. Takie podejście pozostawia sporo upsidu biorąc pod uwagę ostatnie osiągnięcia spółki. - napisał analityk Maciej Marcinowski z DM Trigon. W jednym z podcastów 21% rocznie EXTRA, analityk Rafał Irzyński ze Stefy Inwestorów wyliczył, iż spółka musi pozyskiwać ok. 35-40 tys. klientów kwartalnie, by nie notować spadków średniej liczby aktywnych klientów.

Zobacz także: Enter Air z optymizmem patrzy na 2022 rok, pomimo wysokich cen ropy i wojny w Ukrainie

Okres pandemiczny w 2021 roku i echo jakim się odbija wspomagało dynamikę pozyskiwania nowych klientów. Chociaż spółka zapowiedziała zwiększenie kosztów marketingowych na 2022 rok o 40% względem ostatniego roku to na pewno większa zmienność na rynkach z powodu wojny utrzyma niski koszt akwizycji. Łączne koszta operacyjne wzrosną o 1/3 względem ostatniego roku. - Uważamy, że zarząd zdradza w ten sposób pewien upside po stronie przychodów i zostawił sobie poduszkę bezpieczeństwa. Tak duży wzrost kosztów w scenariuszu pozyskania „tylko” 160 tysięcy nowych klientów byłby dla nas szokujący. Zakładamy więc w naszym scenariuszu pozyskania 165 tysięcy nowych klientów w tym roku, że koszty operacyjne wzrosną o 25% r/r. Każde 10% wzrostu kosztów r/r to ok. 35mln PLN. - czytamy w raporcie. Po Murinho, XTB na ambasadorkę zaprosiło mistrzynię sportów walk UFC, Joannę Jędrzejczyk.

Zobacz także: Rosja walczy o swój rynek finansowy: spłaciła odsetki i planuje otwarcie giełdy w Moskwie, chociaż nadal technicznie bankrutuje

Rośnie stabilność przychodów XTB. Przychody spółki ze spreadów w zeszłym roku wyniosły 529 mln PLN; ze swapów, prowizji i opłat przychody wyniosły 255 mln PLN; na market makingu zanotowano stratę w wysokości 147 mln PLN. Jak podsumowano w raporcie, w przeliczeniu na lota to czwarty rok z rzędu wzrostu przychodów z powtarzalnych źródeł z 176 PLN/lot do 191 PLN/lot. - Najwyżej marżowe są CFD na towary, a wzrost ich udziału w wolumenach był istotny w ostatnich dwóch latach. Przychody z market makingu stanowią w naszych prognozach 16% przychodów rocznie, czyli 27 PLN/lot. - podsumował analityk. Za cały 2021 r. zysk netto wyniósł 238 mln zł, co daje na jedną akcję 2,03 zł. Tym samym wskaźnik C/Z ma wartość 8.

W lipcu po publikacji straty w II kw. 2021 roku akcje spółki straciły ok. 25%. Obecnie spółka odrobiła wakacyjny wstrząs na kursie akcji. Przez ostatnie 12 miesięcy cena akcji wzrosła prawie 18%, a od początku roku ponad 9%. Analityk DM Trigon widzi ponad 35% potencjału wzrostu.