Creativeforge Games, Forever Entertainment i SimFabric. Analitycy przedstawiają prognozy wyników spółek gamingowych za 4 kwartał 2022

Analitycy z DM BDM w najnowszych raportach przygotowali prognozy dotyczące wyników spółek gamingowych notowanych na giełdzie. Najlepiej prezentuje się Forever Entertainment dzięki udanym premierom remake’ów.

REKLAMA

Przedstawione przez analityków wyniki są szacunkowymi prognozami za 4Q22 przygotowanymi w ramach Giełdowego Programu Wsparcia Pokrycia Analitycznego. Spółki opublikują raporty w nadchodzących miesiącach.

Najwcześniej wyniki pokaże CreativeForge Games – raport roczny za 2022 r. pojawi się 16 marca. 5 dni później raport udostępni Forever Entertainment. Najdłużej przyjdzie czekać na wyniki Simfabric – planowana data publikacji raportu rocznego za 2022 r. to 28 kwietnia.

Zobacz także: PlayWay ogłasza ABB na akcje Movie Games. To już kolejna spółka po SimFabric

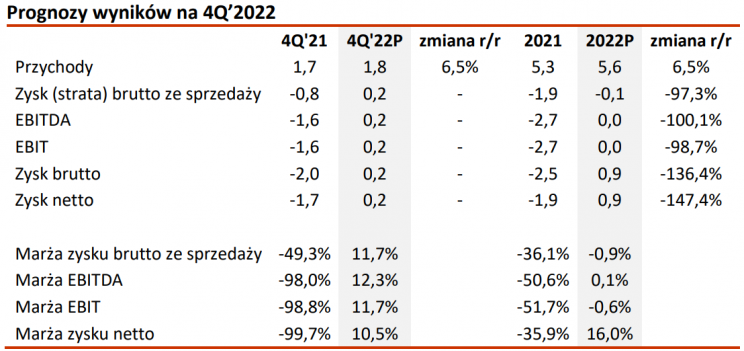

Premiera Aircraft Carrier Survival na Nintendo Switch najważniejszym wydarzeniem CreativeForge Games w 4Q22

Analitycy podtrzymują obecną neutralną rekomendację dotyczącą akcji spółki. Prognozowane przychody CFG wynoszą 1,8 mln zł (+6,5% r/r), z czego za połowę odpowiada zmiana stanu produkcji. W 4 kwartale miała miejsce premiera Aircraft Carrier Survival na konsole Nintendo Switch. Oprócz portu, spółka cały czas pracuje nad poprawą błędów będących obecnie największym mankamentem gry. To, w połączeniu z planowanym wydaniem DLC, skłania analityków do przewidywania poprawy sprzedaży tytułu q/q.

Prognozowana EBITDA za 4Q22 wynosi 0,2 mln zł, co stanowi wyraźną poprawę wobec straty -1,6 mln zł rok wcześniej. Dzięki działaniom optymalizującym koszty produkcji gier podjętych przez spółkę w poprzednim roku prognozowany zysk netto wynosi 0,2 mln zł (vs -1,7 mln zł straty rok wcześniej).

Do najważniejszych premier w 2023 r. należy m.in. Handyman Corporation. Gra według deweloperów jest skończona i obecnie prowadzone są prace nad tłumaczeniem. Kolejne planowane tytuły to Monsters Domain i Perseus – obie gry są przygotowywane przez spółkę zależną i najprawdopodobniej pojawią się na festiwalu dem platformy Steam w lutym.

Prognozowane wyniki Forever Entertainment najlepsze w historii

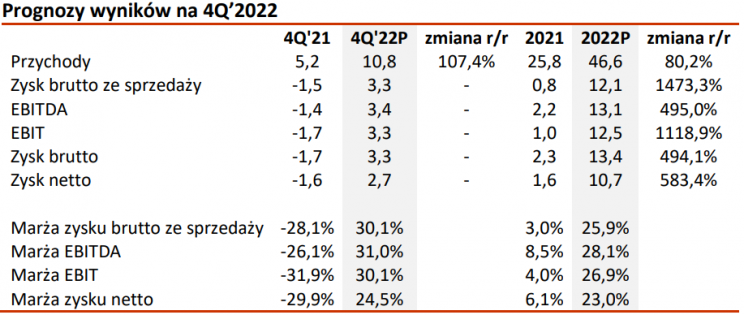

Strategia spółki opierająca się na wydawaniu remake’ów klasyków przynosi świetne wyniki. W 4Q22 miała miejsce premiera Front Mission 1st Remake na konsolę Nintendo Switch, która według wstępnych szacunków analityków sprzedała się w nakładzie ok. 50 tys. kopii, generując tym samym ok. 5,5-6 mln zł przychodów. W Japonii (najważniejszym rynku w przypadku tej premiery) gra pobiła wyniki poprzedniego najmocniejszego tytułu spółki: The House of the Dead: Remake. Front Mission 1st Remake utrzymał się 17 dni na liście TOP 10 najlepiej sprzedających się gier (3 dni dłużej niż THotD). Jeszcze w 2023 r. ma pojawić się premiera drugiej części. Spółka prowadzi również zaawansowane rozmowy na temat pozyskania kolejnych licencji na wydanie następnych remake’ów klasycznych gier.

Finalnie prognozowane przychody w 4Q22 wynoszą 10,8 mln zł (+107,4%) i są wyraźnie niższe od przewidywań z rekomendacji z października. Wynika to z braku premier niektórych zakładanych tytułów oraz wydania Front Mission 1st Remake tylko na Nintendo Switcha (na pozostałe platformy gra ukaże się najprawdopodobniej w 1Q23). Analitycy podkreślają, że jest to przesunięcie wyników między kwartałami, co finalnie nie wpływa na zmianę wyceny. Oczekują w ten sposób wyższych wyników za 1Q23.

Prognozowana EBITDA w 4 kwartale wynosi 13,1 mln zł (+495% r/r), a zysk netto 10,7 mln zł (+583,4% r/r). Jeśli prognozy się sprawdzą, 2022 r. będzie rekordowym rokiem w historii spółki.

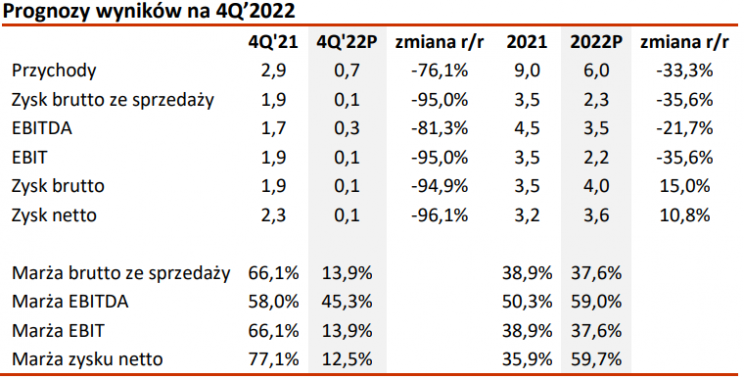

Negatywne oczekiwania odnośnie SimFabric

Dobrymi wiadomościami nie może pochwalić się SimFabric. Analitycy negatywnie oceniają perspektywy za 4 kwartał 2022 r. i podtrzymują rekomendację sprzedaży akcji spółki. Zgodnie z ich prognozami przychody zaliczą znaczny spadek do poziomu 0,7 mln zł (-76,1% r/r). Spadek wynika przede wszystkim z braku zaliczek dotyczących tworzenia projektów zewnętrznych. Dodatkowo, spółka nie dostarcza informacji, co dalej się dzieje z tymi projektami. Prognozowana EBITDA za 4 kwartał wynosi 0,3 mln zł (-81,3% r/r), a zysk netto 0,1 mln zł (-96,1% r/r).

Źródło grafik: DM BDM