Analitycy prognozują dalsze spadki przychodów Vigo Photonics oraz mocny wzrost sprzedaży Śnieżki na rynku ukraińskim

Vigo Photonics prawdopodobnie kontynuuje trend spadkowy przychodów w 4 kwartale 2022 roku. Kluczowy wpływ podwyżek przychodów pojawi się dopiero w 2 kwartale 2023 roku. W przypadku Śnieżki jak zwykle 4 kwartał zapowiada się najgorszym w całym roku.

REKLAMA

Vigo Photonics zapowiedziało opublikowanie raportu za 4 kwartał 2022 r. 3 marca 2023 r. Data publikacji raportu Śnieżki na chwilę obecną nie jest znana.

Zobacz także: Creativeforge Games, Forever Entertainment i SimFabric. Analitycy przedstawiają prognozy wyników spółek gamingowych za 4 kwartał 2022

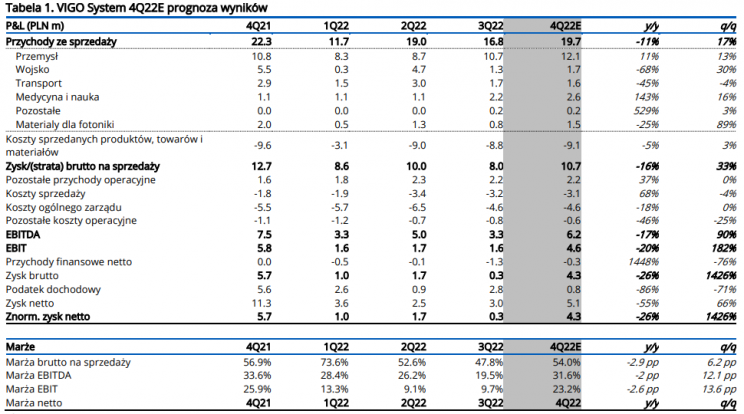

Spadki przychodów i nieznaczna poprawa marży z poprzedniego kwartału

Vigo Photonics zaprezentowało szacunkowe przychody na poziomie 19,7 mln zł, co oznacza 11% spadku r/r. Zgodnie z szacunkami w segmencie przemysłowym spółka zanotuje wzrost (+11% r/r), natomiast najwyższy spadek pojawi się w segmencie technik wojskowych (-68% r/r). Analitycy przewidują, że skutki wpływu podwyżek cenników będą widoczne dopiero w 2Q23. W krótkim terminie spodziewają się nowego zamówienia od Safrana.

Prognozowany 2% spadek kosztów sprzedaży i zarządu q/q najprawdopodobniej pozwoli spółce poprawić rekordowo niski poziom marży brutto ze sprzedaży z 3Q21. Mimo to, Vigo Photonics dalej nie wróci do poziomów z poprzedniego roku.

Analitycy szacują, że wynik EBITDA wyniesie 6,2 mln zł, co implikuje spadek 17% r/r, natomiast na poziomie znormalizowanego zysku netto oczekują 4,3 mln zł (-26% r/r).

Źródło: IPOPEMA Securities

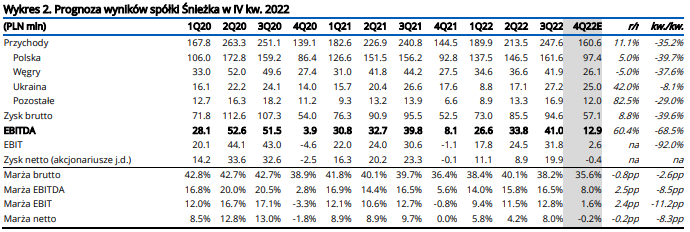

Śnieżka bez niespodzianek

Sezonowo 4 kwartał zapowiada zwykle niskie wyniki producentów farb. Analitycy nie przewidują znaczących odstępstw od tej reguły w przypadku Śnieżki. Inflacja cen farb w październiku i listopadzie utrzymywała się nad wzrostem cen chemii budowlanej, tym samym prognozowane przychody spółki wzrosły do poziomu 97,5 mln zł (+5% r/r) mimo sezonowego spadku wolumenów. Najsilniejszego wzrostu analitycy spodziewają się na rynku ukraińskim, z którego przychody ich zdaniem wyniosą 25 mln zł (+42% r/r.)

Prognozy sugerują kontynuację trendu spadku kosztów sprzedaży, które jednak najprawdopodobniej zostaną zrównoważone przez rosnące koszty zarządu (+4,6% r/r). Zakładając brak wpływu zdarzeń jednorazowych, analitycy spodziewają się 12,9 mln zł wyniku EBITDA (+60,4% r/r) oraz straty netto na poziomie -0,4 mln zł.

Źródło: IPOPEMA Securities