26 najlepszych spółek na 2026 rok według nowej strategii Trigon Dom Maklerski

Trigon Dom Maklerski w najnowszej strategii zakłada, że 2026 rok będzie trudniejszy dla inwestorów niż mijający 2025, jednak mimo to prognozuje 20% wzrost indeksu WIG i przekroczenie poziomu 130 tys. pkt. Analitycy biura maklerskiego wskazują, że warto stawiać zarówno na duże, jak i średnie spółki. Przedstawili też listę 26 spółek, które ich zdaniem mają szansę pobić rynek.

Według Trigon, nasza gospodarka przypomina dziś rozpędzony pociąg, którego nie zatrzymała nawet wojna handlowa. Wsparciem pozostają rosnące wydatki w Europie, zwłaszcza w Niemczech i rosnące deficyty budżetowe. W efekcie, podobnie jak w 2025 roku, indeksy giełd europejskich mogą zachować przewagę nad amerykańskimi. Polityka fiskalna na świecie ma pozostać luźna, a stopy procentowe w USA mogą spaść zaskakująco nisko z powodów politycznych.

REKLAMA

9 najlepszych spółek na 2026 rok według DM BOŚ

W takim otoczeniu analitycy polskiego biura maklerskiego wskazali 26 spółek – zarówno z Polski, jak i z Europy – które w 2026 roku mogą zachować się lepiej niż rynek.

26 spółek na 2026 rok

Alior

Bank charakteryzuje się silnymi wskaźnikami kapitałowymi, co wspiera założenie wzrostu wypłaty dywidendy do 75%, gdy wskaźnik NPL spadnie poniżej 5% (co ma nastąpić już w przyszłym roku) podkreślają analitycy. Bank zakończył znaczną część procesu refinansowania pożyczek gotówkowych i może zaskoczyć dynamiką wzrostu. Dodatkowy potencjał wzrostowy pojawi się, gdy fuzja PZU-Pekao stanie się realna.

Allegro

Zakłada się, że ALE będzie rosło szybciej niż rynek detaliczny i skutecznie dostosuje się do zmian technologicznych. Oczekuje się, że EBITDA przewyższy GMV, wspierane ekspansją biznesu fintech i bardziej efektywną logistyką (w tym nową umową z InPost).

Budimex

Budimex będzie głównym beneficjentem boomu budowlanego w nadchodzących latach dzięki rekordowej liczbie przetargów z PKP PLK i GDDKiA oraz uruchomieniu inwestycji CPK. Przewiduje się, że portfel zamówień osiągnie rekordowy poziom do końca roku finansowego 2026E z powodu rosnącej dywersyfikacji działalności spółki.

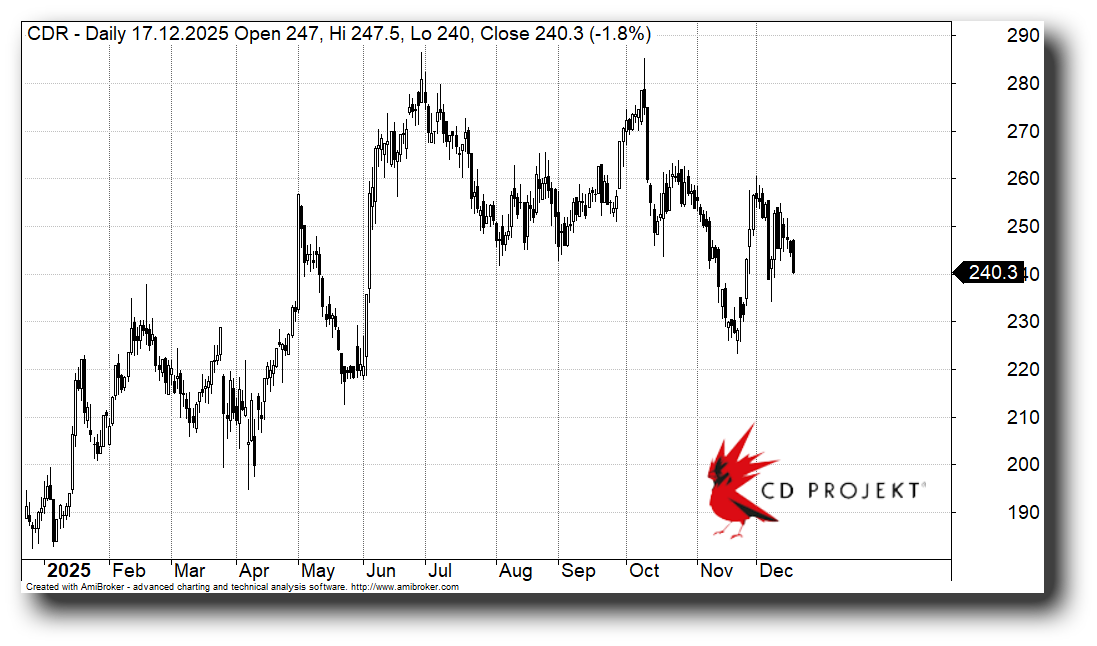

CD Projekt

Pozytywny odbiór co najmniej jednego z nieogłoszonych projektów (wysokie prawdopodobieństwo pojawienia się projektu w zaawansowanej fazie w przyszłym roku) oraz stopniowe budowanie szumu wokół głównych premier, zwłaszcza Wiedźmina 4.

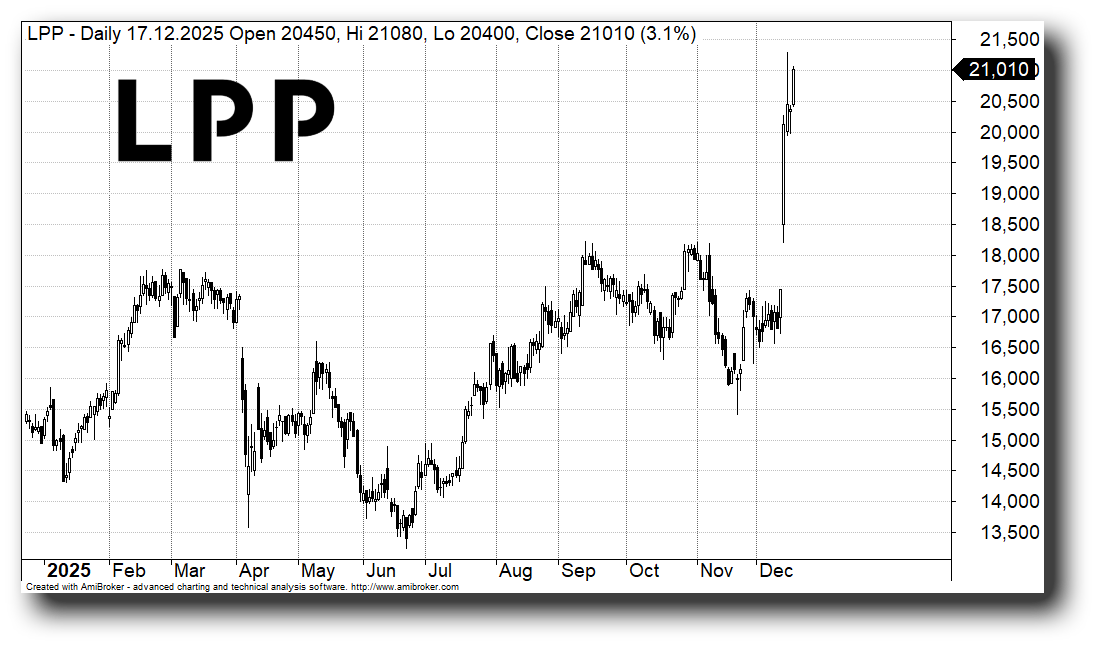

LPP

Wzrost skumulowanego rocznego wskaźnika EBIT za 3 lata (3Y EBIT CAGR) znacznie przewyższa konkurentów, co wspiera szybką kompresję wskaźnika P/E oraz 4-5% stopę dywidendy. Mocny wzrost, wysoka rentowność pomimo intensywnego rozwoju oraz wspierająca wycena są podstawą rekomendacji.

Orange Polska

Spółka ma niższą presję kosztową, stały wzrost ARPU i najlepsze aktywa infrastrukturalne w sektorze. Skorygowany FCFE na poziomie 9% w 2026 r., po którym następuje oczekiwany wzrost w średnim tempie kilkunastu procent w kolejnych latach, może zmienić postrzeganie OPL przez inwestorów w kierunku spółki o widocznej ścieżce wzrostu w średnim terminie.

Rheinmetall

Jest to najczystsza notowana spółka czerpiąca ze zbrojeń lądowych w Europie (77% sprzedaży w Europie, minimalna ekspozycja na USA). Wieloletni supercykl amunicyjny, backlog zamówień przekraczający 3x sprzedaż oraz strukturalnie wyższe wydatki na obronę Niemiec gwarantują wyjątkową widoczność. Oczekiwane marże EBIT przekroczą 20% w 2030 roku.

SAAB

Łączy silną pozycję w CEE i krajach nordyckich z pozycją lidera w europejskim lotnictwie i dozbrojeniu morskim, różniąc się od skupienia Rheinmetall na lądzie. Rekordowe zamówienia w 4Q25 i backlog na poziomie 3,1x przychodów zapewniają wyjątkową widoczność.

Santander PL

Rynek nie docenia niskiej wrażliwości banku na zmiany stóp procentowych. Dodatkowe pozytywy to silne wskaźniki kapitałowe i najwyższa w sektorze stopa dywidendy na lata 2026–27.

Turkish Airlines

EBITDA ma powrócić do wzrostu w 2026 roku, a marża ma się stabilizować na poziomie 22%, w miarę łagodzenia inflacji. Obecna wycena 4,0x 2026E EV/EBITDA stanowi 17% dyskontu wobec światowych konkurentów.

Żabka Group

Skalowalny model, wspierany niską inflacją żywności (co powinno podnieść popyt dyskrecjonalny) oraz łagodzeniem presji płacowej (poprawa dynamiki kosztów franczyzobiorców), wzmacnia trajektorię marży.

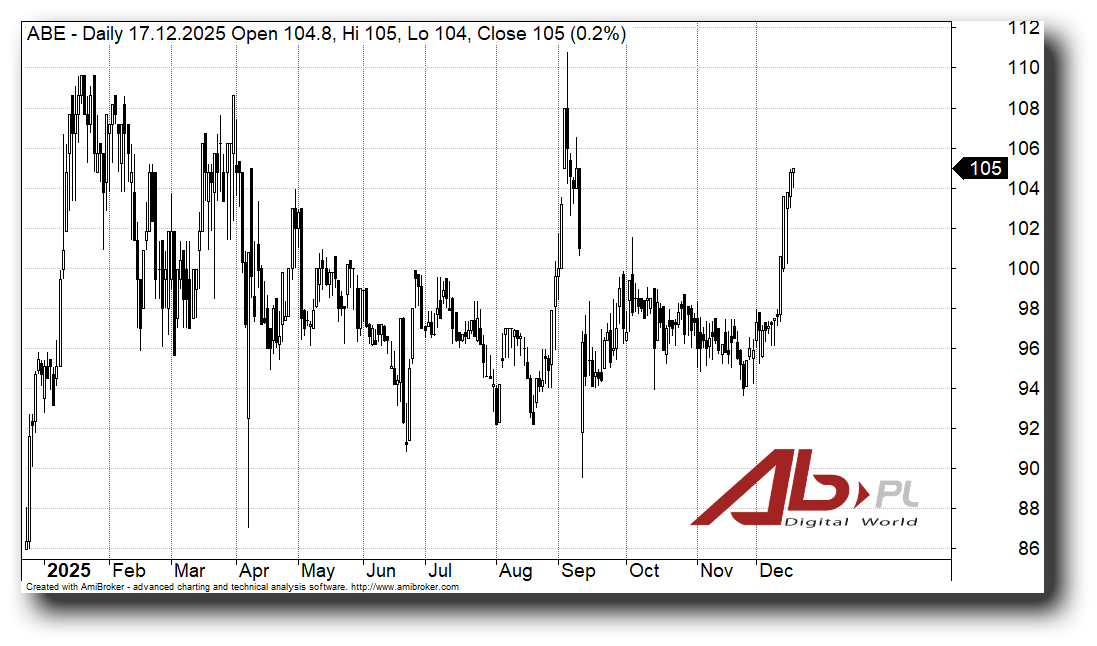

AB

Wzmacniające się momentum zysków w miarę wyjścia z deflacji i korzystania z ożywienia popytu w sektorze publicznym. Oczekuje się, że poprawa cen i łagodzenie presji kosztowej napędzą silny wzrost zysków w 2026 r. z prawdopodobną stopą dywidendy (DY) >10%.

Benefit Systems

Niska penetracja kart B2B/B2C na rynkach BFT oferuje znaczną przestrzeń do ekspansji ARPU. Spółka jest kluczowym disruptorem, a silny wzrost EBIT w 2026 r. w Polsce, UE i Turcji podtrzymuje wycenę z wyraźnym potencjałem wzrostu.

Dywidenda, rozwój biznesu kartowego oraz przejęcie w Turcji - Maria Mickiewicz, Benefit Systems

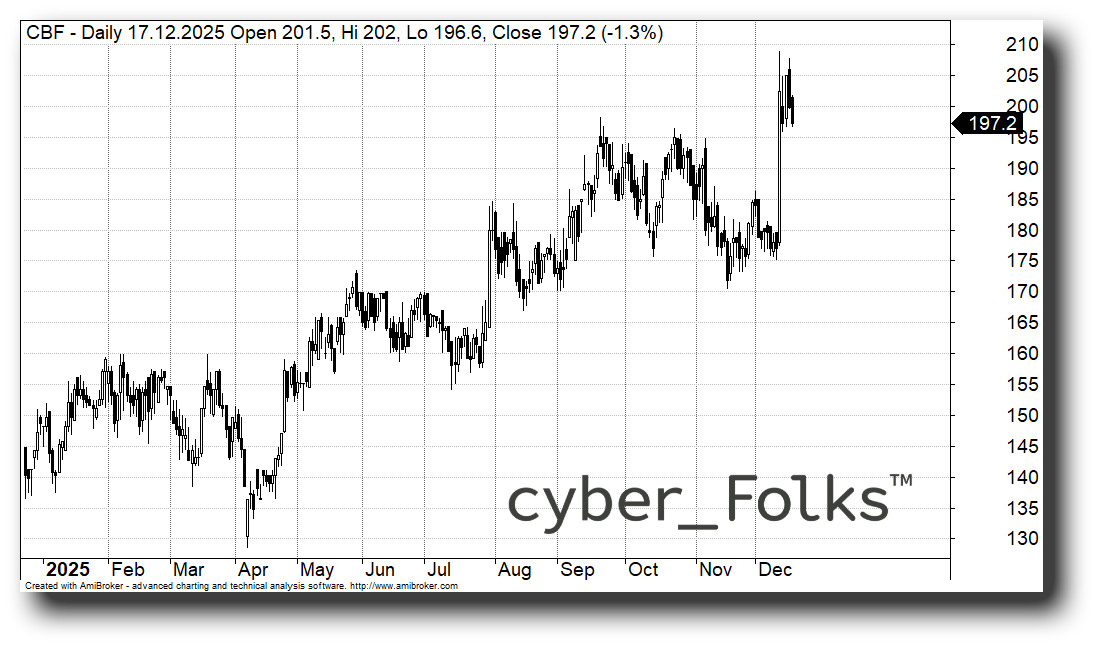

cyber_Folks

Spółka jest jedną z najlepiej pozycjonowanych w sektorze TMT, aby czerpać korzyści ze zmian rynkowych napędzanych AI. Potok potencjalnych przejęć (M&A) pozostaje znaczący.

Inter Cars

Inter Cars lepiej radzi sobie na wymagającym rynku niż konkurenci, utrzymując rentowność, podczas gdy konsolidacja powinna poprawić dynamikę rynku w średnim terminie. Wycena wygląda atrakcyjnie (ok. 9x P/E’26) przy poprawiającym się momentum zysków.

XTB

Zwiększenie długoterminowych prognoz jest napędzane wyższą bazą klientów i wolumenami obrotu, co powinno przełożyć się na silniejsze przychody cykliczne. Krótkoterminowa zmienność rynku w październiku i listopadzie dobrze wróży zyskom w 4Q'25.

Archicom

Najszybciej rozwijająca się spółka w sektorze. Oczekuje się wzrostu EBITDA/EPS odpowiednio o 106%/146% w roku finansowym 2026E, i ponownego podwojenia w FY27E. Silne momentum w 4Q25E (oczekiwany wzrost wolumenów sprzedaży o +50% kw/kw) powinno wspierać sentyment.

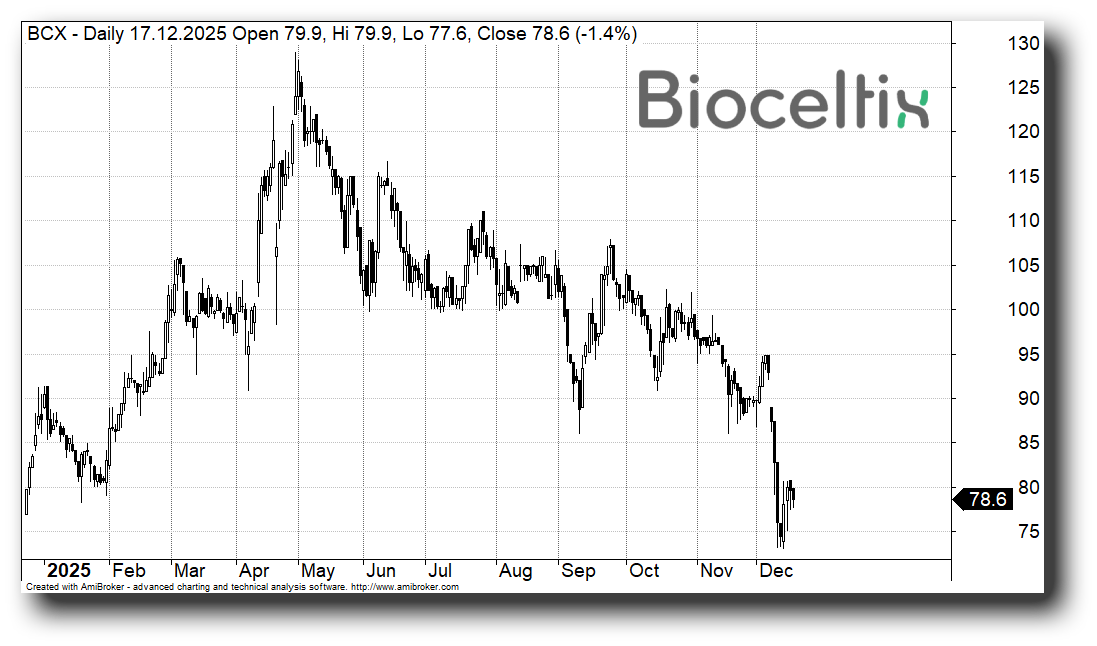

Bioceltix

Pozytywna perspektywa z uwagi na wysokie prawdopodobieństwo rejestracji EMA planowanej na 2H26 oraz umowę dystrybucyjną w segmencie produktów weterynaryjnych, charakteryzującym się ograniczoną liczbą graczy rozwijających innowacyjne opcje terapeutyczne.

Creotech Instruments

Spółka z dużym przekonaniem na 2026 rok, działająca w sektorach kosmicznym i kwantowym (rzadka historia podwójnego silnika w European New Space). Wyższe składki Polski na ESA i planowane centrum technologiczne ESA znacząco rozszerzają jej pole działania.

Echo Investment

Oczekuje się, że spółka będzie kontynuować zbywanie aktywów komercyjnych. Sprzedaż projektów (np. Brain Park I, Swobodna), w połączeniu z rozliczeniem sprzedaży pakietu aktywów Resi4Rent, powinna pozwolić na wypłatę dywidendy podobnej do tegorocznej. Stopa dywidendy (DY) ma pozostać najwyższa w sektorze nieruchomości — ponad 16% przez kolejne trzy lata.

Enter Air

Ekspansja floty napędzająca wzrost ASK o około 14% i poprawa efektywności wewnętrznej powinny podnieść skorygowaną EBITDA o około 17% w 2026 r.. Akcje wciąż handlowane są po atrakcyjnej wycenie ze znacznym potencjałem wzrostu.

Murapol

Obecny dyskonto, po jakim spółka jest notowana w stosunku do sektora, jest zbyt wysokie. Prognozowana DY na następne trzy lata może osiągnąć około 13%. Transformacja banku ziemi (około 30% w Warszawie) strukturalnie zmieni strukturę sprzedaży. Silne wolumeny sprzedaży w 4Q25E mogą być potencjalnym katalizatorem.

Oponeo.pl

Oponeo wchodzi w 2026 rok z zapasami, które powinny wspierać udział w rynku i marże. Rosnące średnie ceny opon podnoszą ogólną wartość rynku. Spółka oferuje atrakcyjny profil wzrostu, jednocześnie wypłacając solidną dywidendę.

PlayWay

Nadzieja na długo oczekiwaną premierę nowego CMS (Car Mechanic Simulator), która ma uwolnić potencjał wzrostowy, zwłaszcza po ostatnich spadkach.

Ryvu Therapeutics

Pojawiają się coraz lepsze odpowiedzi na leczenie w projekcie terapii skojarzonej RVU120. Zakłada się dalsze modyfikacje planów klinicznych oraz utrzymuje się przekonanie o możliwości transakcji partnerskiej w 2026 r., z płatnością z góry w wysokości około 80-150 mln EUR.

Unimot

Katalizatory: poprawa sytuacji w LPG w 2026 r. (cła UE na n-butany, ograniczenie eksportu z Rosji) oraz w paliwach płynnych. Potencjalny scenariusz gry na pokój. Wzrost CAPEX w segmencie midstream od 2H26. Atrakcyjne wskaźniki wyceny dla rosnącej infrastruktury midstream.

Unimot szykuje się na dywidendę za 2025 rok. Oferta dronowa pojawi się pod koniec I kwartału