Analitycy podnoszą cenę docelową dla akcji Ferro. Ograniczenie planowanych inwestycji może poprawić wyniki finansowe spółki

Mimo, że Ferro mierzy się obecnie z ciężkim otoczeniem rynkowym i słabym popytem, spółka radzi sobie dobrze. Decyzje zarządu w sprawie ograniczenia wydatków inwestycyjnych dają szansę na wyższe przepływy pieniężne za następne lata.

REKLAMA

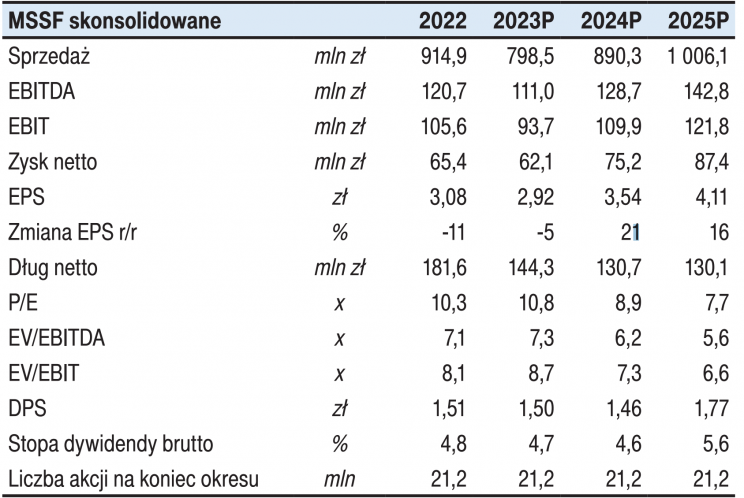

Analitycy z DM BOŚ zaktualizowali swoje prognozy na nadchodzące lata dotyczące Ferro. Dzięki obniżeniu stopy wolnej od ryzyka oraz rewizji w górę przepływów pieniężnych nowa cena docelowa spółki wynosi 34,7 zł/akcję, co przy obecnym kursie w granicach 31,7 zł oznacza ok. 9,5% potencjał do wzrostu. Całą analizę opublikowaną 11 grudnia można przeczytać TUTAJ.

Notowania Ferro

Zobacz także: Analitycy widzą dużą szansę w dołączeniu Kino Polska do koncernu Canal+ i rekomendują kupuj akcje spółki

Umiarkowane oczekiwania na IV kwartał

Popyt na produkty spółki jest mocno zależny od rozwoju rynku mieszkaniowego. Dotąd Ferro przede wszystkim opierało się na popularności wykonywania remontów. W segmencie armatury instalacyjnej popyt na usługi spółki zależy w 55% od rynku wtórnego, natomiast w segmencie baterii i akcesoriów aż w 80%.

Jak analitycy z DM BOŚ wskazują, sytuacja w spółce uległa zmianie po przejęciu przez nią aktywów grzewczych, które zwiększyły jej zależność od rynku pierwotnego.

Stąd w 4 kwartale 2023 r. oczekiwania ekspertów co do wyników spółki są umiarkowane. Ze względu na wciąż jeszcze słaby popyt spodziewają się oni nieco niższego poziomu przychodów, wynoszącego 195,8 mln zł (-6,5% r/r oraz -8% q/q). Za to spodziewają się oni lekkiego wzrostu marży operacyjnej, wynikającego z niższych cen frachtów, surowców oraz korzystnej sytuacji na rynku walutowym. Umocnienie się złotego pozwala spółce na tańszy import kluczowych surowców tj. miedzi, cynku czy aluminium.

| Prognozy 4Q23 | 4Q22 | |

|---|---|---|

| Przychody | 195,8 | 209 |

| EBITDA | 25,8 | 22,3 |

| EBIT | 18,2 | 19,3 |

| Marża operacyjna | 9,27% | 9,23% |

| Zysk netto | 10,7 | 11,8 |

Perspektywy na 2024 r.

Choć analitycy dostrzegają już pewną poprawę w postaci osłabienia tendencji spadkowych w popycie na rynku mieszkaniowym, wciąż oceniają oni ogólną sytuację rynkową jako trudną. Poza problemem słabego popytu, sektor, w którym operuje Ferro, cechuje się wysoką konkurencją, wysokim poziomem zatowarowania oraz coraz krótszym okresem zamówień (ze względu na niepewność klientów). Konsumenci prezentują także szczególną ostrożność w przypadku wyboru źródeł ciepła.

Obecne wysokie koszty inwestycji i ceny energii spowodowały stagnację w pompach ciepła, a wzrost popytu na kotły gazowe w 2023 r. nie zmienił tego, że odczyty dalej są niższe niż w 2021 r. czy w 1 kwartale 2022 r.

W tym niesprzyjającym otoczeniu Ferro zdaje się bardzo skutecznie poruszać. Spółka skupia się na optymalizacji zapasów, upraszczaniu oferty i poprawie marży operacyjnej. Analitycy z DM BOŚ podkreślają, że w następnym roku ograniczenie wydatków inwestycyjnych może pozwolić spółce poprawić wyniki, mimo rosnącej presji na wzrost wynagrodzeń i wyższych kosztów usług z innych kategorii (np. marketingowych, czy rozwoju sprzedaży zagranicznej). Stąd spodziewają się oni w 2024 r. poprawy wyników, zarówno na poziomie przychodów (+11,5% r/r), wyniku EBITDA (+16% r/r), jak i zysku netto (+21% r/r).

Źródło: DM BOŚ

Zobacz także: Analitycy podnoszą cenę docelową dla akcji MCI Capital. Wolne zasoby gotówki dużą szansą dla spółki