Analitycy podnoszą cenę docelową dla akcji MCI Capital. Wolne zasoby gotówki dużą szansą dla spółki

MCI Capital w obecnym otoczeniu rynkowym bardzo dużo zyskuje na atrakcyjności, dzięki wysokiemu poziomowi płynności. Zahamowanie liczby IPO oraz pozyskiwania nowych podmiotów przez fundusze VC oraz PE w oczach analityków stwarza ciekawe okazje do interesujących transakcji.

REKLAMA

W swojej najnowszej rekomendacji analitycy z Noble Securities zaktualizowali prognozy na najbliższe lata. W efekcie cena docelowa w horyzoncie najbliższych 9 miesięcy wzrosła do 40,3 zł (wobec 36,1 zł w poprzednim raporcie). Przy obecnym kursie wynoszącym 25,9 zł daje to potencjał do wzrostu w wysokości ok. 55%.

Notowania MCI Capital

Zobacz także: Analitycy rekomendują kupuj akcje Votum. Widzą potencjał na wyższe dywidendy

MCI.EV ze świetnym wynikiem w 3 kwartale

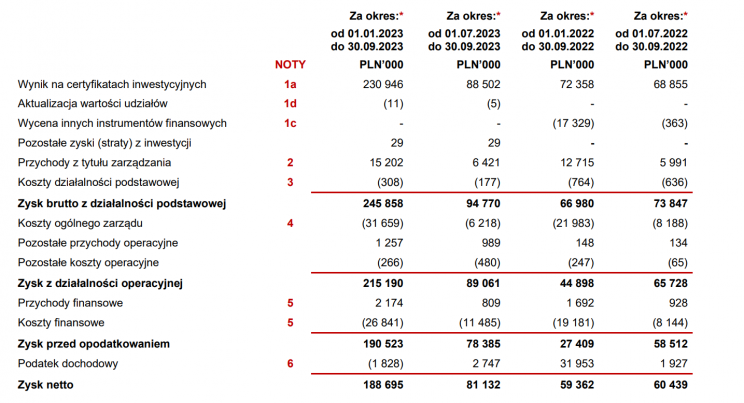

Wyniki MCI Capital w 3 kwartale okazały się bardzo dobre. Spółka zaraportowała przychody z z inwestycji na poziomie 88,5 mln zł (+29% r/r). Na taki wynik składa się 3,61 mln zł zrealizowanego wyniku na umorzeniu certyfikatów inwestycyjnych i 84,89 mln zł niezrealizowanych zysków z tytuł aktualizacji certyfikatów inwestycyjnych.

W przypadku tej drugiej kategorii najmocniejszy wynik w tym kwartale wykreował MCI.EV (MCI.EuroVentures), którego wynik z tytułu aktualizacji wartości wyceny wyniósł 90,7 mln zł (+33% r/r). Największym obciążeniem wyników okazał się fundusz MCI.TV (MCI.TechVentures), który zanotował w 3Q23 -7,1 mln zł straty (wobec 8,5 mln zł zysku w poprzednim roku).

3 kwartał MCI Capital zakończyło z wynikiem EBIT w wysokości 89,1 mln zł (+36% r/r) oraz zyskiem netto wynoszącym 81,1 mln zł (+34% r/r).

Dobre otoczenie rynkowe do przeprowadzania nowych inwestycji

Rynek private equity i venture capital został mocno dotknięty agresywnymi podwyżkami stóp procentowych, na jakie zdecydowały się banki centralne na całym świecie. Od najszybszej serii podwyżek w XXI wieku przez FED finansowanie w branży wyraźnie spadło. Jak podają analitycy z Noble Securities, w 2Q23 pozyskiwanie nowego finansowania w obszarze private euqity odnotowało spadek aż o -24% r/r. Jeszcze mocniej zmiany odczuł sektor VC, w którego przypadku spadek wyniósł aż -64%.

W takim otoczeniu, jak podkreśla zarząd MCI Capital, zarówno niska płynność, jak i niskie wyceny stanowią świetną okazję do przeprowadzania inwestycji, co z resztą spółka już zaczyna wykorzystywać.

Zobacz także: Rekomendacje listopad 2023 – oto jakie spółki zalecali kupować i sprzedawać maklerzy

Dwie nowe inwestycje

W listopadzie MCI Capital poinformowało o nabyciu 65,05% udziałów w spółce Webcon. Przejęcie to miało miejsce w ramach działalności subfunduszu MCI.EV. Przejęta firma jest producentem oprogramowania oraz zajmuje się dostawą systemów zarządzania procesami i elektronicznym obiegiem dokumentów.

Spółka w 2022 r. konsekwentnie realizowała plany rozwojowe, zwiększając swoje przychody w tempie +21% r/r (wobec zakładanych 15% r/r), a także zwiększając zatrudnienie o 18%. Webcon pozyskał w ciągu poprzedniego roku 130 nowych klientów, zarówno w Polsce, jak i za granicą. Zgodnie z prognozą zarządu, spółka planuje w 2023 r. uzyskać 15% dynamikę wzrostu przychodów.

MCI Capital przekazało, że widzi w Webcon duży potencjał do skalowania, zarówno na rynku polskim, jak i zagranicznym. Głównym celem poza rynkiem rodzimym są kraje niemieckojęzyczne, które i tak stanowią już istotny udział sprzedaży. Strategią na dalszy rozwój produktów jest stopniowe odchodzenie od sprzedaży licencji wieczystych na oprogramowanie na rzecz oferowania usług w systemie SaaS i subskrypcyjnym.

Drugą istotną inwestycją jest zakupienie przez MCI.EV 6 grudnia nowych udziałów w spółce Focus Telecom Polska. Cena transakcji wyniosła 80,1 mln zł. Inwestycja stanowi powiększenie pakietu posiadanych udziałów, gdyż fundusz już wcześniej był mniejszościowym udziałowcem.

Spółka Focus Telecom dostarcza chmurowe rozwiązania contact center, customer expirence i usługi komunikacji biznesowej w Polsce. Jej sprzedaż w 2022 r. wyniosła 28 mln zł (+17% r/r), a EBITDA 8,5 mln zł (+51% r/r).

Zobacz także: Gra Unsolved dalej przebija oczekiwania analityków. Cena docelowa Artifex Mundi w górę

Planowane wyjścia

MCI Capital dalej posiada bardzo wysoką płynność, która wynosi ponad 500 mln zł. Poziom ten utrzymuje się, mimo że zgodnie z szacunkami analityków wydatki w tym roku przekroczyły 300 mln zł. Co więcej, wobec planowanych wyjść w ciągu najbliższych 12-24 miesięcy, poziom ten może jeszcze wzrosnąć. Tak wysoka płynność w ocenie analityków stanowi najmocniejszy atut MCI Capital.

Wśród najważniejszych planów na najbliższy rok analitycy wyróżniają rekapitalizację eSky oraz potencjalną rekapitalizację lub sprzedaż spółki Gett, która po udanej ostatniej restrukturyzacji jest już rentowna.

Źródło: MCI Capital

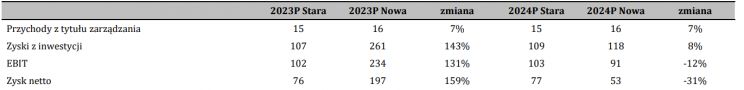

Perspektywy nowych inwestycji, mocny bilans oraz dobre wyniki za dotychczasowe kwartały spowodowały zdecydowaną podwyżkę prognoz przez analityków. Zdecydowali się oni zwiększyć szacowane zyski z inwestycji za 2023 r. do 261 mln zł (wobec 107 mln zł w poprzedniej rekomendacji), zysk EBIT podnieść do 234 mln zł (+131% w stosunku do poprzedniej rekomendacji), a zysk netto do 197 mln zł (+159% w stosunku do poprzedniej rekomendacji).

Przychody z zarządzania zdaniem analityków unormują się w 2023 r. i w 2024 r. na poziomie 16 mln zł (podwyżka o 7% w stosunku do poprzedniego raportu).

Źródło: Noble Securities