Akcje Marvipol Development mają duży potencjał wzrostu. Analitycy podnoszą cenę docelową i podtrzymują rekomendację kupuj

Zarząd Marvipol Development zaproponował bardzo wysoką dywidendę za 2023 r. To, w połączeniu z mocnym bilansem oraz zmianami w kontraktacji, sprawia, że analitycy optymistycznie wyceniają najbliższe 12 miesięcy w wykonaniu spółki.

REKLAMA

Analitycy z Ipopema Securities w najnowszej rekomendacji wystawionej 20 marca 2024 roku podnieśli cenę docelową do 11,15 zł (poprzednio: 10,07 zł). Przy obecnym kursie w granicach 8,6 zł oznacza to potencjał wzrostu w wysokości ok. 29%. Całą rekomendację można przeczytać TUTAJ.

Zobacz także: Analitycy Millennium rekomendują kupuj akcje Grupy Ambra, ale obniżają cenę docelową

Propozycja dywidendy ciepło przyjęta przez inwestorów

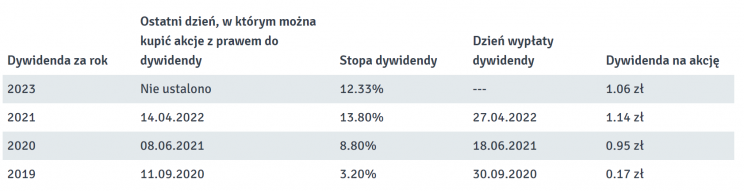

Na początku tygodnia zarząd zarekomendował wypłatę dywidendy w wysokości 1,06 zł/akcję. Taka wartość oznacza aż 12,3% stopy dywidendy. To zdecydowanie powyżej oczekiwań analityków, którzy zakładali wypłatę w wysokości 0,67 zł/akcję.

Taki ruch stanowi w oczach ekspertów mocny sygnał dotyczący potencjalnego powrotu spółki do regularnych wypłat zysku. Analitycy zakładają w długim terminie wskaźnik wypłaconej dywidendy wynoszący 50%.

Informację o rekomendowanej wypłacie dywidendy rynek przyjął bardzo pozytywnie, a akcje spółki wzrosły w ciągu jednej sesji o +6,5%.

2024 rokiem spowolnienia

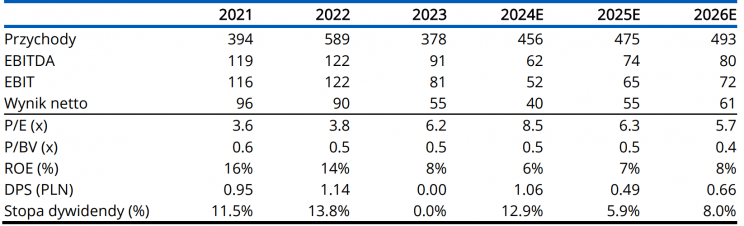

Analitycy oczekują, że w 2024 r. spółka odczuje osłabienie całej branży. Przewidują oni spadki marży brutto do ok. 20% (o -11 p.p.) oraz wyniku EBIT (-36% r/r) i wyniku netto (-28% r/r).

Mimo tak pesymistycznego poglądu na ten rok, analitycy widzą dużą szansę w następnych latach. W 2025 r. spodziewają się istotnej poprawy wyników wynikającej ze wzrostu kontraktacji, a także większej liczby przekazań mieszkań. W ich ocenie spółka może liczyć nawet na przekazanie 692 mieszkań w 2025 r., co oznaczałoby +18% wzrost w stosunku do 2024 r.

Analitycy oczekują także poprawy marży brutto w 2025 r., co może przyczynić się do powrotu zysku netto do wysokości 55 mln zł, czyli takiej samej jak w 2023 r.

Źródło: Ipopema Securities

Sprzedaż w segmencie magazynowym szansą na poprawę bilansu

Spółka posiada obecnie dwa istniejące obiekty magazynowe oraz trzy kolejne projekty w przygotowaniu. Cała piątka docelowo jest przeznaczona na sprzedaż. Choć potencjalne transakcje najprawdopodobniej nie nastąpią przed 2025 r., tak przewidywana stopniowa odbudowa rynku inwestycyjnego w drugiej połowie tego roku, uprawdopodobnia realizację transakcji już za rok, co dodatkowo wzmocniłoby i tak mocny bilans spółki.

Marvipol Development prezentuje obecnie wskaźnik długu netto/kapitału własnego na poziomie 0,2x.

Na tale całego sektora, spółka wydaje się mocno niedowartościowana. Wskaźniki z grupy porównawczej wskazują, że Marvipol Development jest w stosunku do rynku przeceniony o 66%.