Zagraniczny fundusz inwestycyjny zaczął grać na spadek akcji Dino Polska. To pierwsza taka pozycja w giełdowej historii spółki

Firma inwestycyjna AQR zaczęła odważnie grać na spadki spółki Dino Polska. Duża ilość akcji sprzedanych na krótko została ujawniona niemal dokładnie, gdy kurs wyszedł na nowe szczyty.

Akcje Dino Polska są od 7 lutego mocno szortowane przez firmę AQR, znanego amerykańskiego inwestora Cliffa Assnesa. Tak wynika z Rejestru Krótkiej Sprzedaży publikowanego przez Komisję Nadzoru Finansowego. To jest pierwszy tak duża pozycja na spadek akcji w giełdowej historii Dino Polska.

REKLAMA

Dino Polska jest po raz pierwszy tak mocno szortowane

W rejestrze są ujawniane pozycje równe lub przekraczające 0,5% akcji netto sprzedanych na krótko. Pozycja AQR to właśnie 0,5%. To oznacza, że jest ona warta około 81,25 mln zł. Co ważne, nigdy w historii Dino (i ujawnianego rejestru KNF) szort na tej spółce nie był tak duży.

Fundusz AQR wyszedł ponad ten próg dokładnie 7 lutego. Tymczasem 23 stycznia kurs Dino ustalił historyczne maksimum (171,50 zł), a 5 lutego niemal wyrównał ten rekord (171,40 zł). Widać więc, że zarządzający od Assnesa obstawiają odwrócenie trendu.

Przypomnijmy, że Dino Polska to prawdziwy fenomen na polskiej giełdzie. Trend wzrostowy na akcjach spółki trwa praktycznie od debiutu. Od IPO wycena spółki miliardera Tomasza Biernackiego urosła o 338%, do 16,1 mld zł, a od ceny z IPO jeszcze więcej. Oczywiście, była głębsza korekta w II połowie 2018 roku, ale z dzisiejszej perspektywy widać, że była ona doskonałą okazją do akumulacji akcji.

Historia notowań Dino Polska

Zobacz także: Rynki wschodzące będą jedną z najlepszych inwestycji w perspektywie 5-10 lat – przewiduje fundusz szortujący CCC

Dino może stać się zakładnikiem swoich wyników z poprzednich kwartałów

Czemu firma AQR postanowiła grać przeciwko trendowi i zaczęła ostro szortować Dino? Oczywiście, odpowiedzi od niej na to pytanie nie uzyskamy, można się tylko domyślać.

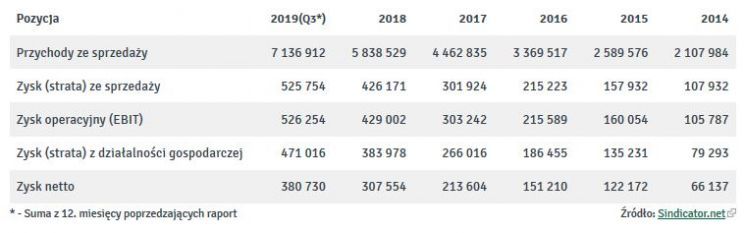

Na pierwszy rzut oka z Dino jest wszystko OK. Spółka jest duża, zarabia i rośnie. Miała 109,45 mln zł skonsolidowanego zysku netto w III kwartale 2019 roku, wobec 82,28 mln zł zysku rok wcześniej. Zysk operacyjny wyniósł 150,39 mln zł (wobec 113,02 mln zł zysku rok wcześniej). Marże są stosunkowo wysokie i nadal rosnące, a poziom zadłużenia spółki, biorąc pod uwagę rodzaj prowadzonej przez nią działalności, jest umiarkowany – podkreślała w swojej grudniowej analizie agencja EuroRating.

Wyniki finansowe Dino Polska (w tys. zł)

Spółka Dino Polska uruchomiła w ubiegłym roku 243 sklepy, o 41 więcej, niż w 2018. To oznacza, że pod koniec grudnia miała sieć marketów liczącą 1 218 obiektów. Łączna powierzchnia sprzedaży wyniosła 472,2 tys. m2 (wobec 375,7 tys. m2 rok temu). Do końca 2021 roku większość marketów ma mieć panele słoneczne na dachach, by zmniejszyć zapotrzebowanie na energię konwencjonalną.

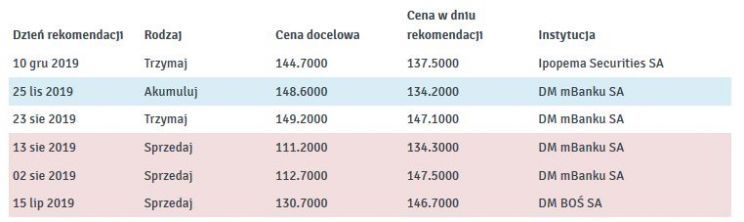

Analitycy nie tracą wiary w Dino. Ostatnie rekomendacje to głównie „trzymaj” i „kupuj”. Dino pokaże skonsolidowany raport roczny 13 marca.

To co może pójść nie tak?

1. Dino może rozczarować rynek wynikami, mimo że będą one dobre. „Spółka stała się zakładnikiem swoich wyników z poprzednich kwartałów, w których znacząco pobijała oczekiwania rynku, a potencjał do poprawy marży jest ograniczony zwłaszcza w kontekście rosnącej płacy minimalnej oraz wzrostu cen na rynku mięsa. Nadal podobają nam się perspektywy spółki odnośnie wzrostu liczby sklepów, co powinno również pozytywnie wpływać na sprzedaż LfL. Pozostajemy jednak sceptycznie nastawieni do dalszej poprawy rentowności” – stwierdzili w połowie grudnia analitycy Ipopema Securities.

2. Dino może mieć problem z pozyskiwaniem pracowników. Przypomnijmy, że bezrobocie jest rekordowo niskie. Jeśli rząd podwyższy płacę minimalną, może to mocno negatywnie rzutować na realizowane przez Dino marże.

3. Nad Dino wisi podatek od sprzedaży detalicznej. „W przypadku jego wejścia w życie spółka mogłaby mieć trudności z przerzuceniem całości związanych z tym kosztów na klientów" – uważa agencja EuroRating.

4. Dino może ucierpieć podczas ewentualnego spowolnienia gospodarczego. Bo zmaleje popyt konsumpcyjny.

5. Dino trafiło na celownik UOKiK. Urząd nałożył na spółkę Tomasza Biernackiego karę finansową w wysokości 100 tys. zł za naruszenie prawa ochrony konkurencji. Wskazał, że Dino przejęło bez jego zgody część mienia spółki Domex-Kuśnierek.

Jak wy myślicie? Czy rzeczywiście ciemne chmury zbierają się nad Dino? Czy warto sprzedać akcje spółki Tomasza Biernackiego i zrealizować zysk?