Nie jest pytaniem czy, tylko jak mocno koronawirus uderzy w polski handel. Sprawdzamy jak LPP, CCC, Vistula i CDRL są przygotowane na czarny scenariusz

Panika związana z koronawirusem oraz rządowe regulacje i głośne apele, kładą duży strach szczególnie na branżę handlową. Na przykładzie czterech spółek odzieżowo-obuwniczych, przyjrzeliśmy się kondycji finansowej spółek z tego sektora i tego jak potencjalnie może wpłynąć obecna sytuacja na ich działalność.

Ostatnie dni przynoszą coraz wyższe tempo wzrostu zarażonych koronawirusem w Polsce. Rośnie też liczba osób objętych kwarantanną. Wprowadzone ograniczenie poruszania się we Włoszech, potęguje obawy Polaków. Już teraz można zauważyć znaczne zmniejszenie odwiedzalności galerii handlowych w Polsce, czego najlepszym dowodem są wprowadzone w ostatnich dniach duże obniżki cen biletów do największych sieci kinowych.

REKLAMA

Wydaje się, że jest już jedynie kwestią czasu, kiedy taki stan negatywnie przełoży się na wyniki finansowe spółek handlowych. Spośród dużego grona przedstawicieli tego segmentu na GPW, wybraliśmy cztery spółki odzieżowo-obuwnicze – LPP, CCC, CDRL i Vistula Group.

| Dług netto/EBITDA | C/Z | C/WK | Udział e-commerce w przychodach | |

|---|---|---|---|---|

| LPP | ujemny | 27 | 3,9 | 14,00% |

| CCC | 3 | ujemny | 2,7 | 27,00% |

| CDRL | 3,5 (na koniec III kw. 2019) | 5,3 | 0,9 | 10,00% |

| VRG | 1,7 (na koniec III kw. 2019) | 14 | 0,9 | 14,00% |

Źródło: Dane finansowe spółek/obliczenia własne

Największy, polski sprzedawca odzieży - LPP, jest w bardzo dobrej kondycji finansowej. Na koniec 2019 r. miał nadwyżkę gotówki nad posiadanym zadłużeniem odsetkowym i może pochwalić się wysokimi poziomami generowanego zysku netto. Wartość gotówki netto wynosiła 714 mln zł, a dodatkowe ok. 170 mln zł było ulokowane w funduszach pieniężnych. Udział sprzedaży internetowej w LPP rośnie w tempie blisko 50% i na koniec 2019 r. wynosiła ok. 14% sprzedaży całej grupy. Spółka jest przygotowana na ewentualne turbulencje i posiada silne ramię biznesowe w postaci kanału e-commerce.

Zobacz także: Koronawirus nie pozostanie bez wpływu na dostawy odzieży do LPP. Polska spółka szykuje plan B

CCC i CDRL z największymi długiem

W gronie czterech omawianych spółek, CCC oraz CDRL są stosunkowo wysoko zadłużonymi spółkami. Dług netto do EBITDA w CCC wynosił na koniec 2019 r. 3,0. Biorąc pod uwagę sezonowość, istnieje wysokie prawdopodobieństwo, że wartość wskaźnika wzrośnie po I kw. 2020 r. i może być on już na krawędzi kowenantów bankowych. Wyznaczone są one na poziomie 3,5, jednak zarząd CCC na ostatniej konferencji wskazał, że są one „sprawdzane” dwa razy do roku, czyli na koniec czerwca i grudnia. Tym samym nawet jeśli wskaźnik dług netto do EBITDA na koniec marca br. przekroczy 3,5, to spółka jeszcze nie złamie kowenantów. Nie jest to jednak pocieszenie dla akcjonariuszy spółki, którzy obserwują skokowy wzrost zadłużenia od początku 2019 roku.

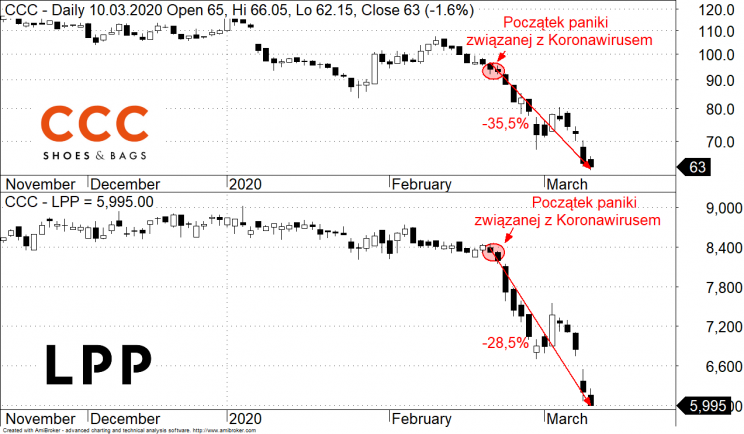

Kurs akcji CCC vs LPP ostatnie 5 miesięcy

Handlujący dziecięcą odzieżą CDRL, po dokonaniu dużych przejęć na początku 2019 roku, wszedł na wysoki poziom zadłużenia. Na koniec III kw. 2019 r. dług netto do EBITDA wynosił niespełna 3,5, przy kowenantach na poziomie 4,0. Patrząc na sezonowość, poziom wskaźnika na koniec grudnia 2019 r. mógł się obniżyć. Z kolei w I kw. 2020 r. dalsze obniżenie długu będzie sporym wyzwaniem, gdyż początek 2019 r. przyniósł grupie kilkumilionową stratę. CDRL nie może tęż pochwalić się wysokim udziałem sprzedaży przez internet w porównaniu do sprzedaży realizowanej w sklepach. Segment e-commerce wygenerował ok. 10% przychodów całej grupy. W perspektywie 2020 roku można się spodziewać wzrostu tego wskaźnika o kilka punktów procentowych. Na przełomie roku 2019/2020 spółka wdrażała nowy system sprzedażowy oraz nowy e-sklep.

VRG obejmująca obecnie marki Vistula, Wólczanka, Bytom, Deni Cler i W.Kruk, na koniec września 2019 r. miała wskaźnik długu netto do EBITDA na poziomie 1,7 (bez MSSF 16). Przy braku uwzględnienia faktoringu odwrotnego, wartość ta wynosiła 1,5. W przypadku VRG należy zwrócić uwagę na dużą wartość leasingów, którego wartość wynosiła niespełna 300 mln zł na koniec III kw. 2019 r. i wyraźnie przewyższa kwotę długu netto. Udział e-commerce w sprzedaży VRG w 2019 r. ma wzrosnąć do 14% wobec 12% w 2018 roku.

Koronowirus może uderzyć w polski handel

Wiele wskazuje na to, że wpływ koronawirusa na niższe skłonności zakupowe Polaków potrwa jeszcze co najmniej kilka tygodni, jak nie miesięcy. Objawiać się to będzie niższą sprzedażą w sklepach stacjonarnych, ale ubytek ten powinien przełożyć się na wyraźny wzrost sprzedaży przez internet, chociaż nie możemy mieć co do tego pewności. Największy udział sprzedaży e-commerce spośród czterech prezentowanych spółek, ma zdecydowanie CCC (27%). Z drugiej strony grupa ta ma też najniższe wskaźniki LFL (dynamika sprzedaży w sklepach porównywalnych) czy rentowności i co najważniejsze – jej poziom zadłużenia jest wysoki i jest bliski złamania kowenantów. Wysoki poziom długu prezentuje też CDRL przy niskim udziale sprzedaży internetowej. LPP jest w najlepszej sytuacji finansowej, ma stosunkowo dużą sprzedaż prze internet, a dodatkowo ma największą dywersyfikację geograficzną sprzedaży i dzięki temu jest najbardziej odporna na potencjalnie negatywne efekty koronawirusa. Czy to wyczerpuje wszystkie ryzyka – niekoniecznie.

Nie należy zapominać, że drugim zagrożeniem dla spółek handlujących odzieżą i obuwiem są możliwe problemy z ciągłością dostaw towarów z Chin. Już teraz internetowe portale śledzące ruch kontenerowców, pokazują paraliż wokół chińskich portów. Im dłużej on potrwa, tym w większym stopniu może zaburzyć regularność dostaw towarów do Polski. Zarządy spółek zachowują spokój i jak dotąd twierdzą, że nie odczuły kłopotów z logistyką. Prezes CCC, Marcin Czyczerski na ostatniej konferencji powiedział, że w obwodzie pozostaje transport kolejowy z Chin, który nie charakteryzuje się wyraźnie wyższym kosztem.

Zobacz także: Komu koronawirus wyrządził największe straty na giełdzie - regiony świata i sektory, które straciły najwięcej

CDRL nie widzi jeszcze spadku odwiedzalności i ryzyka zmniejszonych dostaw

Udało nam się uzyskać wypowiedź zarządu CDRL ws. dwóch kluczowych zagrożeń koronawirusa dla kondycji spółek.

- Nie obserwujemy zmian w zakresie odwiedzalności sklepów, zarówno w Polsce, jak i na Białorusi. Jesteśmy umiarkowanie zadowoleni ze sprzedaży na początku roku, na którą negatywnie wpłynęła nietypowa zima, a w zasadzie jej brak. Wpływ ten szczególnie widać było w grudniu i styczniu. Aktualnie obserwujemy rozwój sytuacji i jeśli wystąpią nowe okoliczności będziemy odpowiednio reagować.

- Cała kolekcja wiosna-lato 2020 jest już w naszych magazynach lub w trakcie transportu. Obecnie nie obserwujemy żadnych problemów w tym zakresie, choć zdarzyły się niewielkie opóźnienia w transporcie lub konieczność zmiany portów dostawy.

- Jeśli chodzi o kolejną kolekcję – zima 2020, w Chinach jest realizowana produkcja jednej dostawy. Została ona zaplanowana z dużym wyprzedzeniem, więc aktualne opóźnienie (obecnie 2 tygodnie) mieści się w naszym marginesie czasowym. Liczymy się oczywiście z tym, że opóźnienie może jeszcze wzrosnąć, ale mamy jeszcze margines, a fabryki przywracają produkcję. Pracują jeszcze z mniejszą wydajnością niż normalnie, ponieważ nie wszyscy pracownicy wrócili do pracy. Niemniej jednak widać dużą determinację po stronie dostawców, aby produkcja została zrealizowana. Negocjujemy z Chinami warunki drugiej dostawy, jednocześnie szukamy też alternatyw dla tego rynku. Produkcja w Bangladeszu, Indiach i Pakistanie odbywa się bez większych zakłóceń, prowadzimy rozmowy z podwykonawcami z tych krajów, aby mieć możliwość dodatkowych zamówień i ewentualnego przeniesienia zamówień z Chin.

Czarny scenariusz zakładający pogłębienie i długi okres wyraźnego spadku odpowiedzialności sklepów, może wyraźnie pogorszyć wyniki finansowe spółek handlowych. W najgorszej sytuacji są spółki wysoko zadłużone. Dodając do tego efekt sezonowości w postaci słabszego I półrocza, czyli perspektywa I kw., ale głównie II kw. 2020 roku, daje realne obawy o kondycje całego sektora. Nie można wykluczyć problemów z płynnością finansową spółek o najsłabszej kondycji finansowej. W tym miejscu należy zadać pytanie, czy kredytujące banki będą skłonne do pójścia na ustępstwa w tej wyjątkowej sytuacji i czy polski rząd udzieli interwencyjnej pomocy poszczególnym spółką?