Trwa hossa na akcjach spółek energetycznych. Co spowodowało wzrosty i jak długo potrwa zwyżka?

Spółki energetyczne są hitem ostatnich tygodni na GPW. Co stoi za dynamicznymi wzrostami ich wycen? Które z nich są najbardziej perspektywiczne?

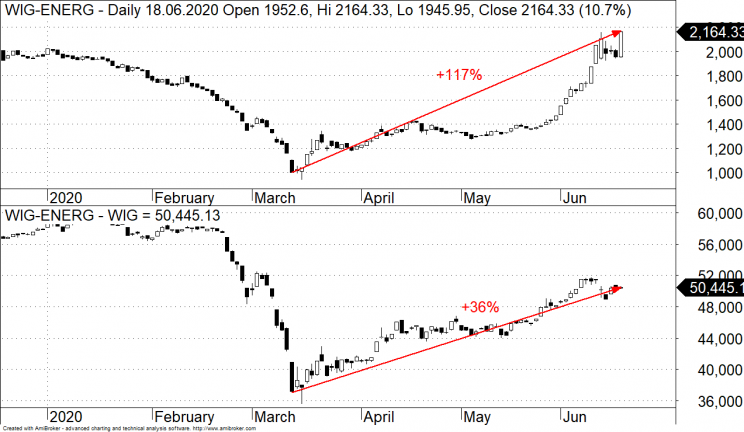

Tego chyba niewielu się spodziewało! Od połowy maja do połowy czerwca WIG-Energetyka urósł o blisko 50%. Przypomnijmy, że w długim terminie jest to jeden z najbardziej zdołowanych indeksów sektorowych na GPW. W ciągu ostatnich 5 lat poszedł w dół o 48%, podczas gdy WIG spadł tylko o 5%.

REKLAMA

Notowania WIG-Energia (góra) na tle WIG (dół)

Inwestorzy liczą na wydzielenie aktywów węglowych

Nagle znaleźli się chętni na akcje polskich spółek energetycznych, notowanych na GPW. Jak to wyjaśnić? Kamil Kliszcz, analityk Biura Maklerskiego mBanku wskazuje, że poprawa sentymentu i odrabianie wcześniejszych strat na kursach spółek energetycznych to pochodna rozwijającej się dyskusji na temat transformacji sektora i możliwej separacji aktywów węglowych. „Rozkręcił” ją prezes PGE Wojciech Dąbrowski w maju tego roku. „Na razie oczywiście za wcześnie na kreślenie konkretnych scenariuszy, ale sam fakt wstępnego politycznego poparcia dla pomysłów przestawionych przez PGE wystarcza, aby dotychczasowe dyskonta w wycenach spółek energetycznych były domykane. Jeśli ten kierunek nie zostanie porzucony, to pozytywne tendencje na notowaniach powinny być kontynuowane” – wyjaśnia Kliszcz.

Podobnie widzi to Marcin Górnik, analityk ERSTE Securities. „Naszym zdaniem wzrost indeksu WIG-Energia jest spowodowany rosnącymi nadziejami inwestorów na wydzielenie aktywów węglowych ze spółek energetycznych. Według ostatnich wypowiedzi prezesa PGE Wojciecha Dąbrowskiego projekt jest obecnie analizowany na szczeblu rządowym i oczekuje się, że decyzja zostanie podjęta jesienią tego roku. Takie wydzielenie różnie wpłynie na wyniki osiągane przez poszczególne spółki energetyczne, jednakże brak aktywów węglowych powinien pozytywnie wpłynąć na postrzeganie tych spółek przez inwestorów” – stwierdził Górnik.

„W przypadku realizacji tego scenariusza mamy kilka efektów: pozbycie się swoistej kuli u nogi, jaką niewątpliwie jest energetyka węglowa i górnictwo oraz pozyskanie tańszego finansowania na nowe inwestycje w OZE, a także uatrakcyjnienie spółek dla inwestorów zagranicznych” – tłumaczy Krystian Brymora, dyrektor Wydziału Analiz Domu Maklerskiego BDM. „Proszę zauważyć, że mimo ostatnich, znaczących wzrostów kursów akcji krajowe podmioty energetyczne dalej są wyceniane relatywnie tanio (4-5x EBITDA), z dużym dyskontem do podmiotów zagranicznych (>7x EBITDA) skoncentrowanych głównie na wytwarzaniu energii z OZE. WIG-Energia jest na lekkim plusie od początku stycznia, ale dwa ostanie lata kończył spadkami rzędu 20%, czyli zachowywał się wyraźnie słabiej od szerokiego rynku” – dodaje.

Zobacz także: Polskie banki są bezpieczne. Ale mogą mieć problem z zarabianiem przez zbyt niskie stopy procentowe

W najlepszej sytuacji biznesowej są Tauron i PGE

Powstaje pytanie, które spółki energetyczne mogą być atrakcyjnym aktywem, które warto włożyć do portfela w długim terminie. Jeśli popatrzymy na nie wskaźnikowo, to najtańszy jest Będzin (C/WK = 0,22) czy Tauron (C/WK = 0,22). Bardzo nisko są też ciągle wyceniane ENEA i PGE.

Tab. 1. Wskaźnik C/WK dla spółek z WIG-Energia

| Ticker | Spółka | C/WK |

|---|---|---|

| BDZ | BEDZIN | 0,22 |

| TPE | TAURONPE | 0,22 |

| ENA | ENEA | 0,23 |

| PGE | PGE | 0,32 |

| KGN | Kogeneracja | 0,36 |

| ENG | ENERGA | 0,36 |

| ZEP | ZEPAK | 0,37 |

| CEZ | CEZ | 0,99 |

| PEP | PEP | 1,04 |

| MLS | ML SYSTEM | 2,35 |

| IRL | Inter RAO Lietuva | 2,51 |

Źródło: GPW

Generalnie, zdaniem Krystiana Brymory z DM BDM, perspektywy wynikowe dla sektora energetycznego są słabe. „Choć z pewnością relatywnie branża jest mniej dotknięta pandemią COVID-19, niż handel, turystyka, banki czy przemysł. Oczekujemy wyraźnego spadku wyników w dystrybucji i sprzedaży w 2Q’20 po spadku zapotrzebowania na energię o 9-10%. Widzimy również presje na marże (ok. -20% r/r) w wytwarzaniu konwencjonalnym przy rekordowym imporcie i spadkach cen na Towarowej Giełdzie Energii, ale efekt ten będzie widoczny w wynikach za 2021 rok, który z nawiązką przykryją jednak przychody z rynku mocy” – podsumowuje analityk DM BDM.

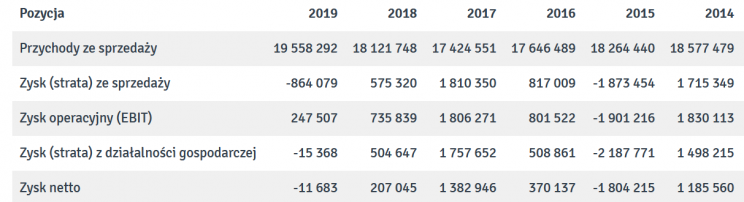

Według Brymory, na wydzieleniu aktywów węglowych i górnictwa węgla kamiennego ze spółek energetycznych skorzystają niewątpliwie wszyscy gracze, ale najbardziej Tauron. „Sam segment wydobycie robi rocznie ok. 0,6 mld PLN ujemnych przepływów pieniężnych, przy kapitalizacji całej grupy na poziomie 3,8 mld PLN. Pozbycie się przynajmniej 2 kopalń powinno być stosunkowo łatwe. Zostają jeszcze relatywnie najstarsze bloki węglowe, które obecnie nie pracują korzystając z ORM [Operacyjna Rezerwa Mocy – przyp. aut.], i które trzeba kosztownie dostosować do norm BAT [Best Available Techniques, czyli najlepsze dostępne techniki produkcji energii – przyp. aut.]” – wskazuje analityk DM BDM.

Wyniki finansowe spółki Tauron

W ocenie ERSTE, spośród państwowych spółek energetycznych najlepsze perspektywy ma obecnie PGE. „Poziom zadłużenia spółki kształtuje się obecnie na relatywnie niskim poziomie Dług Netto / EBITDA 2,1x. Uruchomione w 2019 roku nowe bloki w elektrowni Opole, oraz niski udział starych bloków na węgiel kamienny, powinny uchronić spółkę przed znaczącym spadkiem wolumenu produkcji w 2020 roku. Do tego spółka posiada najbardziej zaawansowane projekty offshore oraz rozwija projekt elektrowni gazowej Dolna Odra. To, naszym zdaniem, w najbliższych latach powinno znacznie przyczynić się do poprawy wyników PGE” – tłumaczy Górnik.

Wyniki finansowe PGE