Ostatni dzień IPO Grupy Żabka. Zapisy na akcje tylko do godz. 15:00

Dziś, 9 października, tylko do godziny 15:00 można zapisać się na akcje w ofercie Żabki. Grupa oferuje akcje już istniejące i zamierza zadebiutować w przyszłym tygodniu na GPW. Łączna wartość oferty opiewa na 6,4 mld zł.

Inwestorzy indywidualni, w ramach oferty akcji Grupy Żabka, mogą nabyć akcje już istniejące należące do głównych akcjonariuszy. Nie będzie prowadzona emisja nowych akcji, co oznacza, że grupa nie pozyska nowych środków finansowych. Oferta sięgnie 300 mln akcji, czyli 30% wszystkich akcji spółki w cenie maksymalnej 21,50 zł. Może się ona zwiększyć o dodatkowe 15% w razie dużego popytu ze strony inwestorów instytucjonalnych. Jak podaje Bloomberg i Parkiet, popyt na akcje jest bardzo duży więc możemy spodziewać się, że cena ostateczna będzie tej samej wysokości.

REKLAMA

Dla inwestorów indywidualnych zostanie przeznaczone do 5% całości oferty.

Technologicznie wspierana wygoda

Żabka wyróżnia się na rynku detalicznym koncentracją działalności na zaspokajaniu specyficznych potrzeb klientów, stawiając na oszczędność ich czasu. Misją spółki jest uproszczenie codziennego życia konsumentów poprzez oferowanie wygodnych, łatwo dostępnych rozwiązań zakupowych. Asortyment dostosowany jest do szybkich zakupów, co pozwala klientom na oszczędzanie cennego czasu.

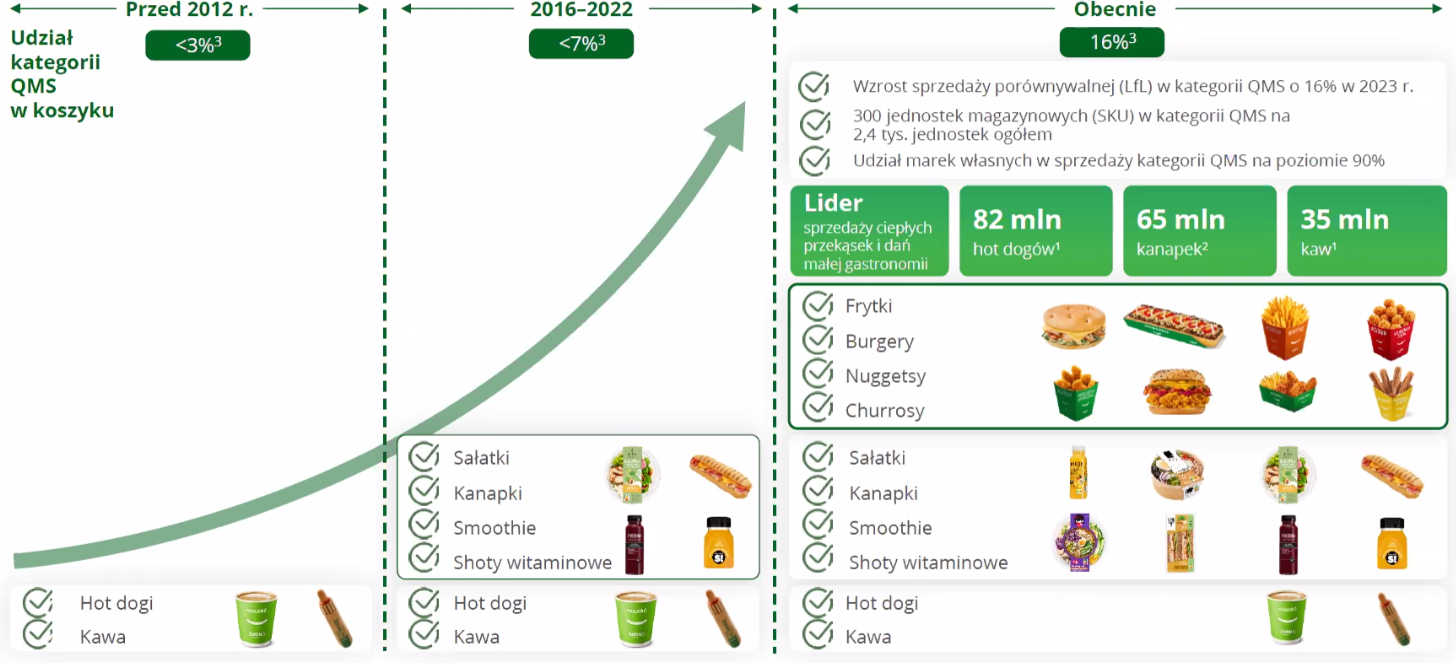

Sieć Żabka łączy swoje tradycyjne sklepy stacjonarne z nowoczesnymi narzędziami cyfrowymi, takimi jak aplikacje mobilne oraz usługi szybkich zakupów online. Klienci mogą korzystać zarówno z fizycznych sklepów, jak i zamawiać produkty z dostawą do domu lub biura oraz korzystać z samoobsługowych placówek handlowych. Oferta sieci odpowiada na potrzeby osób szukających szybkich przekąsek, jak i codziennych produktów spożywczych do spożycia zaraz po wyjściu ze sklepu lub niedługo później.

„Naszą misją jest upraszczanie ludziom życia. Wszystkie nasze rozwiązania, bliskość sklepów, wyselekcjonowany i dopasowany do klienta asortyment, przemyślane usługi oraz komfort robienia zakupów – pomagają w codzienności, czynią świat wygodniejszym i uwalniają wolny czas. (…) Nazywamy ten ekosystem – ekosystemem convenience – kompletnej wygody. Dzięki temu ekosystemowi klienci zyskują czas będący obecnie nową walutą” – podkreśla zarząd.

Żabka działa w oparciu o dwa istotne trendy: wygoda życia (convenience) oraz cyfrowa transformacja. Klienci mogą szybko zaspokoić swoje potrzeby zakupowe, korzystając z gotowych dań i produktów, które mogą być spożywane zaraz po zakupie.

Pierwsza duża oferta publiczna akcji od lat tylko do godziny 15:00

Grupa Żabka przerywa trwający od miesięcy marazm na rynku ofert publicznych. Zapisy na akcje spółki dla inwestorów indywidualnych kończą się dziś o godzinie 15:00. Wyznaczono cenę maksymalną na poziomie 21,50 zł, co przekłada się na wycenę całej spółki 21,5 mld zł. Dla inwestorów indywidualnych dostępne będzie ok. 5% oferty, czyli 15 mln akcji o wycenie 322 mln zł.

W następnym kroku zostanie ustalona cena ostateczna za akcję. Żabka zadebiutuje na GPW 17 października lub w zbliżonym terminie. Ostateczna data zostanie podana w uchwale GPW na kilka dni przed debiutem.

| Termin | Etap |

|---|---|

| 2–9 października 2024 r. | Zapisy dla inwestorów indywidualnych |

| 10 października 2024 r. | Publikacja ceny ofertowej |

| 10-14 października 2024 r. | Okres przyjmowania zapisów od Inwestorów Instytucjonalnych |

| 14 października 2024 r. | Przydział akcji |

| 15 października 2024 r. | Przewidywana data zapisania akcji na rachunkach papierów wartościowych inwestorów detalicznych |

| 17 października 2024 r. | Planowana data debiutu na GPW |