Presja importu i droższa energia ciążą wynikom PCC Rokita. Zarząd stawia na specjalizację i inwestycje

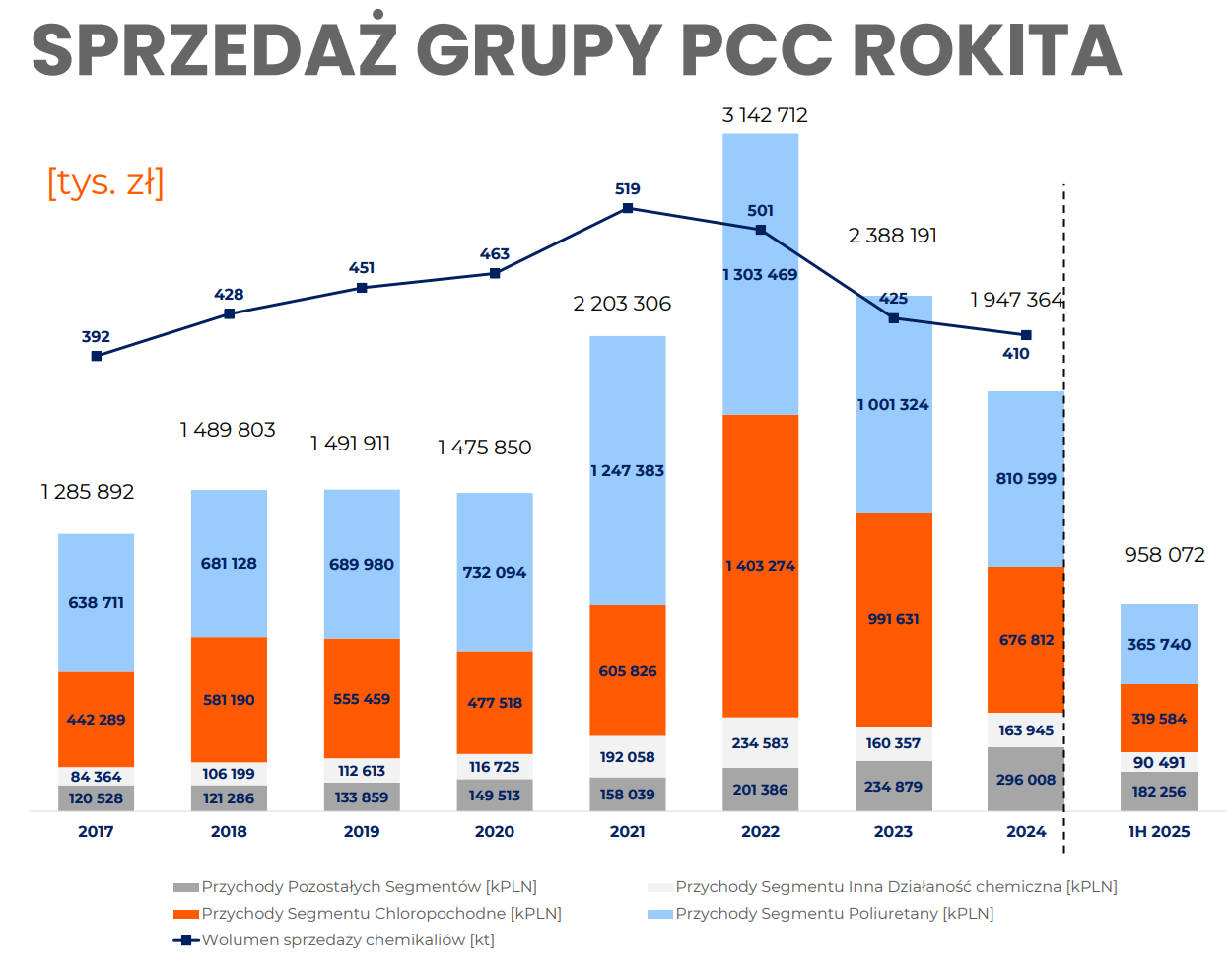

PCC Rokita przedstawiła wyniki za I półrocze 2025 roku. Widoczny jest spadek wyników i niższa rentowność w kluczowych segmentach przy jednoczesnym wzroście wolumenów sprzedaży. Zarząd podkreśla jednak działania, które już teraz wspierają poprawę sytuacji finansowej w II półroczu, w tym dyscyplinę kosztową, ukierunkowanie na produkty specjalistyczne oraz inwestycje zwiększające elastyczność energetyczną.

Spółka zakończyła I półrocze 2025 r. z wyraźnie niższą rentownością, ale przy wyższych wolumenach sprzedaży. Z kwartału na kwartał zanotowano jednak poprawę wyników.

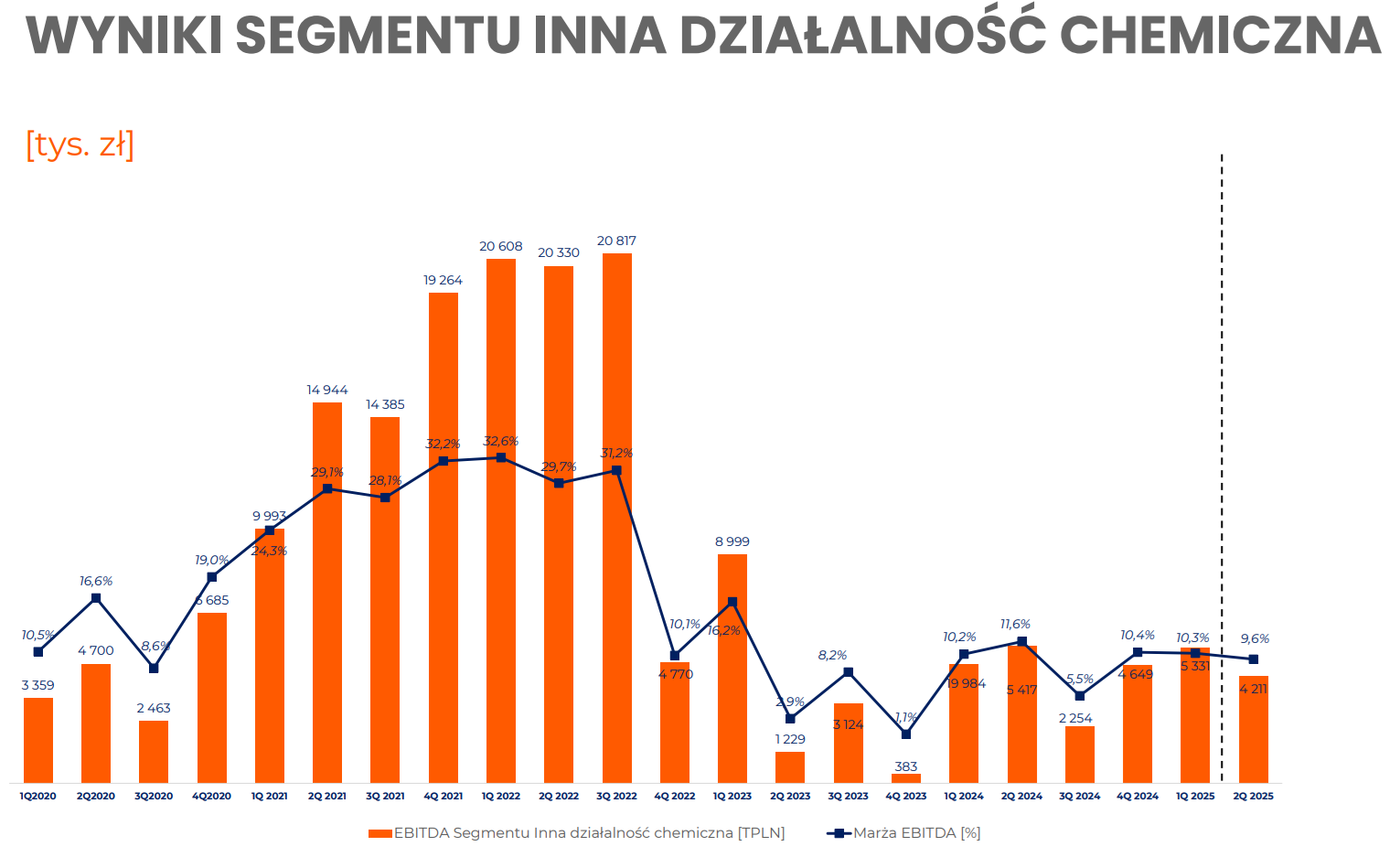

Skonsolidowany zysk EBITDA spadł o 29% r/r, a zysk netto aż o 82% r/r, przy jednoczesnym wzroście EBITDA kw./kw. o blisko 6% w II kwartale 2025 r. Segmentowo: Chloropochodne wygenerowały EBITDA 29,1 mln zł (-55% r/r), Poliuretany 18,2 mln zł (-50% r/r), a Inna działalność chemiczna 9,5 mln zł (-5% r/r).

REKLAMA

Złożyło się na to kilka czynników, sytuacja w poszczególnych segmentach naszej działalności była zróżnicowana. Z jednej strony mieliśmy wciąż do czynienia z niesprzyjającymi warunkami rynkowymi

– mówi na czacie inwestorskim wiceprezes zarządu PCC Rokita, Adam Jarosz.

Wiceprezes Adam Jarosz wskazuje na kilka czynników, w tym nasiloną konkurencję z Azji oraz niesprzyjające warunki rynkowe, przy zróżnicowanej sytuacji segmentów, co współgra z danymi: najsilniejsze obniżenia EBITDA dotknęły Chloropochodne i Poliuretany, które historycznie są kluczowe dla wyniku grupy.

Naszym priorytetem było zachowanie stabilności biznesu w tych dynamicznie zmieniających się warunkach, jednocześnie nie tracąc z oczu celu, jakim jest dalszy rozwój Grupy

– dodaje Jarosz.

Wyniki finansowe PCC Rokita za I półrocze 2025 roku – czat z wiceprezesem zarządu

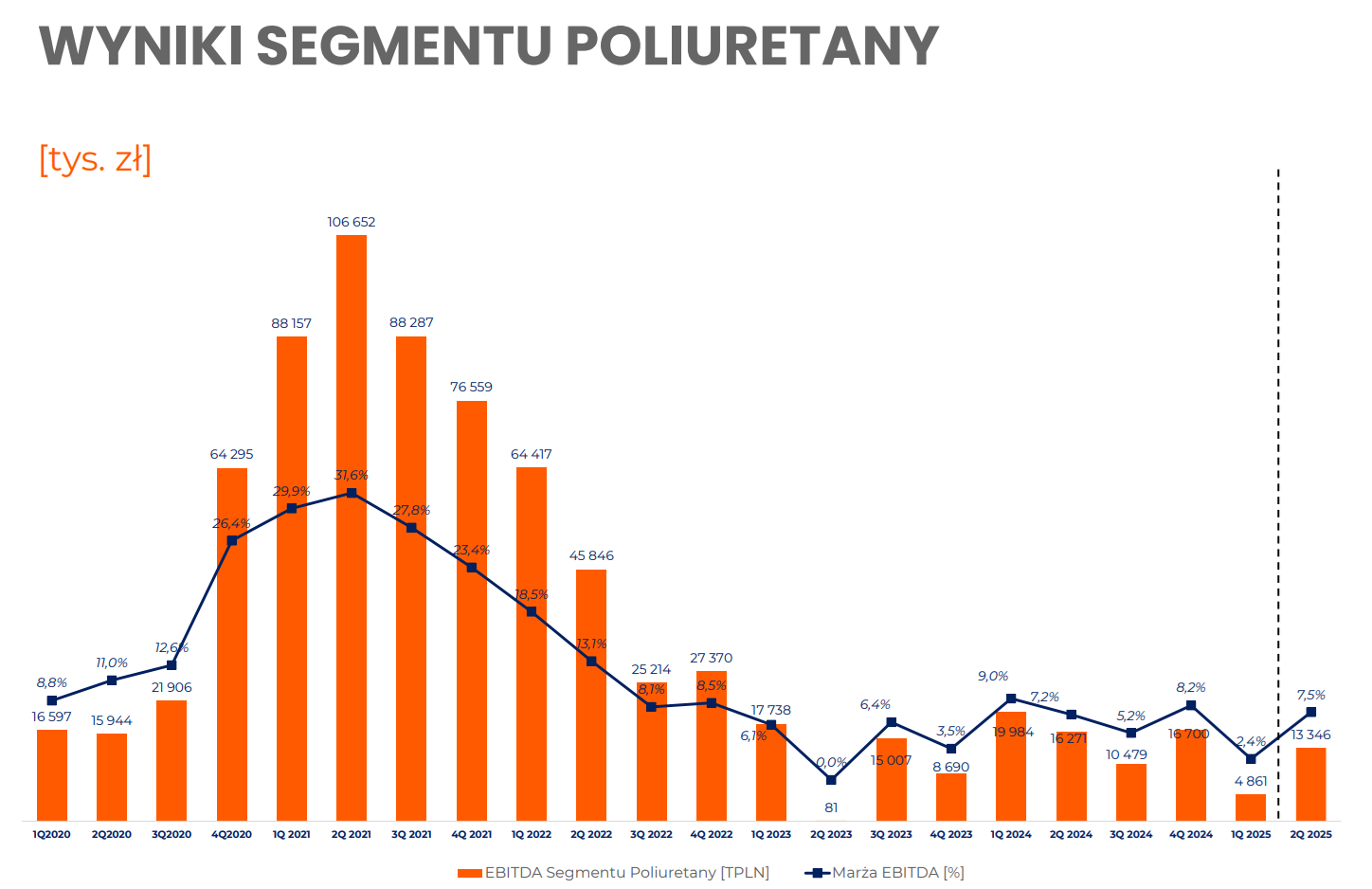

Poliuretany

W segmencie Poliuretany kluczowym czynnikiem presji na marże była, według zarządu, „agresywna” sprzedaż azjatyckich producentów polioli oraz globalne nadwyżki, które „zalewają” Europę tańszymi poliolami polieterowymi. Jednocześnie słabła konsumpcja wewnętrzna i zanotowano niższą aktywność w budownictwie, do którego trafia znacząca część produktów segmentu.

Jak podkreśla wiceprezes:

Segment Poliuretany zakończył minione półrocze porównywalnym poziomem wolumenu sprzedaży, jednak spadek marż spowodował, że zysk EBITDA spadł o blisko 50% w porównaniu do ubiegłego roku.

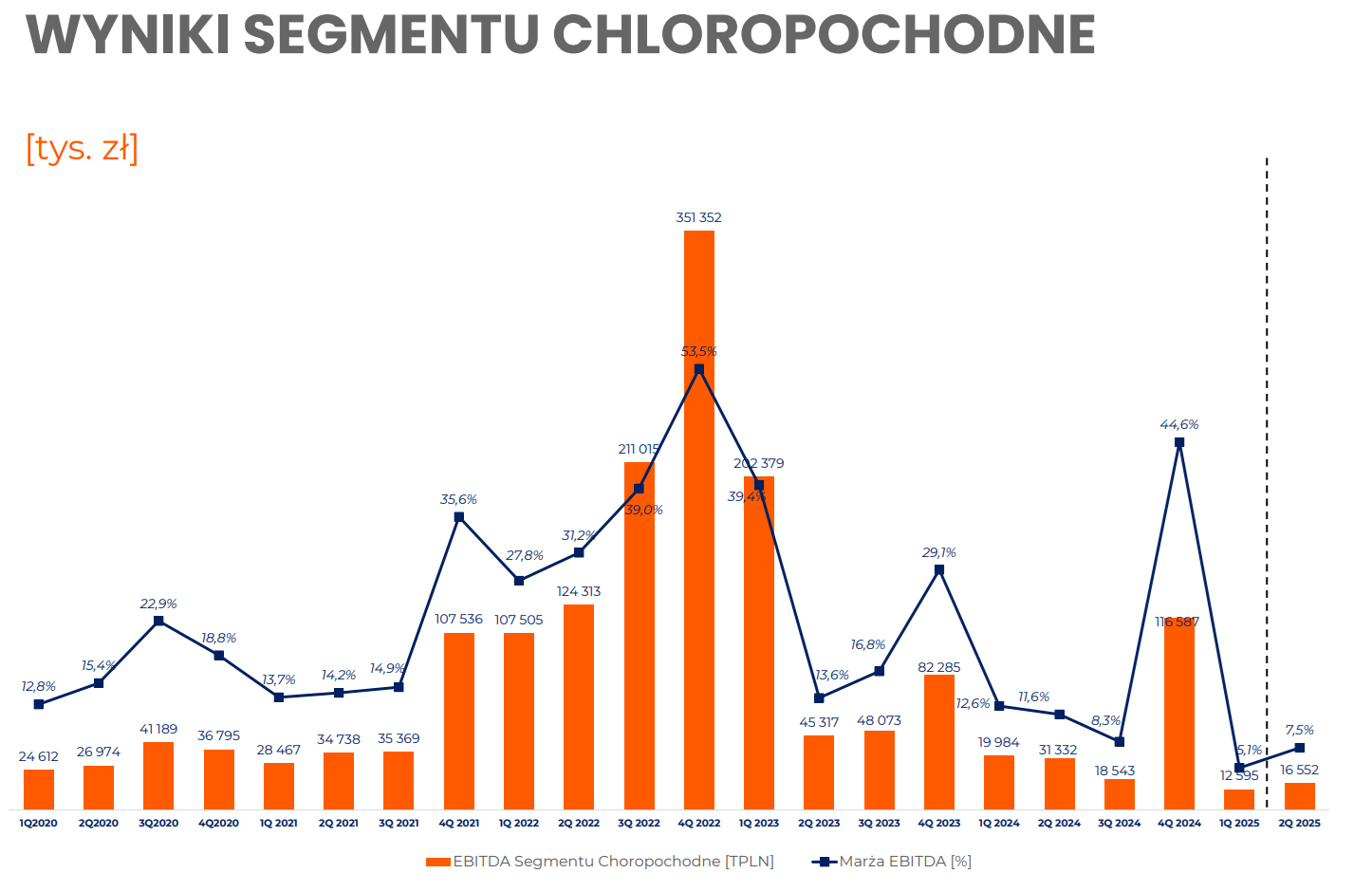

Chloropochodne

W segmencie Chloropochodne widoczna jest rozbieżność między wyższym wolumenem sprzedaży a słabszym wynikiem, co wynika z kombinacji czynników kosztowo‑cenowych i sytuacji rynkowej:

W segmencie Chloropochodne wpływ na wyniki miała sytuacja na rynku tlenku propylenu, niższe ceny sprzedaży kwasu solnego oraz wyższe ceny energii elektrycznej

– wyjaśnia wiceprezes.

Inna działalność chemiczna

Zaś segment Inna działalność chemiczna odczuł wyraźne pogorszenie warunków rynkowych: ponownie wzrosła dostępność chińskich uniepalniaczy fosforowych do pian poliuretanowych w niskich cenach. Jednocześnie redukcja zapotrzebowania nasiliła presję cenową.

Szansa na poprawę wyników w II półroczu

Najbliższe półrocze niesie realne szanse na poprawę operacyjną dzięki działaniom nastawionym na marżę, relacje i koszty.

Pilnujemy kosztów, w dalszym ciągu stawiamy na produkty specjalistyczne (…) pielęgnujemy nasze relacje z klientami, szukamy nowych rynków zbytu

– podkreśla wiceprezes Adam Jarosz.

W tle wsparciem może być już obserwowana rozpoczętym drugim półroczu poprawa EBITDA, która sugeruje, że wdrażane działania zaczynają się przekształcać w realną poprawę wyników.

Kurs akcji PCC Rokita od początku 2025 roku

Dodatkowym argumentem za poprawą jest otoczenie regulacyjne i antydumpingowe w UE oraz branżowa mobilizacja:

Coraz częściej producenci europejscy angażują się w działania antydumpingowe

– zaznacza wiceprezes.

Jednocześnie Komisja Europejska rozpoczęła prace nad specjalną regulacją.

Regulacja ta, tzw. Critical Chemicals Act, ma chronić kluczowe chemikalia, w tym m.in. chlor i wodorotlenek sodu. Trudno już dzisiaj przewidzieć skutki tych działań, nie mniej jednak jesteśmy aktywni, aby chronić nasz rynek

– dodaje Jarosz.

Sama perspektywa wzmocnienia ochrony rynku i strategicznych cząsteczek w Europie może stabilizować ceny i przełożyć się na potencjał do poprawy marż w segmentach wrażliwych na import i koszty energii w II półroczu.

Wreszcie, trwające inwestycje także dają nadzieję na poprawę marż między innymi poprzez obniżenie kosztów energii. Trwa rozbudowa instalacji elektrolizy membranowej o dwa kolejne elektrolizery.

Dzięki zwiększonym mocom elektrolizy możliwe jest zmienne obciążanie tej instalacji i dopasowywanie jej do zmieniających się cen energii. To tzw. modulowanie prowadzenia procesu produkcji. W związku z dostępnością zielonej energii, ceny energii elektrycznej potrafią się istotnie zmienić pomiędzy poszczególnymi dniami czy też w ciągu jednej doby. (…) Modulowanie ma wpłynąć na obniżenie kosztów zużycia energii elektrycznej

– podsumowuje wiceprezes PCC Rokita, Adam Jarosz.