Stagflacja w USA może być faktem. Sprawdzamy, które sektory na giełdzie radzą sobie najlepiej w takim środowisku

Ostatnie analizy Saxo Banku przewidują wejście gospodarki Stanów Zjednoczonych w fazę stagflacji. W takim otoczeniu dane historyczne pokazują, że najlepiej radzącymi sobie spółkami są te z sektorów defensywnych.

Widmo stagflacji oznacza szczególnie słabe otoczenie dla inwestycji w akcje. Wysoka inflacja, wyższa stopa bezrobocia i niższy wzrost gospodarczy to trzy czynniki, które szczególnie negatywnie odbijają się na wynikach spółek. Historyczne potwierdzają słabe wyniki indeksów akcyjnych w takich okresach.

REKLAMA

Gospodarce USA zagraża stagflacja, wynika z najnowszych analiz Saxo Bank

Oczekiwana druga fala inflacji

Analitycy z Saxo Banku podkreślają, że ich obecna prognoza jest stosunkowo wczesnym ostrzeżeniem przed nadchodzącą stagflacją. Głównymi podstawami do tego, by przewidywać taki scenariusz jest nieumiejętna polityka gospodarcza USA, która w połączeniu z ogromnym zadłużaniem, fragmentacją łańcuchów dostaw, ograniczonymi możliwościami podnoszenia stóp procentowych w celu zwalczania inflacji oraz kurczącym się dostępem do taniej siły roboczej w Azji najprawdopodobniej odbije się na spadku wzrostu realnego PKB.

Najpoważniejszym okresem stagflacji w najnowszej historii były lata 70, kiedy to globalny negatywny szok podażowy związany z cenami surowców energetycznych wprowadził gospodarki świata w długi okres recesji połączonej z wysoką inflacją. Tak negatywnego scenariusza ekonomiści z Saxo Banku nie zakładają. Przewidują raczej przedłużony okres słabszego wzrostu PKB połączonego z pikiem stopy bezrobocia wraz z podtrzymującą się inflacją w granicach 4% rocznie.

Ich zdaniem, obecne pozytywne nastroje inwestorów po zakończeniu pierwszej fali inflacji mogą okazać się zbyt wczesne. Dużo bardziej niebezpieczna w skutkach może się okazać druga fala, spowodowana nie tylko szokami podażowymi wynikającymi z załamania łańcuchów dostaw (co widzieliśmy podczas pandemii Covid), ale przede wszystkim nieskuteczną polityką gospodarczą i zmieniającym się obrazem geopolitycznego rozkładu sił.

Rekordowe zadłużenie na kartach kredytowych Amerykanów. Najnowsze dane Banku Rezerwy Federalnej

Przewidywany poziom wskaźnika stagflacji

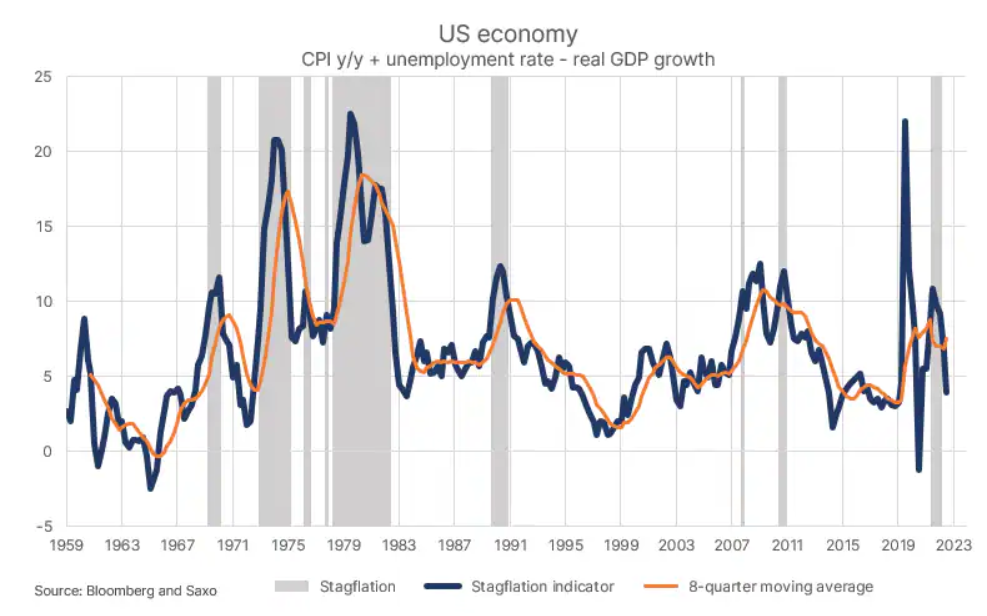

Peter Garnry, główny strateg rynku akcji w Saxo Banku, zaprezentował indykator stagflacji, który jest połączeniem wartości inflacji i stopy bezrobocia pomniejszonych o realny wzrost PKB. Jeśli jego wartość jest wysoka, szansę na pojawienie się stagflacji zdecydowanie rosną, co widać na wykresie.

Na razie jego wartość się obniżyła, ze względu na osłabienie pierwszej fali inflacji. Jeśli jednak druga fala uderzy w gospodarkę USA, a rynek pracy w końcu się poluzuje, prawdopodobnym poziomem indykatora będą granice koło 9%. To oznacza poziom zdecydowanie niższy niż z lat 70, ale przewyższający wszystkie wartości z okresów bez stagflacji.

Koszyki spółek defensywnych historycznie radzą sobie najlepiej

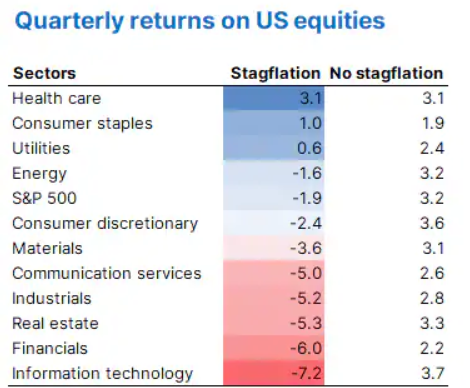

Dane historyczne obejmujące okresy stagflacji są stosunkowo szczątkowe. Wprowadzenie rozróżnienia na sektory spółek giełdowych miało miejsce dopiero w latach 80, co sprawia, że porównanie danych z okresu lat 70 ze współczesnymi określeniami sektorów jest niemożliwe. Dlatego wyniki przedstawione przez analityków z Saxo Banku oparte są na danych od 1989 r.

W tym okresie odnotowano 11 kwartałów trwającej stagflacji, z czego najdłuższy okres trwał od 3Q1990 do 3Q1991. Stąd eksperci ostrzegają, że przedstawione wyniki są podparte stosunkowo niewielką próbą danych, jednakże mogą pomóc w wysnuciu konkluzji.

Najważniejszą z nich jest to, że akcje nie radzą sobie dobrze w środowisku stagflacji. S&P 500 od 1959 r. zanotował średni roczny wzrost 9,9% w okresach bez stagflacji, natomiast w przedziałach stagflacyjnych średnia stopa zwrotu bez dywidend wynosi jedynie 1,8%, co w dodatkowym połączeniu z wysoką inflacją w tamtych okresach daje realnie ujemną stopę zwrotu.

Wśród wszystkich sektorów relatywnie lepiej od rynku w okresach stagflacji radziły sobie 4 sektory: opieki zdrowotnej, podstawowych dóbr konsumpcyjnych, użyteczności publicznej i energetyczny. Są to dokładnie cztery sektory, które według definicji stosowanej przez MSCI są określane mianem defensywnych.

Z drugiej strony najgorsze wyniki prezentowały spółki z sektorów technologicznego, finansowego, przemysłowego i nieruchomości.

Co więcej, Peter Gernry dodał od siebie porady zawarte w listach Warrena Buffeta do udziałowców Berkshire Hathaway w latach 70. Na podstawie analiz legendarnego inwestora wypisał trzy czynniki, jakie spółka powinna prezentować, by znaleźć się w portfelu w czasie stagnacji: wysoki ROIC, niskie zapotrzebowanie na pracę w procesie produkcyjnym dobra i duża siła przetargowa nad klientami w procesie cenotwórczym.

Europejskie spółki są wyceniane na najniższych poziomach względem USA od 2006 roku