6 powodów przemawiających za tym, że w najbliższych latach dolar będzie tracił na wartości

Zarówno demokraci, jak i republikanie mają dobrych kolegów na Wall Street, cały problem tkwi jedynie w tym, że to są inni biznesmeni, których cele się od siebie różnią. Demokratów, czyli, w przypadku wyborów prezydenckich, Hilary Clinton wspierała cała branża technologiczna i sektor finansowy, a za republikanami, czyli Trumpem opowiadał się stara część amerykańskiej gospodarki, reprezentowana przez sektor naftowy i wydobywczy, całą zbrojeniówkę, motoryzację, a na branży farmaceutycznej kończąc.

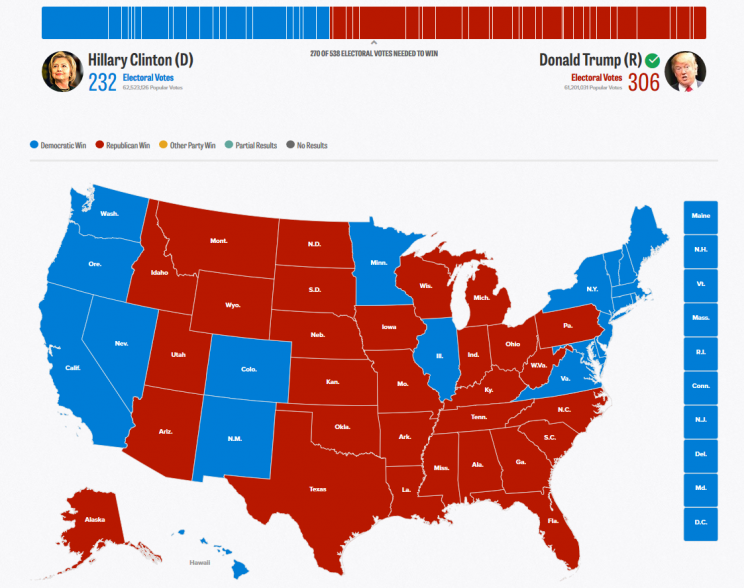

Wyniki wyborów prezydenckich w USA w 2016 roku

REKLAMA

Podziały bardzo dobrze widać na mapie prezentującej wyniki wyborów. W stanach gdzie są zlokalizowane innowacyjne firmy, jak całe zachodnie wybrzeże i północ wschodniego wybrzeża zwyciężyła Hilary. W stanach, gdzie zlokalizowany jest tradycyjny przemysł USA zwyciężył Trump. To bardzo ważne, bo te dwa sektory mają sprzeczne ze sobą interesy, innowacja potrzebuje silnego dolara, a stary przemysł słabego.

Innowacja potrzebuje silnego, a stary przemysł słabego dolara

Główną osią podziału na linii stary i innowacyjny przemysł jest kwestia podejścia do gospodarki. Demokraci i sektor innowacyjny chcą otwartej Ameryki, zarówno pod względem handlowym, kapitałowym, jak i demograficznym. Ameryki, która kupuje tanio, a sprzedaje drogo, ameryki, która zarabia myśleniem, a nie mięśniami. Republikanie i stary przemysł potrzebuje natomiast protekcjonizmu, ochrony i wsparcia w postaci chociażby ceł czy dopłat. Te dwa podejścia mają swoje odniesienie zwłaszcza w zachowaniu amerykańskiej waluty. Innowacje wolą silnego, a stary przemysł słabego dolara. Wszystko wskazuje na to, że po dwóch kadencjach demokraty w Białym Domu, czyli Baracka Obamy nadchodzi czas zmian na rynku walutowym. Wszystkie znaki na niebie i ziemi sugerują, że dolar ma już najlepszy okres za sobą i nadchodzi czas na zmianę trendu. Oto lista argumentów za tym przemawiających.

Powód 1: 9 lat wzrostów

Pierwszym argumentem przemawiającym za tym, że dolar może już dalej nie zyskiwać na wartości jest spektakularny wzrost, jaki odnotował w ostatnich latach.

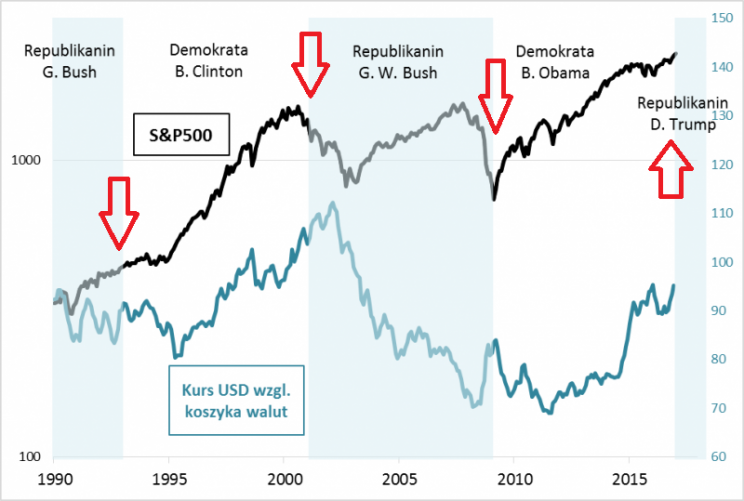

Notowania S&P 500, USD index i kadencje poszczególnych prezydentów USA

Od momentu dojścia Obamy do władzy, amerykańskie indeksy giełdowe odnotowały spektakularny wzrost i podobnie było z walutą USA. Amerykańska gospodarka rozwija się od kilku lat bez recesji. To bliźniaczo podobny okres dobrej koniunktury do tego, jaki Ameryka notowała w trakcie dwóch kadencji demokraty Clintona. Kiedy republikanin Bush doszedł do władzy wszystko się skończyło. Teraz mamy republikanina Trumpa i może być podobnie.

Powód 2: Cięcia podatków w wysokości 2% PKB

W kampanii prezydenckiej Trump zapowiadał, że po zwycięstwie wprowadzi cięcia podatkowe w wysokości około 2% PKB. Nie sposób tutaj nie dopatrzyć się analogii do Busha, który po zwycięstwie w 2001 roku szybko wprowadził ulgi podatkowe, które zjadły całą nadwyżkę budżetową wypracowaną przez obóz Clintona, a następnie przerodziło się to w gigantyczną dziurę budżetową.

W tym momencie gospodarka USA nie jest w tak dobrej sytuacji jak była w 2001 roku. Deficyt budżetowy wynosi około 400 – 500 mld USD, a proponowane przez Trumpa obniżki podatków mogą go podwoić. Taka gigantyczna dziura budżetowa będzie osłabiać amerykańską walutę, gdyż będzie wymagać dużo większego jej finansowania, czy to bezpośrednio z rynku czy też za pomocą FED.

Zobacz także: W USA rośnie kolejna bańka, która może zagrozić bankom i giełdzie. Tym razem to pożyczki studenckie

Powód 3: Inwestycje infrastrukturalne za 100 mld USD rocznie

W kampanii Prezydenckiej Trump zapowiadał wielki program inwestycji infrastrukturalnych. Mają one być realizowane przy współpracy z sektorem prywatnym. Szacowana wartość programu wynosi około 100 mld USD rocznie. To znacząca wartość, która jeszcze mocniej powiększy dziurę budżetową i wpłynie na wzrost cen surowców, a drogie surowce to słaby dolar.

Powód 4: Renegocjacja umów handlowych

W trakcie kampanii wyborczej Trump wszem i wobec oznajmiał, że zamierza renegocjować umowy handlowe USA z innymi krajami i zmniejszać deficyt handlowy. To typowy ruch wspierający starą gospodarkę USA, jak chociażby przemysł samochodowy i produkcyjny. Wysokie koszty pracy i ochrony zdrowia w USA sprawiają, że na wolnym rynku jest on niekonkurencyjny i nieopłacalny. Za pomocą ceł Trump będzie go jednak wspierał, co w długim terminie będzie osłabiać gospodarkę USA i przez to jej walutę. Amerykanie zamiast iść w kierunku bardziej innowacyjnych i perspektywicznych sektorów przykryją się płaszczem ceł i wyższych cen, które będą ograniczać ich konsumpcję.

Powód 5: Kurs złota nie chce spadać

Perspektywę zmiany trendu na amerykańskiej walucie zdaje się dostrzegać już rynek.

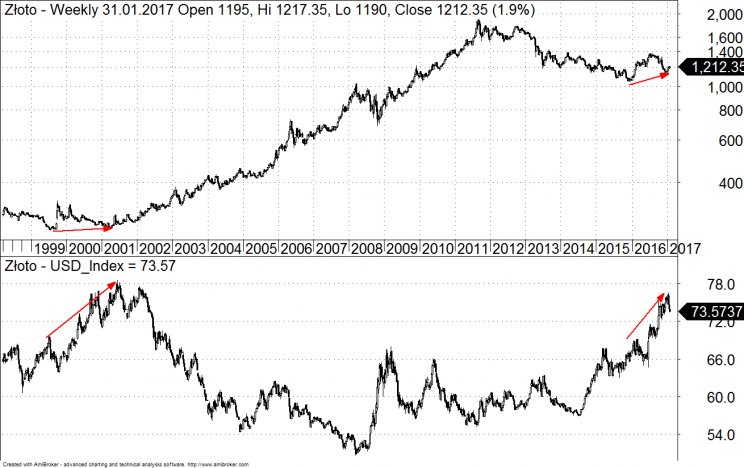

Notowania Złota (góra) vs USD Index (dół), lata 1998 – 2017

Pomiędzy notowaniami Złota i USD Index widać niespotykaną od lat dywergencję. Naturalnie poruszające się w odwrotnym kierunku rynki w ostatnim czasie zachowują się bardzo dziwnie. Nowym maksimom na USD Index nie towarzyszą nowe dołki na Złocie. Ostatni raz z taką sytuacją mieliśmy do czynienia w 2001 roku, kiedy na dolarze nastąpił długoterminowy zwrot.

Zobacz także: 6 powodów, dla których cena złota będzie rosła w 2017 roku

Powód 6: Surowce i rynki rozwijające się mocno w górę

Za tym, że dolar ma już najlepszy okres za sobą zdaje się przemawiać też zachowanie rynku surowców i giełd rynków rozwijających się.

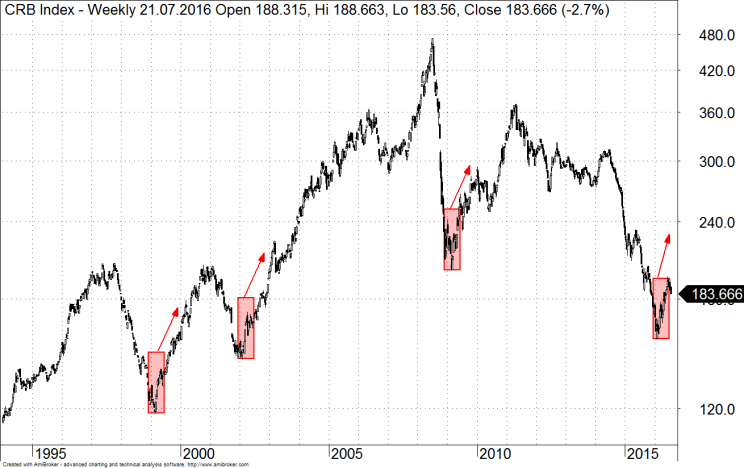

CRB Index (indeks surowców), lata 1994 – 2017

W przeszłości kiedy po silnej przecenie indeks surowców tak mocno zyskiwał na wartości, jak w ostatnim roku, trend wzrostowy był dalej kontynuowany (czerwone prostokąty). Drogie surowce to wyższa inflacja i tym samym zyski krajów rozwijających się. Jeżeli to założenie jest słuszne, to będzie się to przekładać się na wyższą inflację i napływ kapitału do tych krajów, oczywiście z USA. Odpływ kapitału z mniej perspektywicznych Stanów Zjednoczonych do bardziej perspektywicznych krajów rozwijających się oznacza spadek wartości dolara, tak samo jak to miało miejsce w latach 2003 – 2007.

Od początku 2016 roku widać ożywienie na giełdach rynków rozwijających się, w tym i na polskiej. Jeżeli amerykańska waluta zacznie się osłabiać, to obserwowany trend na giełdzie nie tylko zostanie utrzymany, ale nawet wzmocniony.