Globalna wojna handlowa wisi w powietrzu. Jeżeli do niej dojdzie, to inwestorzy giełdowi mocno stracą - uważają zgodnie eksperci

Jeśli dojdzie do globalnej wojny handlowej, rynki akcji mocno ucierpią – co do tego nie mają wątpliwości eksperci z różnych firm inwestycyjnych. Kapitał może w takim wypadku popłynąć szerokim strumieniem na rynek obligacji i złota i wycofać się z rynku akcji.

Prezydent USA Donald Trump podpisał rozporządzenie, które wprowadziło cła na stal (25%) i aluminium (10%). Eksperci nie mają wątpliwości, że kontra światowych mocarstw wydaje się tylko kwestią czasu. Już wiadomo, że wprowadzenie ceł w wysokości 25% m.in. na zboże, whisky, papierosy, klimatyzatory, kosmetyki, ubrania, produkty AGD rozważa Unia Europejska. Ma to być odwet na szkody dla unijnego sektora stalowego o wartości około 6,5 mld euro, jakie mają pojawić się po wprowadzeniu ceł przez USA.

REKLAMA

Czy światu grozi wojna handlowa?

Obecnie nie ma zagrożenia wojną handlową, ale jeśli protekcjonizm będzie się nasilał, może uszkodzić w dużym stopniu fundamenty globalnej gospodarki – stwierdzili w niedawno opublikowanym raporcie analitycy BlackRock. I podkreślili, że wywołanie globalnej wojny handlowej jest największym geopolitycznym ryzykiem roku 2018.

Ich opinię zdaje się potwierdzać rynek. Nie widać na razie paniki. Wciąż obowiązuje tryb risk-on. Ryzykowne aktywa pozostają w cenie.

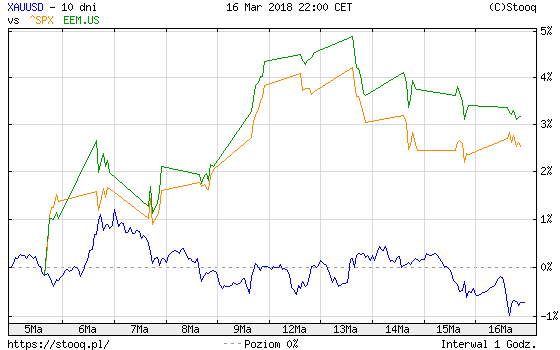

Wykres 1. Notowania złota, S&P500 oraz iShares MSCI Emerging Markets ETF – 10 sesji

Źródło: Stooq

Mniej optymistyczni są analitycy firmy inwestycyjnej PIMCO.

- Bezpośredni wpływ ceł Trumpa na amerykańską gospodarkę będzie niewielki. Pomogą one producentom stali, a uderzą przede wszystkim w konsumentów stali, takich jak producenci samochodów i maszyn. Pośredni wpływ może być duży, bo cła mogą zaburzyć relacje handlowe z najważniejszymi partnerami – podkreślili analitycy PIMCO w raporcie.

Co jednak najważniejsze, analitycy PIMCO spodziewają się eskalacji konfliktu handlowego na linii USA – Chiny.

- Jak wiadomo, USA prowadzą dochodzenie w sprawie kradzieży własności intelektualnej w sektorze technologicznym przez Chiny. Uważamy, że rezultaty tego śledztwa poznamy gdzieś w połowie 2018 roku. Istnieje duże prawdopodobieństwo, że jeśli śledztwo stwierdzi winę Chin, to administracja Trumpa nałoży na ten kraj zaporowe cła, m.in. w sektorze elektroniki, co z kolei może wywołać efekt domina i rozkręcić spiralę wojny handlowej – podkreślili eksperci PIMCO.

Zobacz także: To rynek obligacji wywołał załamanie na rynkach akcji w USA

Wojna handlowa zaszkodzi akcjom, ale pomoże obligacjom, złotu i jenowi

Jak mogą się zachowywać poszczególne aktywa, gdyby zaczęły się pojawiać kolejne wydarzenia pchające świat do wojny handlowej? Analitycy BlackRock wybrali 6 wydarzeń z lat 2002-18, które wywarły duży wpływ na ograniczenie swobody międzynarodowego handlu. Sprawdzili, jak zachowywały się najważniejsze aktywa inwestycyjne dzień przed oraz w trakcie dwóch dni po tych wydarzeniach. Okazało się, że drożało złoto (średnio o około 0,7%) oraz jen japoński (0,4%), a mocno taniały akcje (-1,1%), szczególnie chińskie (-1,7%).

Analitycy BlackRock podkreślili jednak, że wojna handlowa w XXI wieku – gdyby nadeszła – mogłaby mieć zgubne skutki dla notowań wielu aktywów inwestycyjnych i walut. Miałaby ona tym większy negatywny wpływ na ich wycenę, im bardziej zacięta byłaby wojna pomiędzy USA, a Chinami. „Gdyby doszło do wyjścia USA z NAFTA, mogłoby dojść do załamania kursu meksykańskiego peso i kanadyjskiego dolara” – stwierdzili analitycy BlackRock.

Według analityków BlackRock, w przypadku narastania protekcjonizmu, najmocniej ucierpią akcje rynków wschodzących. Przy takim obrocie spraw, pojawiłby się zwiększony popyt na obligacje skarbowe z rynków rozwiniętych oraz na japońskiego jena czy szwajcarskiego franka.

- Podniesienie kosztów handlu międzynarodowego wywołałoby inflację, co zmusiłoby banki centralne do podnoszenia stóp w dość szybkim tempie – stwierdzili analitycy BlackRock.

Podobnie sądzi Ben Inker, szef działu inwestycyjnego firmy GMO.

- W przypadku eskalacji wojny handlowej, najbardziej potaniałyby akcje emerging markets. Wbrew pozorom, akcje spółek amerykańskich również ucierpiałyby dość mocno. Miejmy nadzieję, że chłodne głowy zdobędą przewagę, bo nie ma prawdziwych zwycięzców wojen handlowych. Inwestorzy muszą sobie zdawać sprawę, że znaleźliby się w grupie przegranych – stwierdził Inker w swojej analizie opublikowanej na portalu Advisor Perspectives.

No cóż, my chyba nie mamy nic więcej do dodania ponad to, co napisał cytowany przed chwilą Ben Inker. Może tylko tyle, że tak na wszelki wypadek można zacząć już powoli wprowadzać do swojego portfela inwestycyjnego komponenty „bezpieczne”, takie jak złoto czy obligacje, o ile wcześniej już tego nie zrobiliście...