Amerykańskie akcje są tak drogie, jak tuż przed krachem w 1929 roku

Drożej niż teraz na amerykańskiej giełdzie było tylko w jednym okresie: w końcowej fazie narastania bańki internetowej w 1999 roku. Niektórzy ekonomiści uspokajają jednak: krach niekoniecznie czai się tuż za rogiem, może nadejść dopiero w 2020 roku.

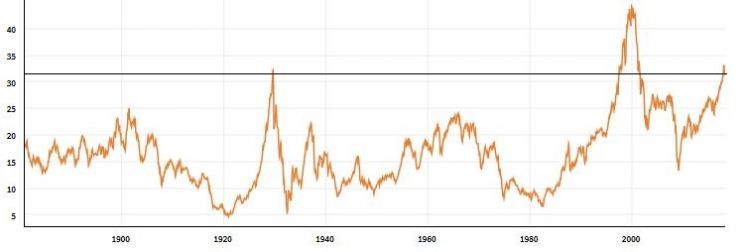

Akcje amerykańskich spółek giełdowych są tak drogie, jak przed krachem w 1929 roku – wskazuje indeks Shiller PE / CAPE. Jest to wskaźnik, który bierze pod uwagę inflację oraz wyniki spółek z minionych 10 lat. Jego twórcą jest ekonomista Robert Shiller. Indeks ten jest uważany przez analityków giełdowych za bardzo dobry wskaźnik wartości zgrupowanych w S&P500 przedsiębiorstw. Wskaźnik ten był wyżej jedynie w końcowym okresie narastania tzw. bańki internetowej, która pękła na początku 2000 roku.

REKLAMA

1. Notowania wskaźnika Shiller PE / CAPE dla S&P500

Zobacz także: Amerykanie są mocno „zapakowani” w akcje. Tak duża część portfela w akcjach, źle wróży Wall Street i polskiej giełdzie

Wysoka wycena spółek z USA nie wróży nic dobrego – uczy historia

Niektórzy analitycy wskazują, że wskaźnik Shiller PE nieco „zakłamuje” rzeczywistość, gdyż obejmuje wyniki osiągane przez spółki amerykańskie podczas kryzysu z lat 2007-09. Ekspert firmy Pension Partners Charlie Bilello postanowił sprawdzić, czy nie uwzględnianie wyników sprzed 10 lat rzeczywiście wiele zmieni, jeśli chodzi o wycenę wedle reguł Shillera. Okazało się, że niewiele. Z jego analizą można zapoznać się TUTAJ.

- Nie ma Świętego Graala wskaźników giełdowych, który bezbłędnie wskaże, kiedy można się spodziewać zmiany trendu na akcjach. Zresztą, nie zawsze dane z przeszłości potrafią pomóc w przewidywaniu przyszłości. Nie ma jednak wątpliwości, że na dziś akcje amerykańskie są przewartościowane dość mocno. Patrząc na historię, to zazwyczaj oznaczało, że w kolejnych kilku latach wyniki spółek nie były zachwycające, podobnie jak stopy zwrotu z inwestycji w ich papiery – podsumował Bilello.

Dlaczego S&P500 może urosnąć w II połowie 2018 roku nawet o 14%

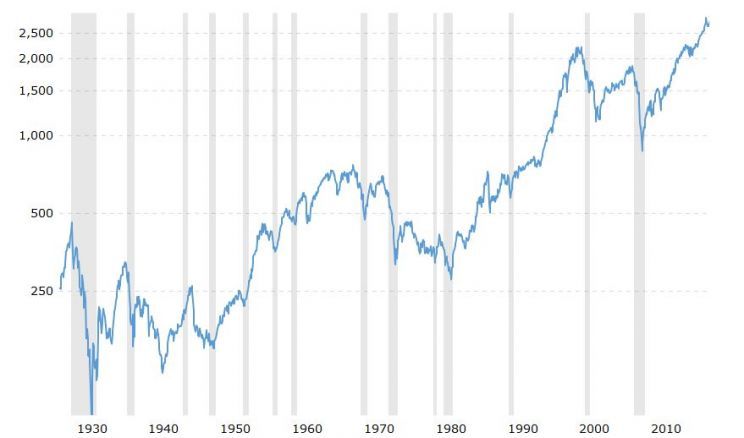

Nawet jeśli przyjmiemy, że rzeczywiście wysoka wycena amerykańskich akcji nie wróży nic dobrego, to nie oznacza, że krach jest tuż tuż. Może on nadejść dopiero w 2019 albo nawet w 2020 roku. O sytuację na giełdzie w najbliższych miesiącach jest spokojny na przykład Ed Yardeni, słynny amerykański ekonomista, właściciel firmy Yardeni Research. Udzielił on ostatnio wywiadu czasopismu Kiplinger’s Personal Finance.

- Uważam, że na koniec roku zobaczymy S&P500 14% powyżej obecnych poziomów. Od kilku miesięcy indeks stoi w miejscu. Inwestorzy obawiają się powrotu inflacji, czyli podwyżek stóp, i tego, że rozgorzeje wojna handlowa na linii USA – Chiny. Tymczasem według mnie te scenariusze się nie zrealizują. Mało tego, obniżka podatków dla amerykańskich firm, którą przeprowadziła administracja Donalda Trumpa, oraz solidny globalny wzrost gospodarczy będą napędzać wyniki spółek notowanych na Wall Street – przekouje Yardeni.

Zdaniem ekonomisty, recesja w gospodarce USA pojawi się najwcześniej w 2019 roku, a może nawet dopiero w 2020 roku. Recesjom zazwyczaj towarzyszy zła koniunktura na Wall Street.

2. Historia notowań S&P500 (szare tło – recesje)

Na Wall Street nie jest tanio, to pewne. Hossa na amerykańskiej giełdzie trwa już relatywnie długo, ponad 9 lat. To wszystko są sygnały ostrzegające przed tym, że lada miesiąc trend wzrostowy na S&P500 może się zmienić w trend spadkowy. Warto pamiętać, że wydarzy się to zapewne wtedy, gdy nikt się tego nie będzie spodziewał – tak jak to zazwyczaj bywało.

Źródła wykresów: 1. Quandl, 2. MacroTrends