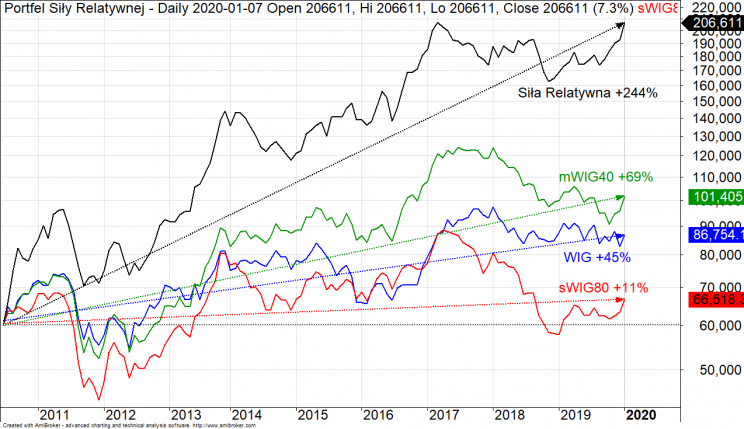

244% zysku na prowadzonym na żywo od ponad 9 lat portfelu Siły Relatywnej - bez kombinowania

Od lipca 2010 roku prowadzimy na żywo w części premium Strefy Inwestorów portfel Siły Relatywnej. Jest on oparty o naukowo udowodnioną strategię inwestowania polegającą na doborze rosnących spółek. Przez ostatnie 9,5 roku wygenerował stopę zwrotu w wysokości 244% przy jednoczesnym wzroście WIG o 45% i mWIG40 o 69% w tym samym okresie. Nie jest to jednak dobra strategia dla każdego inwestora.

Na czym polega inwestowanie Siłą Relatywną

Strategia Siły Relatywnej jest znana od wielu lat i jest poparta wieloma badaniami na rynkach giełd Europy Zachodniej oraz w USA. W Strefie Inwestorów przebadaliśmy ją także dla rynku polskiego, zarówno na danych archiwalnych, jak i w praktyce.

REKLAMA

Inwestowanie Siłą Relatywną jest sprzeczne z intuicją, ale - jak pokazują badania - przynosi efekty. W dużym skrócie polega na dobieraniu do portfela spółek, które rosły szybciej od innych – wykazały się relatywnie większą siłą wzrostu.

Siła Relatywna najlepiej się sprawdza w okresach długo trwających trendów. Zarówno w trendzie wzrostowym, jak i spadkowym, wyniki strategii są lepsze od indeksu. W trendzie wzrostowym wartość portfela rośnie szybciej, a w trendzie spadkowym – spada wolniej. Najgorzej strategia sprawdza się w okresach załamania się trendu i w długotrwałym trendzie bocznym. Mimo, że przez ostatnie lata sytuacja na rynku polskim nie sprzyjała tego rodzaju strategii to i tak przyniosła ona ponad 5 razy lepszy wynik niż indeks WIG.

Po przeprowadzeniu teoretycznych badań dla rynku polskiego, zdecydowaliśmy się na rozpoczęcie prowadzenia portfela Siły Relatywnej na żywo. Ponad 9 lat temu, w lipcu 2010 r. zainwestowaliśmy wirtualne 60 tys. zł.

W naszym portfelu stosujemy kryterium doboru do portfela spółek, których różnica między aktualnym kursem akcji, a ich średnią 130-dniową jest największa. Najlepsze pod tym względem spółki trafiają do portfela. Po miesiącu sprawdzamy, czy spółki portfelowe wciąż należą do grona najsilniejszych i jeśli nie, to są wymieniane na nowe, aktualnie najsilniejsze (rotujemy portfel). Takich rotacji przeprowadziliśmy już 124 i każdą opisaliśmy w części premium Strefy Inwestorów w comiesięcznych artykułach.

Zobacz także: 7 spółek z polskiej giełdy, które mogą pozytywnie zaskoczyć w 2020 roku

Wyniki portfela Siły Relatywnej prowadzonego od 2010 r.

Co miesiąc usuwaliśmy z portfela spółki, których wzrost kursu spowolnił, a dobieraliśmy aktualnie najsilniejsze. W ten sposób z 60 tys. zł osiągnęliśmy 206,6 tys. zł. Pomnożyliśmy wartość portfela niemal 3,5-krotnie, osiągając stopę zwrotu w wysokości 244%!

Spółki dobierane do naszego portfela nie należą do żadnego konkretnego indeksu. Jednak pewna grupa spółek się wyróżnia w naszych zestawieniach portfela. Ze względu na przyjęte warunki płynności i szybkości wzrostu przeważnie są to spółki z indeksów sWIG80 oraz mWIG40 i to do tych indeksów najlepiej porównywać wynik portfela Siły Relatywnej.

Porównanie wyników portfela Siły Relatywnej i indeksów WIG20TR, mWIG40, sWIG80 i WIG

W okresie od lipca 2010 r. do stycznia 2020 r. indeks mWIG40 wypadł najlepiej i osiągnął stopę zwrotu 69%. Indeks sWIG80 wzrósł tylko o 11%. Najszerszy indeks WIG osiągnął wzrost na poziomie 45%

Długoterminowy okres inwestycji i większe ryzyko sprawiają, że Siła Relatywna nie jest dla wszystkich

Nie wszystkie okresy na giełdzie są dobre dla wyników portfela Siły Relatywnej. Strategia gorzej radzi sobie od średniej rynkowej w okresach zmiany trendu i w trendzie bocznym.

Do tej pory były 3 takie okresy. Pierwszy trwał niemal 2 lata, od połowy 2011 do połowy 2013 r. Wartość portfela zmniejszyła się wtedy z 96,2 tys. zł do 70,5 tys. zł, po czym wróciła do poprzedniej wartości i podążyła na północ. W najgorszym momencie portfel stracił 26,7%.

Drugi okres był niewiele krótszy i rozpoczął się na początku 2014 roku, a zakończył w październiku 2015 roku. Wartość portfela spadła ze 144 tys. zł do 117,8 tys. zł (-18,2%), by pod koniec 2015 r. ponownie osiągnąć wartość powyżej 144 tys. zł

Ostatni spadkowy okres twa od szczytu z marca 2017 roku. Do tego czasu portfel Siły Relatywnej osiągnął wartość 206,9 tys zł. Po 2 latach i 9 miesiącach (obecnie) portfel wrócił niemal do poziomu sprzed rozpoczęcia spadków i jego wartość na styczeń 2020 r. wynosi ponownie 206,6 tys zł (+244% od początku prowadzenia portfela). W najgorszym momencie, od ostatniego szczytu, wartość portfela spadła o 21,4%. Ożywienie na indeksie sWIG80, które obserwujemy w ostatnich miesiącach, sprzyja powrotowi do wzrostów portfela Siły Relatywnej.

Zobacz także: Jak inwestować na trudnym rynku, czyli o selekcji spółek do portfela - Podcast "21% rocznie | Jak inwestować"

Nie ma zysków bez ryzyka

Wysoki wynik, w porównaniu do indeksów, oraz duże straty wartości w najgorszych okresach przekładają się na zwiększone ryzyko prowadzenia portfela. Oczywiście, jest ono większe od ryzyka inwestowania bezpośrednio w najważniejsze indeksy, ale nie dużo większe. Ryzyko liczone jako odchylenie standardowe na próbie 124 okresów rotacji wynosi dla portfela Siły Relatywnej 4,13%. Dla porównania tak samo liczone ryzyko dla najbardziej zyskownego indeksu mWIG40 wyniosło w tym czasie 3,58%. Natomiast dla sWIG80 wyniosło 3,78%.

Siła Relatywna jest więc bardziej ryzykowną strategią od inwestowania indeksowego, ale potencjalna stopa zwrotu z nawiązką pokrywa większy poziom ryzyka – wartość wskaźnika Sharpe'a jest kilkukrotnie wyższa dla portfela Siły Relatywnej od wartości dla portfela opartego o najlepszy indeks mWIG40.

Nie jest to więc strategia dla wszystkich inwestorów. Bardzo długie, wieloletnie, okresy, w których portfel nie ponawia szczytów potrafią być bardzo frustrujące. Siła Relatywna, ze względu na swoją specyfikę, jest strategią zdecydowanie długoterminową. Inwestowanie tym sposobem wymaga cierpliwości i konsekwencji oraz nastawienia się na długoterminowy horyzont inwestycyjny. Jest za to dość prosta w zastosowaniu i nie wymaga fachowej wiedzy.

Zobacz także: Wysokie dywidendy, wezwania i wyceny pokazują, że polskie akcje są tanie

Dołącz do Strefy Inwestorów - nabór trwa tylko do 22 stycznia 2020 r.

Nabór do Strefy Inwestorów to jedyny moment, w którym do społeczności inwestorów mogą dołączyć nowe osoby, a byli użytkownicy wznowić członkostwo. W tym roku dla wszystkich dotychczasowych i nowych abonentów Strefy Inwestorów przygotowaliśmy szereg praktycznych i wartościowych bonusów - o szczegółach można dowiedzieć się z oferty członkostwa.