Jak zabezpieczyć portfel gdy na giełdzie jest panika?

Złoto i frank szwajcarski to typowe bezpieczne przystanie. To jednak nie są jedyne aktywa, jakie warto włożyć do portfela w czasie giełdowej paniki.

Ten tydzień jest na giełdach raczej zielony. Ale to nie oznacza, że to koniec panicznej wyprzedaży. Eksperci ostrzegają, że strach związany z koronawirusem może powrócić. Inwestorów mogą też rozczarować banki centralne, obecnie bowiem rynek liczy na ich zdecydowaną interwencję i obniżki stóp procentowych.

REKLAMA

Warto więc zastanowić się jak można zabezpieczyć swój portfel akcyjny przez dalszą ewentualną wyprzedażą. Postanowiliśmy zaproponować kilka rozwiązań. Pomijamy kontrakty futures (CFD) czy opcje put (np. na WIG20) – to jest narzędzie dla zaawansowanych inwestorów, którego nieumiejętne stosowanie może rodzić dodatkowe stresy i prowadzić do jeszcze większych strat.

BETA ETF WIG20Short – zabezpieczenie przed spadkami indeksu WIG20

Od końca listopada 2019 roku jest dostępny dla wszystkich inwestorów posiadających rachunek maklerski bardzo przyjemny instrument pozwalający na „grę na krótko” na funduszu WIG20. Chodzi o BETA ETF WIG20Short, czyli fundusz notowany na giełdzie, oferowany przez Agio Funds i firmę Beta Securities.

Fundusz stosuje, w sposób ciągły, syntetyczną replikację aktualnej struktury indeksu WIG20Short. Opłata za zarządzanie wynosi 2%. Warto jednak zwrócić uwagę na ostrzeżenie zawarte w karcie funduszu: „Ze względu na charakter funduszu, poziom ryzyka i wysoką oczekiwaną zmienność wartości certyfikatów inwestycyjnych, typowy horyzont inwestycyjny wynosi jeden dzień. Fundusz zasadniczo nie jest przeznaczony dla inwestorów, którzy planują inwestycje długoterminowe”.

1. Notowania indeksu WIG20short – 1 rok

Zobacz także: Złoto i bitcoin potaniały w czasie paniki wywołanej przez koronawirus, oto dlaczego

Złoto fizyczne i papierowe nie zawiedzie w długim terminie

Złoto nieco potaniało podczas paniki wywołanej koronawirusem, ale to głównie dlatego, że inwestorzy wyprzedawali je by pokryć straty na rynku akcji czy instrumentów pochodnych. Wydaje się, że złoto jest wciąż klasyczną bezpieczną przystanią i jeśli gospodarka oraz giełdy będą dalej cierpiały z uwagi na rozwijającą się epidemię COVID-19, można być niemal pewnym, że złoto będzie „strzałem w 10” jeśli chodzi o zabezpieczanie portfela.

Można kupować złoto w formie fizycznej (najlepiej monety bulionowe i małe sztabki). Można też przyjąć ekspozycję na złoto poprzez instrumenty dostępne na GPW. Szczególnie ciekawym produktem jest certyfikat ING Turbo Long Gold (ticker INTLGLD11726.PL) z dźwignią 3,5x. Co ciekawe, certyfikat ma zaszyty stop loss (bariera knock-out) na poziomie -26%, co oznacza, że o tyle musiałoby potanieć złoto (instrument bazowy), aby inwestycja została zakończona.

2. Notowania ING Turbo Long Gold (linia pomarańczowa, skala lewa) na tle notowań złota (linia niebieska, skala prawa)

Fundusze pieniężne to bezpieczna lokata

Innym pomysłem na zabezpieczenie portfela są fundusze dłużne. Można zrealizować zyski na części akcji i przesunąć pieniądze na bezpieczne pozycje. Fundusze tego typu to podmioty lokujące kapitał w bonach skarbowych, obligacjach czy na lokatach bankowych. Oczywiście, nie gwarantują zysków, ale historia pokazuje, że w okresach zawieruchy na giełdach dają bezpieczne schronienie.

Co polecamy? Nie będziemy oryginalni i posłużymy się serwisem Analizy.pl, który grupuje wszystkie oferowane w Polsce fundusze inwestycyjne otwarte i nadaje im ratingi. Fundusze bezpieczne z najwyższymi ocenami (5 gwiazdek) to: Generali Korona Dochodowy (wynik za ostatnie 12 miesięcy: +3,9%), NN Obligacji (+4,6%), Generali Aktywny Dochodowy (+3,4%), GAMMA Plus (+1,9%), GAMMA (+2,2%) oraz GAMMA Papierów Dłużnych (+2,3%). Warto zwrócić uwagę, że niektóre z tych funduszy w skali roku dają zarobić 4%. Obecnie na rynku bankowym trudno znaleźć tak wysoko oprocentowane lokaty.

Zerknijmy jak zachowywały się niektóre z tych funduszy w fatalnym dla giełd IV kwartale 2018 roku. Wtedy S&P500 spadł o -14%, a WIG o -2,2%. Tymczasem w tamtym okresie Generali Korona Dochodowy zarobił +0,7%, NN Obligacji +1,6%, Generali Aktywny Dochodowy +0,7%, GAMMA Plus +0,14%, GAMMA +0,27% a GAMMA Papierów Dłużnych +0,43%.

Z kolei czterema funduszami które jako jedyne w ciągu ostatnich 3 lat nie zanotowały żadnego miesiąca z ujemną stopą zwrotu są: Generali Profit Plus, Generali Oszczędnościowy (uwaga: oba oparte na obligacjach korporacyjnych), Aviva Investors Stabilnego Dochodu oraz QUERCUS Ochrony Kapitału (dedykowany zamożniejszym inwestorom, bo minimalna pierwsza wpłata wynosi 20 000 zł) – wskazuje w swoim raporcie „Spokojny sen? Z tymi funduszami to możliwe” portal Analizy.pl.

Frank szwajcarski – prawdziwa bezpieczna przystań

To opcja dla bardzo strachliwych. Można kupić po prostu franki szwajcarskie i schować do przysłowiowej skarpety. Nie sądzimy, aby CHF stracił w najbliższej przyszłości statuts bezpiecznej przystani, którym cieszy się od wielu dekad.

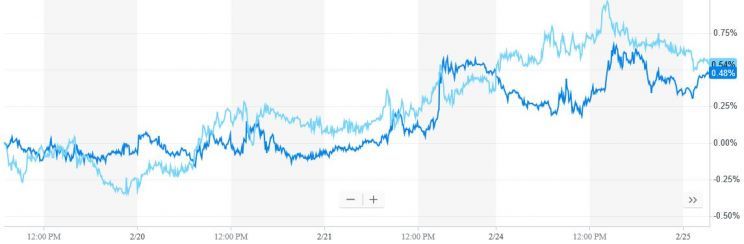

Wystarczy zresztą popatrzeć, jak frank zachował się w ostatnich dniach w odniesieniu do USD, który też przecież jest postrzegany jako swego rodzaju safe haven. Helwecka waluta umocniła się w stosunku do jankeskiej o 0,5%, to całkiem sporo.

3. Notowania CHF/USD i CHF/PLN od 19 lutego do 3 marca 2020

Dorośli i odpowiedzialni ludzie powinni wiedzieć, jak się zabezpieczać. Mamy nadzieję, że nasz artykuł w tym pomoże.

Źródła wykresów: 1. GPW, 2. ING, 3. Yahoo Finance