Zielone spółki to wielka okazja inwestycyjna przyszłej dekady – przekonuje Goldman Sachs

Jedną z największych okazji inwestycyjnych nadchodzącej dekady są spółki z branży „zielonej” energii – przekonują analitycy Goldman Sachs.

„Covidowy kryzys i ultra niskie stopy procentowe to czynniki, które powodują, że rządy kierują coraz większe środki na niskoemisyjną politykę energetyczną” – stwierdzili w raporcie “The Green Theme – A Global Implementation” analitycy Goldman Sachs. A to rodzi, według nich, okazje inwestycyjne.

REKLAMA

Spółki z branży „zielonej energii” dadzą zarobić

Analitycy Goldman Sachs szacują, że na politykę klimatyczną rządy mogą w ciągu najbliższej dekady wydawać około 1-2 bln USD rocznie. „W roku 2030 rynek energii odnawialnej może być dwa razy większy, niż w tej chwili. Spółki giełdowe, które będą miały ekspozycję na segment zielonej energii mogą odnotować dynamiczne wzrosty biznesu. Chodzi tutaj głównie o spółki z branży OZE, oferujące produkty i usługi przyczyniające się do uzyskiwania energii ze słońca, wiatru, wody. Chodzi także o spółki z sektorów innych niż energetyczny, takich jak chemiczny czy przemysłowy, które mogą zyskać niejako przy okazji, jako podwykonawcy czy dostarczyciele pewnych rozwiązań czy produktów” – wyjaśnili analitycy Goldman Sachs.

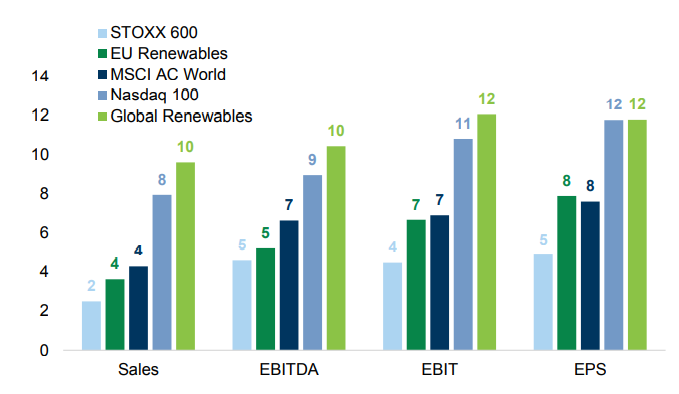

Koszyk spółek Global Renewables (działających w branży energii odnawialnej), stworzony przez Goldman Sachs, w tym roku urósł o 50%, podczas gdy indeks MSCI AC World o 10%. C/Z dla tego koszyka wynosi 22,3 a dla wspomnianego indeksu 16,7. „Wierzymy, że wycena koszyka jest wciąż na atrakcyjnym poziomie. Konsensus zakłada, że będzie on rósł na wartości dwa razy szybciej, niż rynek. Co ważne, spółki z tego koszyka pokazały, że ich wyniki finansowe w dobie pandemii były odporne na zawirowania” – podkreślili analitycy banku. 63% spółek z tego koszyka ma obecnie rekomendację „kupuj”.

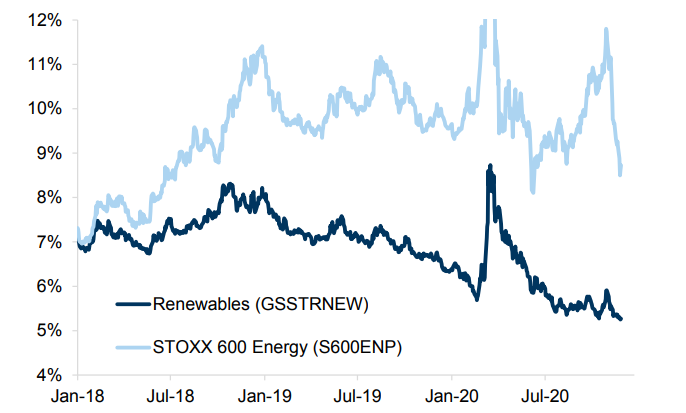

Eksperci Goldman Sachs podkreślają, że “zielone spółki” już teraz mogą się pochwalić niższym kosztem kapitału, niż np. spółki paliwowe. Oczekiwania co do ich rentowności powinny zaś rosnąć z biegiem czasu, wraz z coraz większym capexem i coraz wyższą efektywnością kosztową.

24-miesięczna prognozowana rentowność zysku dla koszyka „zielonych” spółek (Renewables) i tradycyjnych spółek energetycznych (STOXX 600 Energy)

Źródło: Goldman Sachs

Średnioroczna zmiana wskaźników dla wybranych indeksów (proc.)

Źródło: Datastream / Goldman Sachs

Inwestorzy już się pozycjonują pod wielką „zieloną” zmianę

Zdaniem analityków GS, „zielona” infrastruktura jest o około 1,5-3 raza bardziej kapitałochłonna, niż infrastruktura potrzebna w tradycyjnej branży energetycznej. Dlatego dalszy dynamiczny rozwój „zielonego” segmentu gospodarki będzie potrzebował ułatwień administracyjno-prawnych oraz niskiego kosztu kapitału.

„Zieloną rewolucję” będą wspierały nie tylko rządy państw, ale też sama rewolucja technologiczna. Ba, dynamiczny rozwój nowych technologii to jedyna szansa na to, by w roku 2050 gospodarki rzeczywiście były zeroemisyjne – podkreślają analitycy Goldman Sachs. „Technologiczna rewolucja jest potrzebna przede wszystkich w dwóch obszarach: w kwestii pojemności baterii i pozyskiwania węgla z atmosfery. Czysty wodór (hydrogen) zdaje się być najlepszym sposobem na rozwiązanie tej drugiej kwestii. Analitycy rynku akcji Goldman Sachs wierzą, że czysty wodór może przyczynić się do dekarbonizacji około 20% emisji CO2 w skali globalnej” – czytamy w raporcie.

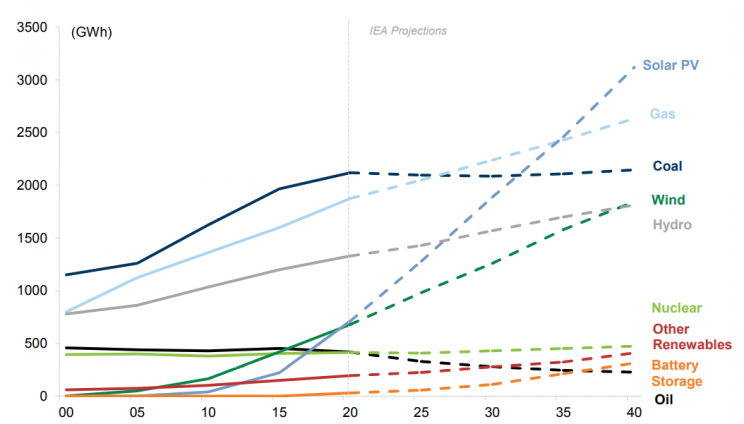

W opinii Międzynarodowej Agencji Energii (IEA), w 2040 roku zdecydowanie najwięcej energii będzie wytwarzane w skali globalnej z promieni słonecznych. Obecnie najwięcej jej pochodzi z węgla i gazu.

Zdolność wytwarzania energii w podziale na źródła

Źródło: Goldman Sachs / IEA

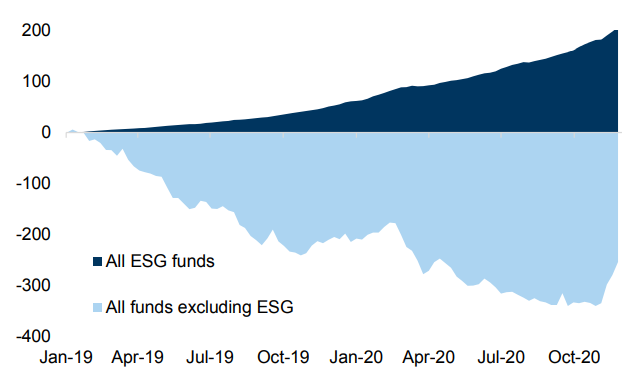

Analitycy GS wskazują, że inwestorzy już pozycjonują się pod wielką zmianę. Widać to po saldzie napływów do funduszy ESG, czyli odpowiedzialnych społecznie, na tle salda innych funduszy. Od kilkunastu miesięcy różnica w napływach jest zdecydowanie na korzyść tych pierwszych.

Saldo napływów i odpływów – fundusze ESG na tle pozostałych (mld USD)

Źródło: EPFR / Goldman Sachs