Zielona ekonomia i transformacja energetyczna to świetny biznes - oto akcje i fundusze ETF, które mogą na tym zyskać

Jak zarobić na globalnym zwrocie ku zielonej ekonomii? Podpowiadamy!

ONZ, a dokładnie United Nations Intergovernmental Panel on Climate Change, opublikowała niedawno raport, z którego wynika, że zmiany klimatu są faktem, a ostatnia dekada była najcieplejszą w ciągu ostatnich 125 tys. lat na Ziemi.

REKLAMA

Oczywiście, zmiany klimatyczne są dość kontrowersyjną kwestią, a może nie sam fakt, że zachodzą, a raczej to dlaczego tak się dzieje. Są tacy, którzy twierdzą, że winna jest rozbuchana działalność gospodarcza człowieka, inni – że one są naturalne, cykliczne.

Jakby nie było, naszą rolą jako inwestorów nie jest rozstrzyganie kto ma rację, a zarabianie pieniędzy. Poniżej przedstawiamy kilka pomysłów dla cierpliwych, długoterminowych inwestorów. Prezentujemy kilka funduszy ETF i akcji, na których w najbliższych latach będzie można zarobić dzięki zwrotowi rządów, organizacji międzynarodowych oraz rynku w kierunku Zielonej Ekonomii.

Zielone fundusze ETF

Zacznijmy od funduszy ETF. Można znaleźć przynajmniej kilka podmiotów, które w nadchodzących latach powinny performować co najmniej dobrze dzięki zwrotowi gospodarek w kierunku Zielonej Ekonomii. Można tutaj wymienić iShares Global Clean Energy ETF, Invesco Solar ETF, First Trust Nasdaq Clean Edge Green Energy Index Fund, ALPS Clean Energy ETF czy First Trust Nasdaq Clean Edge Smart GRID Infrastructure Index ETF.

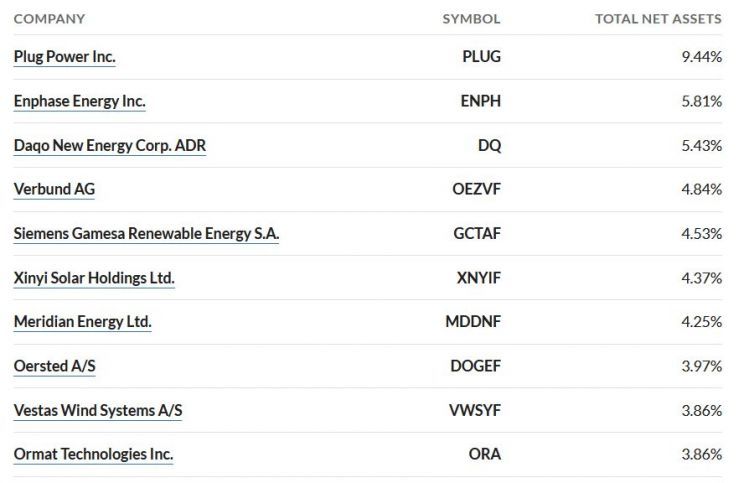

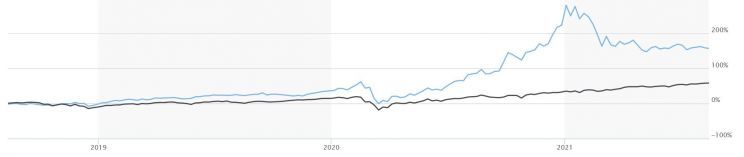

Nam z tego grona najbardziej przypada do gustu iShares Global Clean Energy ETF, który ma aż ponad 6 mld USD aktywów w zarządzaniu. Koszty za zarządzanie w tym funduszu (0,42%) są niższe, niż w pozostałych wymienionych (0,55%-0,70%). Poza tym ma on mocno zdywersyfikowany portfel, w którym jest aż 83 pozycji (w pozostałych wymienionych: 40-70). Co prawda w ciągu ostatnich 10 lat zarobił on 128%, co jest wynikem gorszym od S&P500 (353%) oraz znacznie gorszym od wyniku First Trust Nasdaq Clean Edge Green Energy Index Fund (502%), jednakże pamiętajmy, że przeszłe wyniki nic nie mówią o przyszłości (a pewne jest ponoszenie opłat, więc lepiej ponosić niższe, niż wyższe) i jesteśmy wręcz przekonani, że taki ETF w ciągu kolejnych 10 lat pobije szeroki rynek. W ciągu ostatnich 3 lat tenże fundusz zachowuje się zdecydowanie lepiej (+156%), niż szeroki amerykański rynek (+58%).

TOP10 pozycji w portfelu iShares Global Clean Energy ETF

Źródło: MarketWatch

Notowania iShares Global Clean Energy ETF (linia niebieska) na tle S&P500 (linia czarna) – 3 lata

Źródło: MarketWatch

Zobacz także: Produkcja aut na świecie spada. Brak półprzewodników sprawia, że ceny używanych aut rosną i spada rejestracja nowych

Zielone akcje

Jak wyselekcjonować spółki, które mogą w najbliższych latach być beneficjentami Zielonej Ekonomii? Z pomocą przychodzi tutaj firma FactSet, która tworzy bazy estymacji analityków dla wyników amerykańskich spółek. Do tych baz zajrzeli dziennikarze portalu MarketWatch. Spośród spółek o przychodach co najmniej 10 mln USD w 2020 roku wyselekcjonowali te, które w latach 2021-23 mogą mieć najwyższą średnioroczną dynamikę wzrostu przychodów, a następnie wybrali te, których działalność wiąże się na różne sposoby z Zieloną Ekonomią.

Okazało się, że spółką, która może liczyć na najwyższą dynamikę przychodów w ciągu najbliższych 3 lat (blisko 97% średniorocznie) z tego grona jest chińska firma XPeng, produkująca auta elektryczne. Niemal równie dynamiczny wzrost mogą zanotować Nio – inny chiński producent „elektryków” – oraz Meyer Burger Technology, szwajcarski producent wyposażenia dla fotowoltaiki.

„Zielone” spółki z największymi szansami na dynamiczny wzrost przychodów w latach 2021-23

Źródło: MarketWatch

Jeśli jednak sprawdzimy, która spółka ma największy potencjał wzrostowy wyceny w ciągu najbliższych 12 miesięcy, biorąc pod uwagę rekomendacje analityków, to okaże się, że jest to Greenlane Renewables – kanadyjska firma produkująca i dystrybuująca systemy do dekarbonizacji gazu. A wedle rekomendacji analityków, jedną z „zielonych” spółek, która ma największy potencjał wzrostowy wyceny w ciągu najbliższego roku (229%) jest Aemetis – amerykański producent paliw odnawialnych.

Wskaźniki C/Z i potencjał wzrostowy wyceny „zielonych” spółek

Źródło: MarketWatch

Oczywiście, wielkim znakiem zapytania jest Tesla. Spółka Elona Muska jest postrzegana jako ta firma, która zawojuje rynek motoryzacyjny w najbliższych latach, ale zmaga się ona z wieloma problemami. Tymczasem jej wycena urosła w 2 lata o 1 460%, do 679 mld USD. Powstaje pytanie – czy tutaj jest miejsce na dalsze dynamiczne wzrosty, na jakiekolwiek wzrosty? Przypominamy, że Teslę szortuje m.in. słynny inwestor Michael Burry.