Akcje banków od piątku dynamicznie rosną. Inwestorzy obstawiają, że po prawie 6% inflacji stopy procentowe w Polsce pójdą w górę

Wycena banków na giełdzie mocno rośnie, bo rynek spodziewa się podwyżek stóp. Inflacja jest już wysoka – alarmują byli prezesi NBP.

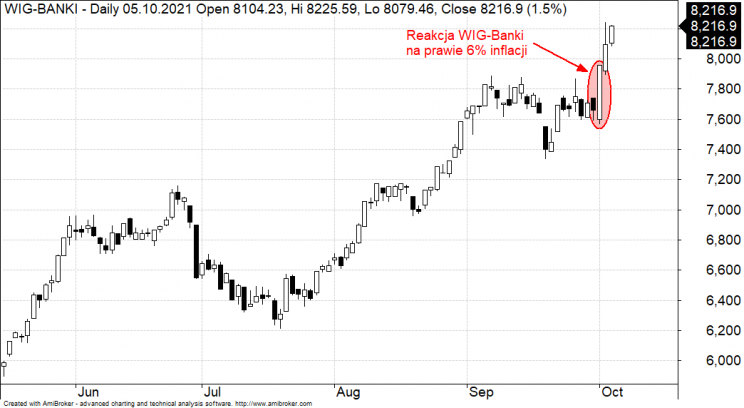

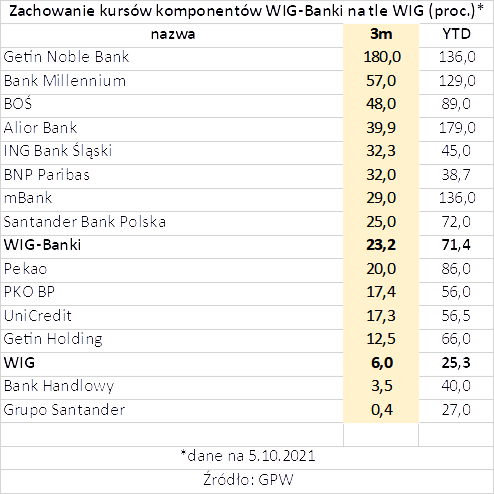

Ostatnie tygodnie są bardzo udane dla indeksu WIG-Banki, który okazał się relatywnie mocniejszy od indeksu szerokiego rynku WIG i indeksu najpłynniejszych spółek WIG20. W ciągu ostatnich 3 miesięcy indeks grupujący banki urósł o blisko 24%, podczas gdy szeroki rynek poszedł w górę o 6%, a WIG20 o 3%. Impulsem do kolejnego rajdu na bankach był piątkowy odczyt inflacji, który wywołał mocny wzrost na indeksie WIG-banki.

REKLAMA

Indeks WIG-banki

Co więcej, patrząc od początku 2021 roku, indeks WIG-Banki jest najsilniejszym sektorowym indeksem na GPW. Poszedł w górę o 70%, wyprzedzając WIG-Motoryzacja o dwa punkty procentowe.

W okresie ostatnich 3 miesięcy najlepszą inwestycją na „bankowym podwórku” okazał się Getin Noble Bank (+180%), a najgorszą Grupo Santander (+0,4%). Licząc od początku stycznia, najbardziej opłacało się mieć w portfelu Alior Bank (+179%).

Presja na podwyżkę stóp

Co się dzieje? Skąd taka mocna postawa bankowych walorów? Wygląda na to, że rynek spodziewa się podwyżek stóp procentowych w Polsce. Inflacja jest już na dość wysokim poziomie, bo ceny towarów i usług konsumpcyjnych (CPI) we wrześniu 2021 r. wzrosły o 5,8% r/r oraz 0,6% m/m, jak wynika z danych Głównego Urzędu Statystycznego. Inflacja znajduje się już więc znacznie powyżej celu NBP (2,5 pkt proc. +/- 1 pkt proc.). Zdaniem niektórych ekonomistów inflacja w nadchodzących miesiącach może sięgnąć nawet 7%.

Inflacja w Polsce – 25 lat

Źródło: Trading Economics

Jak widać, presja na Radę Polityki Pieniężnej w zakresie podwyżki stóp jest znacząca. I pochodzi ona nie tylko z otoczenia makroekonomicznego, z samej gospodarki. Pojawia się także presja innego rodzaju, można ją określić mianem polityczno-psychologicznej. Na łamach „Dziennika Gazety Prawnej” byli szefowie NBP i członkowie RPP opublikowali list pt. „Zdusić inflację, chronić wartość złotego”, w którym wskazują:

„Z projekcji NBP wynika, że w horyzoncie, w którym się ją sporządza, tj. do końca 2023 r., inflacja nie powróci do celu inflacyjnego, który wynosi 2,5 proc., bez zmian w polityce pieniężnej. RPP nie może dłużej ich odwlekać. Im do wyższej inflacji dopuści, tym większe będą koszty nie tylko samej inflacji, ale i jej tłumienia. Dalsza zwłoka byłaby sprzeniewierzeniem się podstawowemu celowi banku centralnego. Łamana byłaby zarówno konstytucja, jak i ustawa o NBP.”

Tymczasem podwyżka stóp poprawiłaby rentowność banków, bo podniosłaby znacznie przede wszystkim wynik odsetkowy. Historia pokazuje, że oczekiwanie na podwyżki stóp bardzo dobrze robią kursom banków. Ale gdy już cykl podwyżek się zaczyna, to spada akcja kredytowa i rynek zaczyna zajmować się innymi kwestiami, działa więc tutaj zasada „kupuj plotki, sprzedawaj fakty”.

Główna stopa procentowa w Polsce – 25 lat

Źródło: Trading Economics

Zobacz także: Holandia wprowadzi zakaz kupowania mieszkań w celach inwestycyjnych - kontrowersyjne prawo wejdzie w życie od stycznia w Amsterdamie

Czy podwyżka stóp jest w cenach?

Zdaniem Łukasza Jańczaka, analityka Erste Securities, cykl zacieśniania polityki pieniężnej nie jest jeszcze w cenach akcji banków. „Wyceniana jest jedynie podwyżka sygnalizująca rozpoczęcie cyklu zacieśniania, rzędu 15 pb. Jeśli miałyby być kolejne, potencjał do wzrostu notowań banków jeszcze jest. Są jednak ekonomiści wskazujący, że mimo rosnącej presji inflacyjnej RPP nie podniesie stóp. Kluczowe w krótkim terminie będzie wystąpienie prezesa NBP i próba odczytania, czy zmieniła się retoryka” – powiedział Jańczak „Parkietowi”.

Pytanie jednak, czy rzeczywiście można liczyć na coś więcej, niż tylko jednorazowa, skromna podwyżka stóp. RPP może sądzić, że wysoka podwyżka, lub cała seria podwyżek, mogłaby zostać odebrana przez rynek jako przyznanie się do błędu. Być może RPP nie będzie chciała takiego rozwoju sytuacji, tym bardziej, że cykl podwyżek może uderzyć w tempo wzrostu PKB, a więc i w dochody budżetowe z podatków.

Jednakże spodziewane podwyżki stóp to nie jedyny czynnik wzrostu akcji banków. Te firmy w trakcie pandemii postarały się o optymalizację wydatków i spadek kosztów ryzyka, poprawiły wynik prowizyjny. Poza tym, być może rynek spodziewa się pozytywnego rozwiązania kwestii kredytów frankowych.

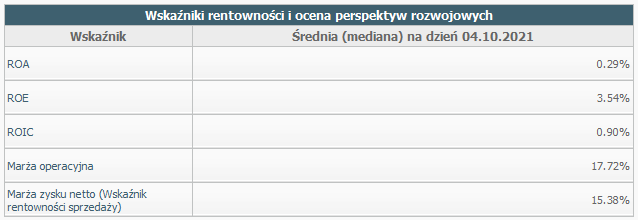

W każdym razie obecnie WIG-Banki wskaźnikowo ma jeszcze sporo miejsca do wzrostu. Wskaźnik C/Z dla tegoż indeksu wynosi co prawda 18,35, ale wskaźnik C/WK sięga ledwie 0,81 co oznacza, że akcje banków generalnie można jeszcze nabywać poniżej wartości księgowej.

Wskaźniki rentowności dla komponentów WIG-Banki (mediana)

Źródło: SIndicator