Inwestorzy na GPW boją się, że czeka nas krach i wybuchnie kryzys. Dlatego polska giełda wyceniana jest już naprawdę nisko

Perspektywę obaw przed tym, że kryzys ogarnie gospodarkę, a indeksy giełdowe mogą przeżyć krach czuć na GPW co najmniej od początku roku. Inwestorzy się boją i wyprzedają akcje. Z drugiej strony historycznie rzecz biorąc w przeszłości przy obecnych wycenach, względem generowanych przez spółki zysków, dużego potencjału do spadków nie było. Wskaźniki cena do zysku dla najważniejszych indeksów GPW sugerują, że z historycznej perspektywy w ewentualnych dalszych spadkach na GPW należy raczej upatrywać okazji inwestycyjnej niż powodów do paniki.

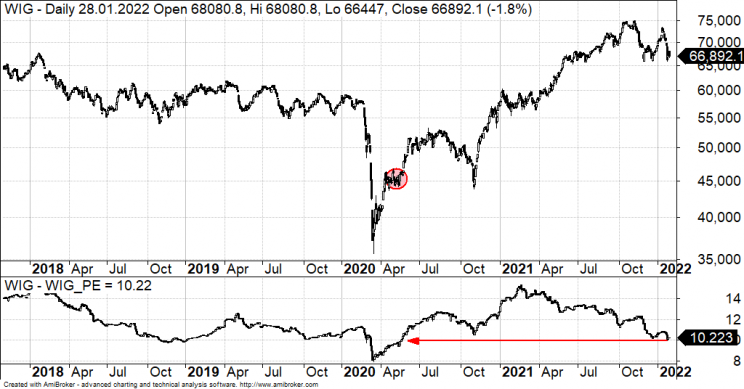

Długotrwałe bessy zaczynają się zwykle od momentu, w którym inwestorzy nadmiernie wyceniają potencjalne zyski spółek. Średni wskaźnik C/Z dla całego rynku jest wtedy wysoki, po czym zaczyna spadać wraz z kursami akcji. Tak było na przykład w końcówce hossy w 2007 r. kiedy średni C/Z wynosił aż 29. Jednak dziś jesteśmy w zupełnie innej sytuacji. Mimo intensywnych wzrostów przez kilkanaście miesięcy do listopada 2021 r. skorygowanych przez ostatnie spadki, pod względem wyceny indeksu najszerszego znów średni wskaźnik cena do zysku dla indeksu najszerszego na poziomie z końca roku 2020. Oznacza to, że ostatnie wzrosty miały oparcie w coraz lepszych wynikach spółek. Spadki obserwowane w grudniu i teraz w styczniu tylko przeceniły spółki do bardzo niskich wartości wskaźnika C/Z = 10,2.

REKLAMA

Wykres indeksu WIG (góra) vs. wskaźnik cena do zysku dla indeksu WIG (dół)

Jak zaznaczono na powyższym wykresie, tak niskie jak obecnie wartości wskaźnika C/Z były też w okresie paniki covidowej mimo wzrostów na indeksie wyceny na rynku wydają się atrakcyjny i potencjał do dalszych spadków w obecnej sytuacji wydaje się ograniczony.

Zobacz także: Trendy Inwestycyjne na giełdzie w USA i w Polsce 2022 [WIDEO Z WEBINARU]

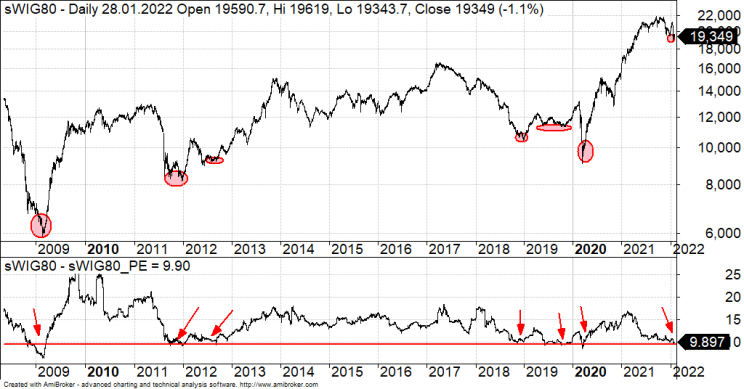

Podobna sytuacja utrzymuje się na indeksie małych spółek sWIG80. Średnia wartość wskaźnika C/Z dla tego indeksu, przez ostatnie 12 miesięcy, spadła z okolic 16-17 do obecnej wartości poniżej 10 i to mimo wzrostu wartości indeksu sWIG80 w tym samym czasie.

Wykres sWIG80 (góra) vs wskaźnik cena do zysku dla sWIG80 (dół)

Historycznie rzecz biorąc przy obecnych poziomach wskaźnika cena do zysku dla indeksu sWIG80 potencjał do spadków był zazwyczaj niewielki. Kiedy one występowały należało w nich upatrywać okazji niż powodów do zmartwień.

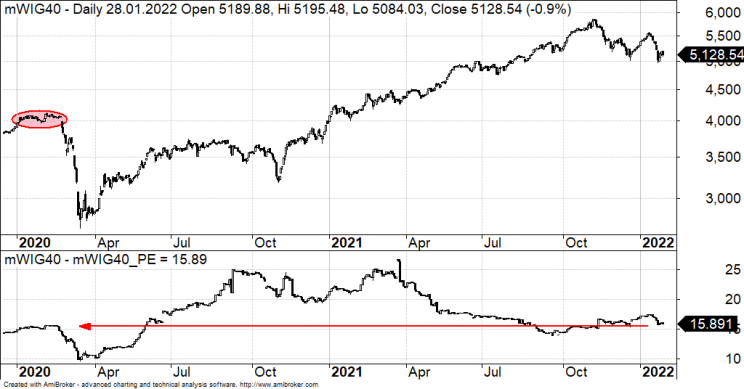

Inaczej ma się jednak sytuacja na średniej wielkości 40 spółkach z mWIG40. Obecny średni poziom C/Z wynosi 16. Jest więc on powyżej poziomów dla indeksów WIG, sWIG80 oraz WIG20 (C/Z dla WIG20 = 9,6). Wartości dla mWIG40 są na poziomie sprzed dołka covidowego i wyżej niż podczas wszystkich poprzednich znaczących spadków na GPW. Jednak i w tym przypadku poziom C/Z spadał w ostatnich 12 miesiącach z wysokich wartości > 21 do obecnych 16 mimo wzrostu kursu w tym czasie o +26,8%

Wykres mWIG40 (góra) vs wskaźnik cena do zysku dla indeksu mWIG40 (dół)

Warto jednak zaznaczyć, że duży udział w indeksie mWIG40 mają takie banki jak ING czy mMBank, które mają znaczące wartości wskaźnika C/Z uzasadnione w głównej mierze przyszłymi zyskami związanymi ze wzrostem stóp procentowych. Pozostałe spółki wchodzące w skład indeksu już nie mają tak dużych wycen względem historycznych zysków i z punktu widzenia generowanych zysków są wyceniane atrakcyjnie.

Potencjał do spadków się wyczerpuje

Czy niskie wyceny spółek na giełdzie ze średnim C/Z na poziomie ok. 10,2 świadczą o rychłym powrocie do wzrostów? Otóż niekoniecznie, ale z drugiej strony sugerują, że potencjał do dalszych spadków się wyczerpuje i jeżeli one występują to należy w nich upatrywać szansy. Z drugiej strony historia polskiej giełdy uczy, że okresy niskich wskaźników dla indeksów potrafią się ciągnąć nawet przez kilka miesięcy, a wartości wskaźników C/Z miejscami mogą dalej spadać o kilka punktów.

Faktem jest jednak to, że obecne wskaźniki wyceny indeksów na GPW są historycznie niskie i są one dobrym znakiem dla rynku. Historia GPW uczy bowiem, że są one podstawą do uznania naszej giełdy za tanią w oczach inwestorów zagranicznych – w szczególności przy wysokiej cenie dolara (inwestorzy zagraniczni mogą taniej nabyć akcje). Jest wiele czynników, które aktualnie zniechęcają do powrotu kapitału na polski rynek, ale jeżeli indeksy będą dalej słabnąć to staniemy się rynkiem atrakcyjnym.