Jak inwestować gdy wojna w Ukrainie będzie się przedłużać

Warto kupować akcje i wysokiej jakości obligacje – radzą analitycy firm inwestycyjnych KKR i MFS.

Jaki wpływ ma wojna w Ukrainie na światową gospodarkę i system finansowy? Jak inwestorzy w warunkach trwającej w Europie wojny powinni zachowywać się na rynku akcji, obligacji, walutowym? Postanowiliśmy zerknąć do raportów znanych firm inwestycyjnych, które to dokumenty zostały opublikowane w ostatnich dniach.

REKLAMA

Wojna podwyższa inflację, mniej szkodzi wzrostowi

Analitycy firmy MFS w raporcie „Investing in Times of Conflict” przekonują, że wojna w Ukrainie i powiązane z nią sankcje, nakładane na Rosję, będą miały duży wpływ przede wszystkim na inflację, ale na wzrost już mniejszy. „Banki centralne będą ostrożne, ale nie wycofają się ze swoich planów podwyżek stóp. Polityka pieniężna będzie normalizowana dopóki na horyzoncie nie pojawi się realna groźba recesji” – uważają analitycy MFS. „Kluczowym pytaniem w kontekście makro jest to, czy obecny kryzys wywoła znaczny globalny wstrząs w zakresie wzrostu gospodarczego, co powstrzymałoby wysoką inflację w średnim terminie” - dodają.

Według nich stagflacja — równoczesny wzrost inflacji i stagnacja produkcji — jest prawdziwym problemem dla strefy euro. I to nie jest jedyny poważny problem, który dotyka szeroko pojęty Zachód. „Wąskie gardła w łańcuchu dostaw, choć ustępują, są nadal problemem, który może trwać. Pandemia ustępuje, ale jednym ze skutków konfliktu rosyjsko-ukraińskiego - ze względu na charakterystykę regionu – będą niedobory i problemy z dostawą surowców rolnych” – wskazują analitycy MFS.

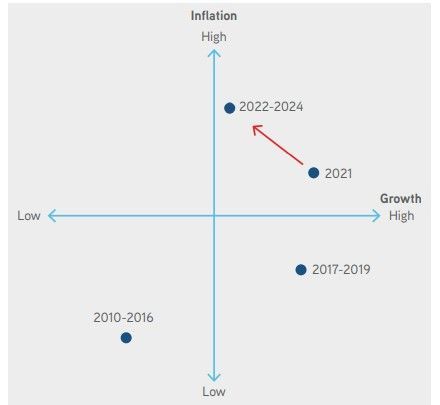

Z kolei analitycy KKR w raporcie „State of Play March 2022” uważają, że wojna w Ukrainie wzmacnia zmiany strukturalne, które rozpoczęła pandemia. „Mamy wzmocnienie lepkiej inflacji, która jest szeroka i przyspiesza. Banki centralne nie zrezygnują z podwyżek stóp, ale one mogą zostać opóźnione, z uwagi na wiejące boczne wiatry geopolityki. Obserwujemy dalsze rozszczepianie się łańcuchów dostaw, pojawiło się zagrożenie dla energetyki w Europie. Wojna wzmocnić populizm, rywalizację geopolityczną, nieufność instytucjonalną i polityczną – to będzie miało znaczące długoterminowe implikacje ekonomiczne” – uważają eksperci KKR. „Uważamy, że tempo wzrostu PKB może wciąż rosnąć w tym cyklu, jednak jeszcze bardziej dynamiczny wzrost zanotuje stopa inflacji” – podkreślają.

Analitycy KKR obniżyli swoje prognozy dla wzrostu w Europie (z 3,5% do 2,6%) i USA (z 3,8% do 3,2%), podnieśli za to znacznie dla inflacji (w strefie euro z 4,7% do 6%, w USA z 6,5% do 7%). Przewidują, że mimo zawieruchy geopolitycznej Fed podniesie w tym roku stopy aż 7 razy.

Zmiana reżimu makro wg ekspertów KKR

Źródło: KKR

Zobacz także: Metaverse i ekonomia z nim związana będzie warta 13 bln USD do 2030 roku – prognozuje Citi

Wojna = podwyższona zmienność

Według analityków MFS, dopóki będzie trwała wojna w Europie, na rynkach będzie podwyższona zmienność. „To oznacza, że wciąż pojawiać się będą okazje inwestycyjne” – uważają analitycy MFS. „Zmienność stóp, mierzona indeksem MOVE, wzrosła do poziomów niemal tak wysokich, jak te obserwowane podczas najgorszej pandemii w marcu 2020 r. Zmienność akcji, mierzona przez VIX, pozostaje bardziej stonowana, choć wciąż na podwyższonym poziomie. Europejskie rynki akcji odczuły wojnę dość mocno, niemal weszły w bessę. Zmienność rynku niemieckiego nie była na tak wysokim poziomie od marca i kwietnia 2020 r. Implikowana zmienność kredytu jest również bardzo wysoka, ponieważ inwestorzy poszukują płynnych zabezpieczeń” – wskazują eksperci MFS.

Jeśli chodzi o rynek walutowy, to eksperci MFS wskazują, że eksporterzy surowców radzą sobie całkiem dobrze, wspierani przez wyższe ceny surowców. „W tym kontekście, waluty latynoamerykańskie radziły sobie dobrze pomimo drożejącego dolara amerykańskiego. Zmienność walutowa również znacznie wzrosła, ze szczególnym naciskiem na kurs EUR/USD. Azjatycki rynek był niezwykle stabilny, zwłaszcza chiński juan (CNH), który zachowywał się prawie jak waluta safe haven. Jeśli wojna będzie się przeciągać, spodziewamy się, że wszystkie waluty rynków wschodzących dość mocno ucierpią” – uważają analitycy MFS.

Trzeba się skupić na szacowaniu ryzyka

Jak więc inwestorzy powinni zarządzać swoim portfelem podczas wojny w Ukrainie? „Rynki mają tendencję do przekraczania premii za ryzyko, a tło makro ma duże znaczenie. Wiele będzie zależeć od tego, jak długo potrwa obecny szok geopolityczny. Im dłużej się utrzymuje, tym większy jest jego wpływ na wzrost gospodarczy, inflację i tym samym na pozycjonowanie portfela. Dlatego ważne jest, aby nie tylko monitorować rynki pod kątem sentymentu i stresu (szczególnie tego na rynku finansowym), ale także obserwować miary zmienności i wolumeny opcji na zabezpieczenia. Ponadto inwestorzy powinni zwracać uwagę na dalsze zakłócenia na rynkach towarowych, jednocześnie będąc świadomym wpływu tych zakłóceń na przepływy pieniężne i zyski spółek” – uważają analitycy MFS.

Zdaniem analityków MFS zagrożenia geopolityczne są trudne do oszacowania i nigdy nie są tak naprawdę właściwie wyceniane przez rynek. „Pytanie, co będzie się działo na rynkach w miarę narastania sankcji przeciwko Rosji. Inwestorzy powinni się skupić na szukaniu słabych ogniw i próbie oszacowania, jak duże jest ryzyko i czy pozostaje ono regionalne, i w dużej mierze idiosynkratyczne” – piszą analitycy MFS. „Szok energetyczny jest ważny. Monitorując rynki kontraktów terminowych na ropę i inne towary, inwestorzy mogą wykryć oznaki potencjalnego napięcia na rynku oraz oznaki problemów geopolitycznych, które mogą stać się bardziej systemowe, niż regionalne” - dodają.

Analitycy KKR uważają, że inwestorzy powinni skupić się na ochronie portfela przed inflacją. „Radzimy stawiać na akcje i nieruchomości, sporo okazji może się pojawić na rynku na private equity. Nasza prognoza przewiduje, że mimo spadku tempa wzrostu zysków spółek amerykańskich, S&P500 osiągnie poziom 4 750 pkt. w 2022 roku oraz 4 840 pkt. w 2023 roku, a zysk na akcję dla spółek z tego indeksu sięgnie, analogicznie, 236 USD oraz 242 USD” – stwierdzają analitycy KKR.

Prognoza dla S&P500 oraz EPS

Źródło: KKR

Analitycy KKR spodziewają się umiarkowanych zwrotów z inwestycji w akcje w tym momencie cyklu, szczególnie w obliczu trudniejszych warunków finansowych, spowalniającego wzrostu i uporczywie wysokich cen energii oraz – oczywiście – w warunkach geopolitycznej niepewności. „Uważamy, że firmy, które dysponują mocą cenową i dźwignią operacyjną, które są w stanie wykorzystać efektywność kosztową, prawdopodobnie osiągną zacną premię na rynku. Ogólnie jednak chcemy ostrzec, że marże prawdopodobnie osiągają szczyt w tym roku i zaczną maleć w 2023 r.” – stwierdzili.

„Nasza podstawowa konkluzja jest taka: zarówno akcje, jak i wysokiej jakości obligacje reprezentują obecnie dobrą, ale nie wielką wartość, na obecnych poziomach cenowych. Spodziewamy się umiarkowanych stóp zwrotu z inwestycji w te aktywa w średnim terminie. Akcje są dobrym zabezpieczeniem przed inflacją, a spółki o wysokiej konwersji przepływów pieniężnych i rosnących stopach dywidendy powinny radzić sobie lepiej w przewidywanym przez nas środowisku. Lubimy również obligacje jako klasę aktywów na obecnych poziomach cenowych, ale nasze modele sugerują, że wymagana jest wysoka selektywność i aktywne zarządzanie w przypadku tej klasy aktywów” – podsumowali analitycy KKR.