W nadchodzących 10 latach akcje i REITy będą spisywać się gorzej, niż w minionych 10 latach – ostrzegają analitycy DWS

Jeśli chodzi o akcje, w najbliższej dekadzie najlepiej spiszą się rynki wschodzące i rynek brytyjski – przekonują analitycy firmy DWS.

Wojna w Ukrainie, wysoka inflacja, zmiany klimatyczne – te czynniki wpłyną na obniżenie stóp zwrotu z akcji i obligacji w kolejnych 10 latach. Tak twierdzą w raporcie „DWS Long View” analitycy DWS Research Institute.

REKLAMA

Wojna w Ukrainie – efekty długoterminowe

“Konflikt rosyjsko-ukraiński ma od kilku tygodni decydujący wpływ na rynki finansowe. Ale nasz raport patrzy się na rynek w długoterminowej perspektywie. Mimo to przyznajemy, że wojna ta będzie miała długoterminowy wpływ na gospodarkę i rynki finansowe. Naszym zdaniem, wzmocni ona trendy, które widoczne były już wcześniej, przed jej wybuchem, czyli przejście energetyki europejskiej w kierunku odnawialnych źródeł energii oraz reorganizacja gospodarki na rzecz zwiększenia znaczenia lokalnych łańcuchów dostaw” – zauważają na samym początku raportu analitycy DWS.

Autorzy omawianego raportu wskazują, że takie zdarzenia, jak wojna w Ukrainie, wywołują emocjonalne reakcje rynku w krótkim terminie, ale ich wpływ na gospodarki w długim horyzoncie jest zazwyczaj niedoceniany. „Agresja Rosji skierowana w stronę Ukrainy jest już trzecim szokiem dla globalizacji w ostatnich latach, po konflikcie handlowym na linii USA – Chiny oraz po pandemii koronawirusa. Zmusi ona przedsiębiorstwa do reorganizacji łańcuchów dostaw, będą one patrzeć na ich trwałość, a nie na koszty. Z pewnością firmy będą także wydawać więcej na cyberbezpieczeństwo” – podkreślają analitycy DWS.

Zobacz także: Na giełdach przybywa spółek kryptowalutowych, ale lepiej po prostu kupować bitcoina – wskazują analizy

Wysoka inflacja i zmiany klimatyczne to czynniki ryzyka

Analitycy DWS podkreślają, że w ostatnich miesiącach mnóstwo problemów trapi rynek akcji – wysoka inflacja, rosnące stopy procentowe i wygaszanie bodźców monetarnych. „Chociaż można oczekiwać pragmatycznego podejścia banków centralnych do tych ostatnich dwóch czynników, to ich połączenie prawdopodobnie spowoduje podwyższoną zmienność na rynkach. Presja cenowa pojawiła się na początku 2021 r., wraz z otwarciem gospodarek po pandemii – pojawił się wysoki globalny popyt, a jednocześnie nie ustały zakłócenia dotyczące dostaw towarów i dostępności siły roboczej. Bankierzy centralni początkowo uważali, że presja cenowa jest przejściowa, ale inflacja utrzymuje się na wysokim poziomie” – wskazują eksperci firmy DWS.

Ich zdaniem, poza wysoką inflacją i wojną w Ukrainie istnieją jeszcze inne czynniki, które będą miały znaczący wpływ na zachowanie akcji i innych klas aktywów w następnej dekadzie. Są to: polityka banków centralnych oraz ryzyko związane z klimatem i zrównoważonym rozwojem. „Bez wątpienia istnieje ryzyko związane z klimatem i zrównoważonym rozwojem, jest to ryzyko w gruncie rzeczy finansowe i gospodarcze, które będzie miało wpływ zarówno na politykę państw, jak i na działalność biznesową przedsiębiorstw. Brak zmian w zakresie przeciwdziałania zmianom klimatu poskutkuje wyższymi średnimi globalnymi temperaturami, niższym tempem wzrostu i wyższym poziomem premii za ryzyko w przypadku różnych klas aktywów, co z kolei da niższe nominalne i realne potencjalne zwroty z inwestycji w niekorzystnych scenariuszach klimatycznych” – stwierdzają analitycy DWS.

Najbardziej rozczarują amerykańskie akcje

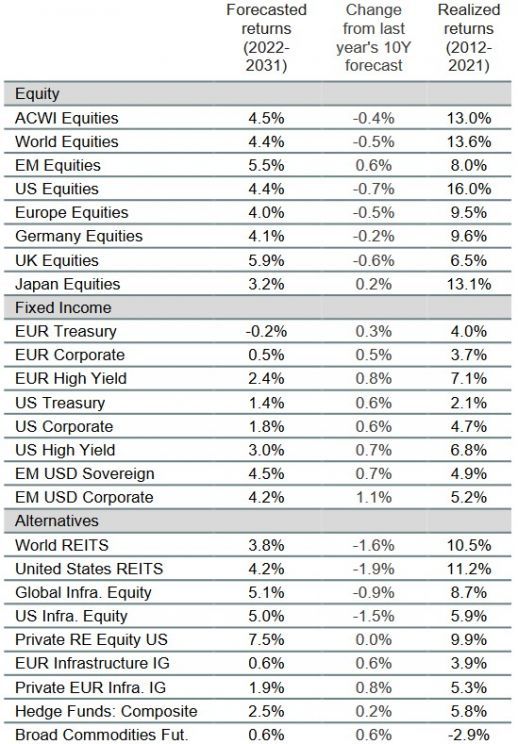

Prognoza DWS dla globalnych akcji na lata 2022-31 nie jest optymistyczna. Zakłada, że średnioroczne będą one drożały o 4,4%, podczas gdy w latach 2012-21 zannualizowana stopa zwrotu wynosiła aż 13,6%. Ich zdaniem, wszystkie kategorie geograficzne akcji spiszą się w nadchodzącej dekadzie o wiele gorzej, niż w minionych 10 latach. Najsłabiej mają się spisać japońskie akcje (+3,2%), a w porównaniu do minionej dekady największe rozczarowanie przyniosą akcje amerykańskie (4,4% wobec 16%).

Co ciekawe, także fundusze REIT inwestujące w nieruchomości mają średniorocznie zarobić mniej: 3,8% wobec 10,5%. Jedyną kategorią aktywów, która ma dać zarobić więcej w latach 2022-31, niż w latach 2012-21 są surowce (0,6% średniorocznie wobec -2,9%).

Prognoza DWS dla wybranych klas aktywów na lata 2022-31 (annualizowana stopa zwrotu) na tle historycznego wyniku z lat 2012-21

Źródło: DWS

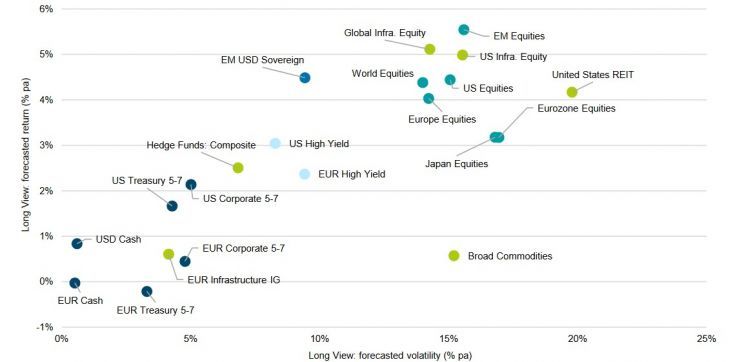

Prognozowane stopy zwrotu dla klas aktywów na lata 2022–2031 (annualizowane, lokalna waluta) ważone ryzykiem i zmiennością

Źródło: DWS