Wojenny krach przyniósł wiele okazji inwestycyjnych na rynkach wschodzących – przekonują analitycy Lazard Asset Management

Akcje spółek value z wysoką stopą dywidendy czy też dług krajów surowcowych – oto najciekawsze aktywa z rynków wschodzących, wedle Lazard Asset Management.

„Rosyjska inwazja na Ukrainę to dramatyczne wydarzenie, które zmienia mapę geopolityczną świata. Ono podwyższyło także inflację oraz wprowadziło wielką zmienność na giełdy akcji oraz surowców. Sprawiło ono, że teraz pojawia się wiele okazji inwestycyjnych na rynkach wschodzących” – wskazują analitycy Lazard Asset Management (LAM).

REKLAMA

Kupujcie spółki dywidendowe…

Analitycy LAM wskazują, że szczególnie poszkodowane w wyniku wojny zostały aktywa emerging markets, jednak w różnym stopniu. W I kwartale 2022 MSCI Emerging Markets Index zniżkował o -7%. „Najmocniej ucierpiały emerging markets bezpośrednio powiązane z Rosją więzami ekonomicznymi, w tym giełda polska, czeska, węgierska i egipska. Rynek brazylijski skorzystał na wzroście cen surowców. Dobrze zachowały się także giełdy Arabii Saudyjskiej, Peru, Kolumbii i RPA. Jeśli chodzi o sektory, to kapitał płynął w kierunku sektora finansowego, surowcowego oraz użyteczności publicznej, a odpływał od sektora energetycznego, dóbr szybko zbywalnych czy służby zdrowia” – wskazali.

Performans giełd emerging markets w I kwartale 2022 oraz w okresie 24 luty – 31 marca br.

Źródło: LAM

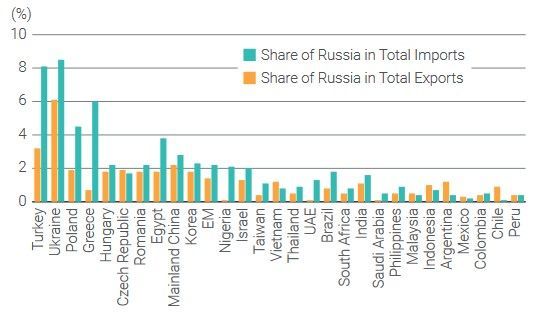

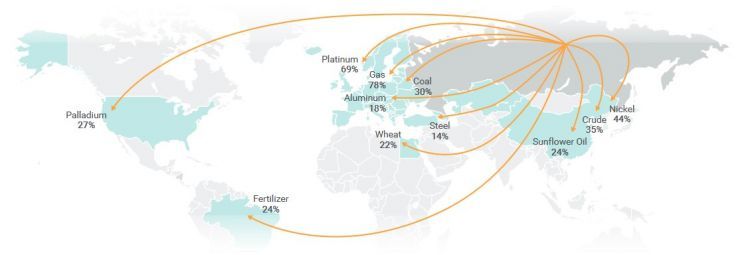

Analitycy LAM podkreślają, że tylko niektóre rynki wschodzące są naprawdę ściśle powiązane z Rosją więzami ekonomicznymi (Turcja, Ukraina, Polska, Grecja), ale kraj ze stolicą w Moskwie ma naprawdę duży wpływ na rynki surowców, jako jeden z największych ich eksporterów na świecie. Chodzi tutaj zarówno o metale, jak i surowce rolne. Szczególnie nieciekawie wygląda sytuacja żywnościowa Egiptu, który około 85% importowanej pszenicy pozyskuje z… Rosji i Ukrainy.

Udział Rosji w eksporcie i imporcie emerging markets (2020)

Źródło: LAM

Udział poszczególnych destynacji w eksporcie rosyjskich surowców

Źródło: LAM

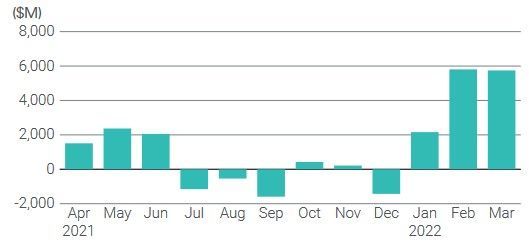

Inwestorzy w wyniku wojny w Ukrainie wyjątkowo zainteresowali się surowcami oraz akcjami z rynków surowcowych. Stąd świetne zachowanie m.in. giełdy brazylijskiej, która odnotowała 14 mld USD napływów w I kwartale 2022 – to był najlepszy kwartał w historii pod tym względem. Dzięki temu indeks MSCI Brazil USD urósł w okresie styczeń – marzec o 35%.

Napływy kapitału na brazylijski rynek akcji (mln USD)

Źródło: LAM

Co dalej z akcjami rynków wschodzących? „Nasz scenariusz bazowy zakłada, że Rosja zajmie pewną część Ukrainy i sankcje na nią nałożone nie zostaną zdjęte. To będzie oznaczało, że ceny surowców pozostaną wysokie, a globalne tempo wzrostu PKB w 2022 roku wyniesie 3-4%, czyli będzie o 1-2 pp. niższe od prognozowanego. Inflacja wzrośnie o około 4% i może się utrzymać na tej wysokości przez lata. Sektorami, które na takim rozwoju wypadków skorzystają, będą sektor surowcowy, motoryzacyjny, energetyczny. Sektorami, które będą mieć pod górę, będą m.in. sektor farmaceutyczny, spożywczy, restauracyjny, użyteczności publicznej. Generalnie rynki wschodzące będą cierpiały z powodu mocnego USD” – tłumaczą analitycy LAM.

Według nich, w krótkim terminie, na rynkach akcji wciąż będzie dużo zmienności. „Co pocieszające, można znaleźć sporo okazji. Według nas, są nimi spółki value płacące sowite dywidendy, mogące się pochwalić bardzo pozytywnymi przepływami pieniężnymi. Tego rodzaju aktywów szczególnie warto szukać na rynkach surowcowych, takich jak Brazylia czy RPA” – podkreślają analitycy LAM.

Zobacz także: Tesla notuje kolejne rekordowe wyniki i przebija oczekiwania. Elon Musk przedstawia prognozy na 2022 rok

…i dług krajów surowcowych

Analitycy Lazard Asset Management zerknęli także na rynek długu. „Wojna w Ukrainie nałożyła wielką presję na obligacje rynków wschodzących, doprowadzając do pogłębienia wyprzedaży, która trwała już zanim zaczął się konflikt. Obligacyjna bessa została zapoczątkowana przez banki centralne, rozpoczynające cykle podwyżek stóp z uwagi na rosnącą inflację. Teraz bardzo ważne jest do jakiego stopnia wojna spowolni światowy wzrost gospodarczy. Spodziewamy się, że w II połowie roku inflacja będzie niższa, łańcuchy dostaw będą działać lepiej, będzie także widoczny efekt podwyżek stóp. To oznacza, że na rynku długu można już teraz szukać okazji” – twierdzą analitycy LAM.

Według nich, wyceny obligacji są już na atrakcyjnych poziomach. „Odkąd w 2005 roku dług emerging markets stał się poważaną klasą aktywów, były tylko dwie równie dobre okazje do jego kupowania. Chodzi o kryzys finansowy z 2008 roku oraz o koronakrach z marca 2020. Przy czym w tych dwóch poprzednich przypadkach perspektywy dla gospodarki światowej były o wiele gorsze, bardziej mgliste. W obu przypadkach po roku ceny obligacji były znacznie wyżej. Uważamy, że dług emerging markets w średnim terminie może przynieść zadowalające stopy zwrotu. Należy jednak dokonywać uważnej selekcji. Nie wszystkie rynki wschodzące są okazją. Polecamy wkładać do portfela dług państw z ratingiem co najmniej B. Najlepiej, by był to dług eksportera surowców, który może korzystać na konflikcie w Ukrainie” – wskazali analitycy Lazard Asset Management.

Notowania JP Morgan EM Bond Index

Źródło: LAM