Polskie i amerykańskie akcje są już naprawdę tanie, ale jest jeden problem

Wskaźniki dla indeksów giełdowych w USA i w Polsce pokazują, że akcje są już generalnie tanie. Jednak nie musi to oznaczać końca bessy.

Nie dzieje się w tym roku na giełdach dobrze, oj nie. Amerykański indeks S&P 500 już w połowie czerwca znalazł się ponad 20% poniżej szczytu hossy, przekraczając umowny próg bessy. Jak to nad Wisłą bywa, warszawskie indeksy nie mają problemów ze spadaniem, więc WIG w tym roku obniżył się już o niemal -24%.

REKLAMA

Pytanie „czy jest już tanio, czy warto już kupować akcje” zaczyna nurtować wielu wytrawnych inwestorów. Oczywiście tych, którzy mają gotówkę. Postanowiliśmy pochylić się nad tym pytaniem i spróbowaliśmy na nie odpowiedzieć, patrząc zarówno na wyceny akcji z GPW, jak i z giełdy amerykańskiej.

Notowania S&P500 i WIG – 12 miesięcy

Źródło: TradingView

Wyceny akcji USA: zrobiło się w miarę tanio, ale daleko jeszcze do dna statystycznej bessy

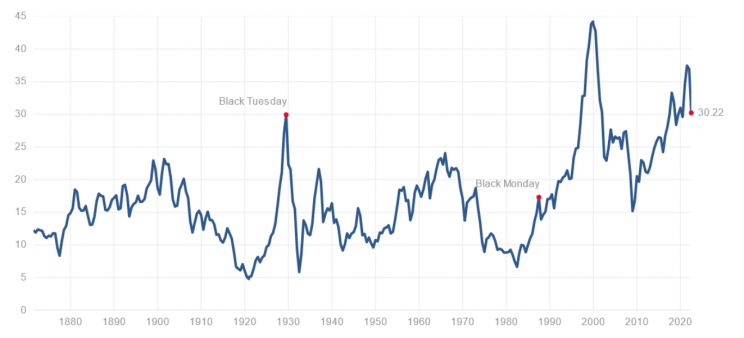

Spójrzmy najpierw za ocean, gdzie statystyczna bessa na Wall Street to spadek S&P500 o -35,6%. Jednym z najważniejszych wskaźników ogólnorynkowych jest Shiller PE. Jest on liczony jako iloraz obecnej wyceny indeksu S&P500 oraz średnich zysków na akcję (EPS – earnings per share) tegoż indeksu za ostatnie 10 lat, oczyszczonych o inflację CPI.

Obecnie wskaźnik Shiller PE = 30,22.

Poniżej kluczowe dane dotyczące wskaźnika:

- Średnia: 16,95

- Mediana: 15,87

- Minimum: 4,78 (grudzień 1920)

- Maximum: 44,19 (grudzień 1999)

Zobacz także: Wyceny akcji wciąż nie są jeszcze atrakcyjne. Eksperci BlackRock tłumaczą dlaczego nie kupują dołka na giełdzie

Co z tego wynika? Generalnie jest drogo, a od 2009 roku notowania wskaźnika znajdują się stale w trendzie wzrostowym. Jednakże nie jest tak drogo, żeby nie mogło być drożej. To, co dzieje się na amerykańskim rynku w ostatnich miesiącach to naprawdę może być tylko głęboka korekta w wielkim rynku byka trwającym od marca 2009 roku.

Notowania wskaźnika Shiller PE

Źródło: multpl.com

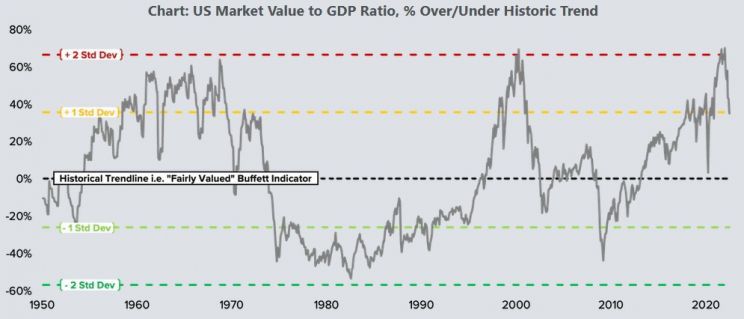

Kolejnym ważnym wskaźnikiem jest wskaźnik Warrena Buffetta. Pokazuje on, jaki jest udział kapitalizacji amerykańskich spółek giełdowych w PKB USA. Obecnie wynosi on 171%, podczas gdy średnia historyczna sięga 127%. To może być dla niektórych niespodzianka, ale bessa z ostatnich miesięcy spowodowała, że według wskaźnika Buffetta amerykańskie spółki stały się sprawiedliwie wycenione (fair value).

Notowania wskaźnika Buffetta

Źródło: currentmarketvaluation.com

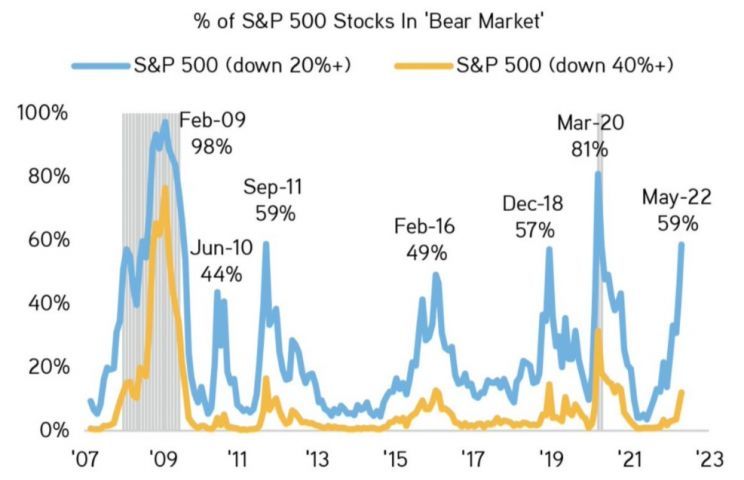

Naszą uwagę zwrócił również mało popularny wskaźnik pokazujący odsetek walorów z S&P500 znajdujących się w bessie, przy czym dzielący je na walory przecenione o ponad -20% od szczytu oraz o ponad -40%. Okazuje się, że już 59% spółek z S&P500 zostało przecenionych o ponad -20%, co sprawia, że większe od obecnej były tylko bessy z lat 2008-09 (odsetek ten wyniósł wtedy 98%) oraz covidowy krach (81%). Czyli na podstawie tegoż wskaźnika, liczonego przez firmę KKR, można stwierdzić, że jest tanio na Wall Street.

Odsetek walorów S&P500 znajdujących się w rynku niedźwiedzia

Źródło: Bloomberg / KKR

Zobacz także: Amerykańscy inwestorzy boją się, że wojna rozleje się po Europie Środkowej

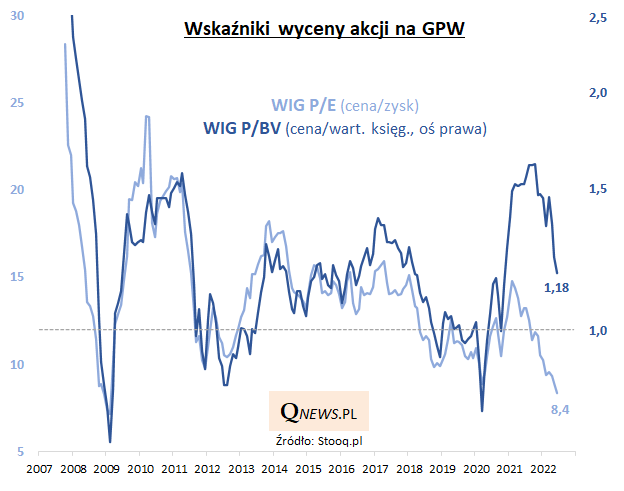

Wyceny akcji GPW: wskaźnik C/Z mówi, że jest tanio, C/WK że niekoniecznie

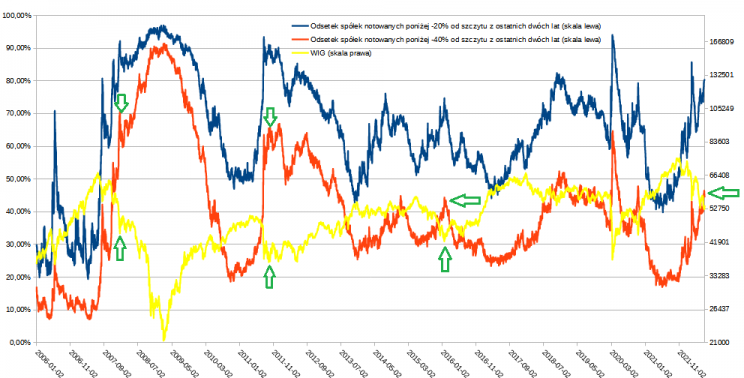

A jak jest na GPW? Zacznijmy od tego, że postanowiliśmy sporządzić swój własny wskaźnik, wzorowany na tym opracowanym przez KKR. Opracowaliśmy wskaźnik pokazujący odsetek walorów z WIG znajdujących się poniżej szczytu z 2 ostatnich lat o ponad -20% oraz o ponad -40%. W ostatnich 16 latach z tak poważną bessą na WIG, jak teraz (około -27% od szczytu) mieliśmy do czynienia cztery razy: w 2008, 2011, 2016 oraz 2022 roku.

W momencie, gdy WIG został przeceniony o -27% od szczytu osiągniętego w ostatnich 24 miesiącach, w 2008 roku 88,24% spółek zostało przecenionych o ponad -20%, podczas gdy w 2011 roku było to 90,93%, w 2016 roku 74,38%, a w tym roku jest to 80,11%.

Więcej mówi jednak według nas odczyt tegoż wskaźnika w odniesieniu do drugiej grupy spółek, czyli przecenionych o ponad -40% od szczytu. W 2008 roku (64,71%) oraz w 2011 roku (65,53%) było znacznie gorzej, niż teraz (44,41%), w 2016 roku było podobnie (43,15%). To pokazuje, że co prawda na GPW jest tanio, ale generalnie rynek dojrzał, jest mocny, większość spółek opiera się głębokiej przecenie. Według nas jest to generalnie pozytywny odczyt.

Wskaźnik pokazujący odsetek walorów z WIG znajdujących się poniżej szczytu z 2 ostatnich lat o ponad -20% oraz o ponad -40%

Źródło: Strefa Inwestorów

A co mówią wskaźniki C/Z i C/WK? Tutaj właśnie pojawia się problem i można mieć mieszane odczucia, co mówią – jak też zwrócili uwagę w swojej analizie eksperci QNews. „Czy to już bardzo okazyjny poziom, jak sugerowałby P/E, czy raczej jeszcze istnieje teoretycznie przestrzeń do dalszych obniżek, jak sugerowałby C/WK?” – zadali pytanie. I rzeczywiście, odpowiedź nie jest prosta, bo odczytowi wskaźnika C/WK daleko do granicy 1,0, poniżej której kształtowała się większość najważniejszych cyklicznych dołków na GPW na przestrzeni ostatnich lat (tak było w 2020, 2012, 2009 roku).

Notowania wskaźników C/Z i C/WK dla WIG

Źródło: Qnews.pl

Na koniec mała refleksja. Oby inwestorzy w końcu doszli do wniosku, że jest tanio i zaczęli kupować akcje, nie przejmując się już za bardzo wskaźnikiem C/WK. Bo wykres opublikowany w poniższym tweecie analityka Saxo Banku, Petera Garnry'ego, prezentujący obecną bessę na tle największych rynków niedźwiedzia w historii, nie napawa optymizmem… Skoro jest tanio, to może być taniej, zdaje się mówić.

The current drawdown compared to some of the worst drawdowns in US equities. $SPY #equities pic.twitter.com/3JHl6ayDaw

— Peter Garnry (@petergarnry) June 16, 2022

Zobacz także: Sztuczna inteligencja będzie ostrzegać inwestorów przed krachami