Wyceny akcji wciąż nie są jeszcze atrakcyjne. Eksperci BlackRock tłumaczą dlaczego nie kupują dołka na giełdzie

BlackRock to największa firma inwestycyjna na świecie. Nie kupuje, na razie, dołka na giełdzie. Jej eksperci wskazali kilka powodów.

Wyceny spółek tak naprawdę nie są jeszcze atrakcyjne, marże są wyzwaniem dla rentowności, a poza tym istnieje ryzyko, że Fed zbyt mocni zacieśni politykę pieniężną – przekonują w analizie eksperci BlackRock. Jest to największa firma inwestycyjna na świecie, zarządzająca 10 bln USD.

REKLAMA

Biznes ma pod górkę

Amerykańskie akcje notują rok najgorszy od lat 60-tych XX wieku. Inwestorzy drżą przed cyklem podwyżek stóp procentowych w USA i UE. Coraz częściej słyszy się jednak głosy, że warto „kupować dołek” („buy the dip”). Jednak największa na świecie firma inwestycyjna BlackRock na razie tego nie robi.

„Wyceny spółek nie są jakoś specjalnie atrakcyjne, jeśli weźmiemy pod uwagę rosnące stopy i pogarszające się perspektywy dla wyników finansowych. Generalnie, naszym zdaniem, spadek cen akcji jest dość mocno uzasadniony w obliczu rosnących stóp. Co więcej, widzimy ryzyko, że Fed zapędzi się i zacieśni politykę pieniężną zbyt mocno. Albo rynek zacznie się obawiać takiego rozwiązania. Poza tym, widać presję marż na wyniki finansowe. Dlatego pozostajemy neutralnie nastawieni do akcji w okresie 6-12 miesięcy” – stwierdzili eksperci BlackRock.

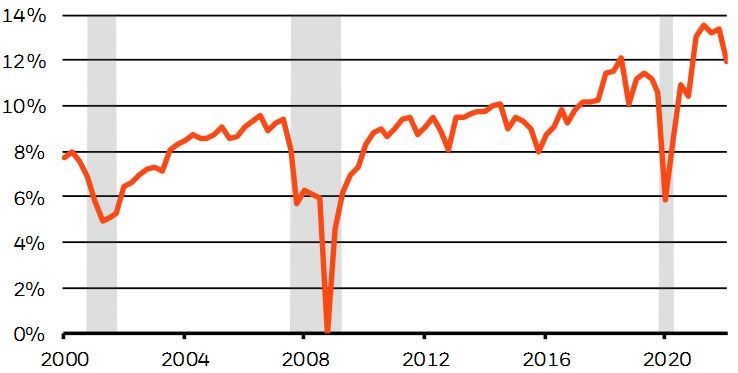

Marża zysku rosła przez dwie dekady nieprzerwanie, a teraz widać niebezpieczeństwo, że ten trend się odwróci – ostrzegają analitycy BlackRock. „Spodziewamy się, że energetyczny crunch uderzy w tempo wzrostu, podnosząc koszty pracy. To oczywiście, zje sporą część zysków przedsiębiorstw. Problem jest taki, że konsensus analityków odnośnie wyników finansowych spółek nie oddaje tego. Konsensus mówi, że spółki z S&P500 poprawią zyski o 10,5% w tym roku, podają tak dane Refinitiv. To jest, według nas, zbyt optymistyczne założenie. Naszym zdaniem, nadchodzą podwyżki wynagrodzeń indeksowane inflacją, co będzie dobre dla społeczeństwa, ale złe dla biznesu. Wcześniej spółki broniły się przed zjawiskiem wzrostu kosztów pracy uciekając w automatyzację, ale teraz już nie ma gdzie uciekać. Popyt konsumencki słabnie, będzie coraz trudniej przerzucać koszty na klientów” – stwierdzają analitycy BlackRock.

Średnia marża operacyjna spółek z S&P500

Źródło: BlackRock

Zobacz także: Spółki value to spółki defensywne, ale niekoniecznie cykliczne

Akcje nie są tanie

Kolejnym powodem, dla którego BlackRock nie kupuje dołka, jest to, że akcje… nie są tanie. A przynajmniej nie są tak tanie, by się na nie rzucać z ochotą.

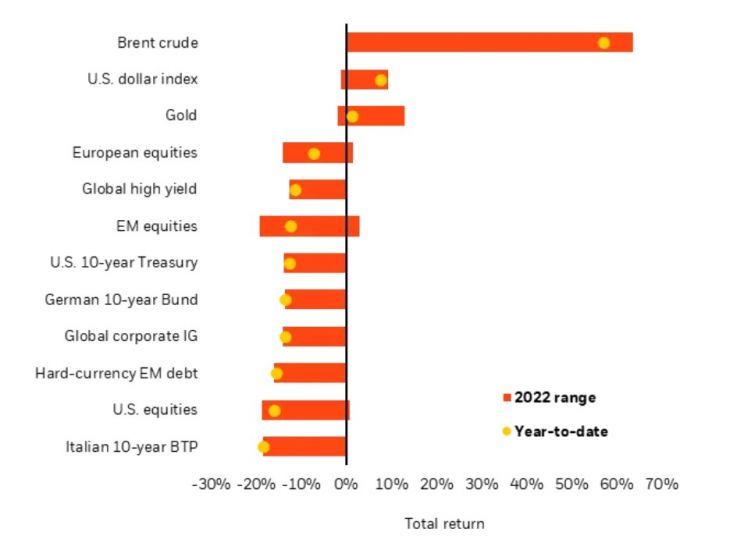

Eksperci BlackRock podkreślają, że akcje - w obliczu potencjalnych problemów spółek z zyskownością oraz perspektywy dalszych podwyżek stóp – nie są atrakcyjnym kąskiem, przy obecnej wycenie. „Jeśli stopy będą rosły, rosła będzie stopa dyskontowa. A to oznacza, że przyszłe przepływy pieniężne będą coraz mniej atrakcyjne” – ostrzegają.

Zdaniem analityków BlackRock, istnieje niebezpieczeństwo, że Fed pójdzie za daleko z zacieśnianiem polityki pieniężnej. „Jeśli będą się pojawiały sygnały, że inflacja pozostanie wysoka przez dłuższy czas, to ryzyko takiego rozwoju wypadków będzie rosło. Uważamy, że Fed dość dynamicznie podniesie stopy, by zobaczyć, jaki efekt osiąga. Oczywiście, gdzieś w przyszłości czeka nas gołębi zwrot w polityce Fed, ale pytanie – kiedy” – piszą analitycy BlackRock. „Wydaje nam się, że Fed będzie podwyższał stopy do końca tego roku, ale będzie to jeden z krótszych cykli podwyżek” – dodają.

Stopy zwrotu z inwestycji w poszczególne klasy aktywów w 2022 r.

Źródło: BlackRock

Warto podkreślić, że firma BlackRock jest nastawiona neutralnie do wszystkich akcji: zarówno tych z rynków rozwiniętych, jak i wschodzących. „Jeśli chodzi o rynki rozwinięte, to obawiamy się, że banki centralne nacisną hamulec polityki pieniężnej dość mocno. Jeśli chodzi o rynki wschodzące, to tam widać pewne problemy z przyspieszeniem wzrostu, a w dodatku gospodarkę męczy wysoka i rosnąca inflacja. Nawet chińskie akcje nie napawają optymizmem, z uwagi na słabnący pęd gospodarki Państwa Środka oraz pewien balast geopolityczny, wynikający z dość zażyłych stosunków z Rosją” – stwierdzają analitycy BlackRock.