Kategorie

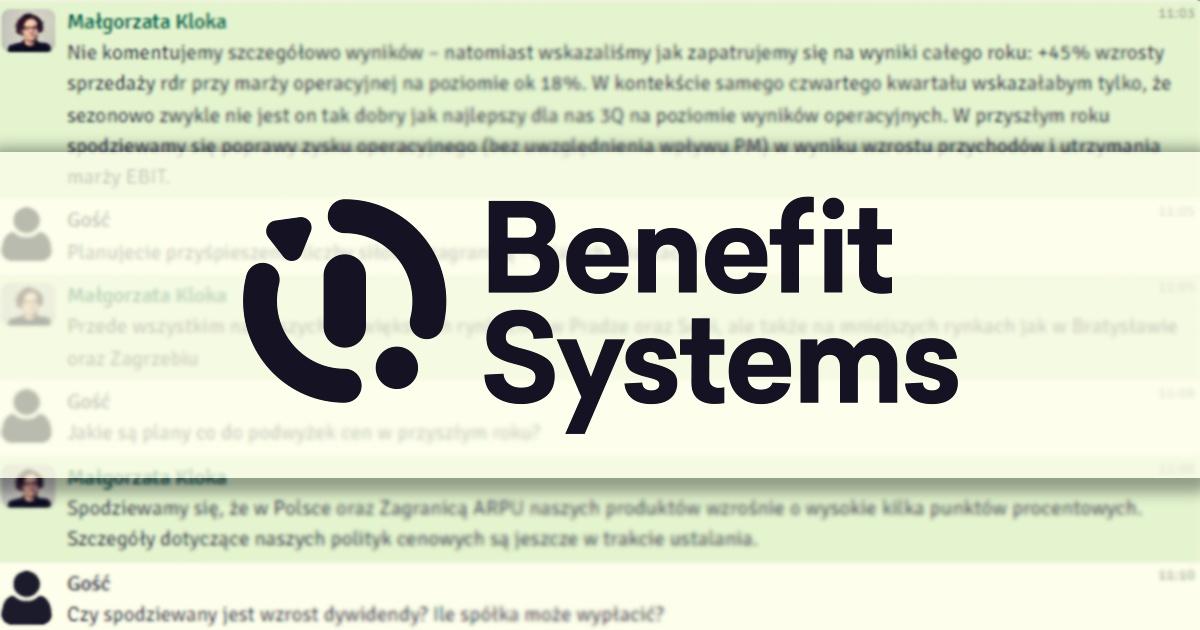

"Biorąc pod uwagę mocne jak dotąd wyniki tego roku, można się spodziewać wyższej dywidendy niż w bieżącym roku" - relacja czatu z dyrektorką finansową Benefit Systems

W środę, 22 listopada 2023 r. odbył się czat inwestorski z dyrektorką finansową spółki Benefit Systems, Małgorzatą Kloką. Tematem przewodnim spotkania były wyniki Grupy za III kwartał 2023 r.

W spotkaniu wzięło udział ponad 200 osób, a przedstawicielka spółki odpowiedziała na prawie 30 pytań. Zapraszamy do lektury całej relacji z czatu.

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

|||

|

REKLAMA