Debiut Games Operators z grupy PlayWay: Analiza IPO. Co warto wiedzieć o spółce?

Trwa pierwsza w tym roku oferta publiczna akcji spółki, która planuje debiut na GPW. Games Operators chce pozyskać do 7 mln zł z IPO.

Producent i wydawca gier komputerowych, Games Operators zamierza zadebiutować na głównym rynku GPW. Emituje akcje w celu zebrania środków na zwiększenie skali działalności oraz inwestycję w development gier. Spółka chce tworzyć większe i lepsze gry.

REKLAMA

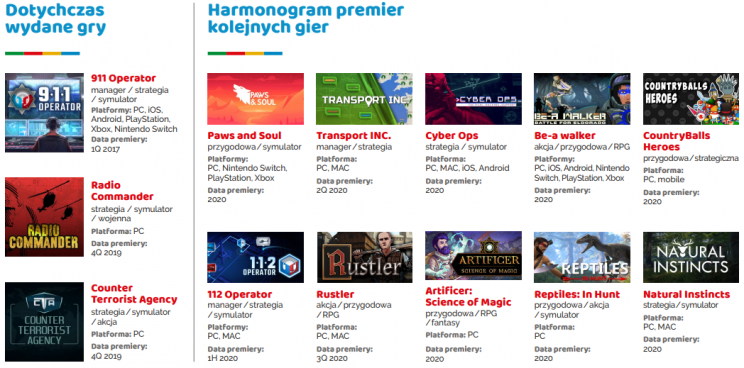

Games Operators może być przez niektórych inwestorów kojarzone z produkcji i wydania gry „911 Operator”, która sprzedała się do końca stycznia 2020 r. w 1,1 mln kopii wraz z dodatkami. Obecnie spółka zatrudnia ok. 30 osób, a także współpracuje z kilkunastoma zespołami deweloperskimi z Rosji, Słowacji, Wielkiej Brytanii, a nawet z Chile. Rozwija równolegle kilkanaście projektów, w tym kontynuację swojego hitu pod nazwą „112 Operator”, której premiera nastąpi jeszcze w pierwszej połowie tego roku.

W planach na najbliższe lata jest produkowanie i wydawanie od 7 do 14 tytułów rocznie, głównie o wysokiej jakości. Zamierza też zwiększyć budżety przeznaczane na gry. Games Operators obecnie pracuje nad przygotowaniem dziesięciu gier głównie na podstawie umów współpracy z zespołami deweloperskimi, w tym dwie produkowane są przez samą spółkę. Jak podkreśla zarząd, równoległa produkcja wielu tytułów minimalizuje ryzyko i zwiększa prawdopodobieństwo odniesienia rynkowego sukcesu. Ponadto, spółka skupia się na grach o długim cyklu życia, które mogą być rozbudowywane o dodatkowe elementy (DLC).

Częścią strategii spółki jest minimalizowanie kosztów poprzez dotacje z NCBiR oraz prowadzenie kampanii crowdfundingowych własnych gier. Dotychczas Games Operators przeprowadził 5 kampanii tego typu na platformie Kickstarter – dla gier „911 Operator”, „Radio Commander”, „Counter Terrorist Agency”, „112 Operator” oraz „Transport INC”. Pozyskał z nich ok 150 tys. dolarów kanadyjskich.

Zobacz także: KNF zatwierdził prospekt emisyjny spółki Games Operators z grupy PlayWay. Szykuje się pierwszy debiut na giełdzie w tym roku

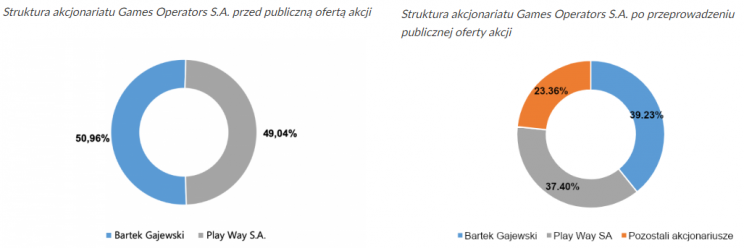

Akcje oferowane w IPO

Spółka oferuje 250 tys. akcji nowej emisji w cenie maksymalnej 28,50 zł za akcję. Pozwoli jej to pozyskać do 7 mln zł. Poza akcjami nowej emisji, będą też oferowane akcje należące do dwóch obecnych właścicieli. PlayWay oraz założyciel i prezes, Bartek Gajewski zamierzają sprzedać do 500 tys. akcji każdy. Oczywiście w pierwszej kolejności zostaną zaoferowane akcje nowej emisji, a istniejące walory – w drugiej kolejności, w zależności od kształtowania się popytu. Na pozostałe akcje, akcjonariusze ustanawiają roczny lock-up. W przypadku sprzedaży wszystkich akcji nowej emisji oraz akcji oferowanych przez dotychczasowych właścicieli, całość oferty będzie miała wartość do 35 mln zł.

Całkiem spora będzie transza dla inwestorów indywidualnych. Wyniesie ok. 20% wszystkich akcji oferowanych. Pozostała część akcji trafi do inwestorów instytucjonalnych.

Cele emisji akcji

Games Operators finansuje wszystkie obecnie trwające projekty ze środków własnych. Nowe środki nie są więc niezbędne do dalszego działania spółki na obecnym poziomie, ale znacznie ułatwią jej rozwój w przyszłości. Wpływy z nowej emisji będą przeznaczone jedynie na nowe projekty, które jeszcze nie zostały rozpoczęte. Mają być wykorzystane w latach 2020 – 2022.

Spółka planuje przeznaczyć kwotę pozyskaną z emisji akcji na realizację przez zewnętrzne zespoły deweloperskie od 7 do 14 projektów gier. Około 80% zebranych środków pochłonie development, a 10% marketing. Będą to gry o różnych tematykach takich jak ekonomiczno-strategiczne, czy symulacyjno-bitewne.

Polityka dywidendowa Games Operators

Games Operators nie ma ścisłej polityki dywidendowej. Jednak model biznesowy spółki charakteryzuje się wysokimi przepływami pieniężnymi. Zarząd zamierza w związku z tym w przyszłości rekomendować wypłatę dywidendy w wysokości do 90% zysku pod warunkiem, że w spółce będą środki niezbędne na finansowanie dalszych projektów.

Do tej pory spółka nie wypłacała dywidendy.

Czynniki ryzyka i szanse na rozwój

Rynek gier komputerowych charakteryzuje się znaczną konkurencyjnością i niską przewidywalnością trendów. Wciąż ewoluuje i jednocześnie dynamicznie rośnie. Ponadto rynek gier, w szczególności na PC jest zdominowany przez kilka dużych platform sprzedażowych. Gry mogą nie być odpowiednio promowane przez platformy, bądź z innych przyczyn ograniczana może być ich widoczność dla klientów. Są to czynniki ryzyka typowe dla wszystkich spółek gamingowych, także dla Games Operators.

Warto podkreślić, że w ostatnich miesiącach pojawiło się nowe ryzyko dotyczące większości podmiotów gamingowych. Chodzi o możliwość otwarcia obrotu wtórnego grami, nawet tymi w formie cyfrowej.

„W dniu 17 września 2019 roku sąd w Paryżu podał do wiadomości wyrok, zgodnie z którego treścią prawa użytkowników platformy Steam zostały naruszone poprzez odebranie im możliwości sprzedaży zakupionych gier. (…) W wyroku sąd powołał się na prawo europejskie, w świetle którego zabronione jest utrudnianie przez dystrybutora gier odsprzedaży oprogramowania, również w wersjach dostępnych wyłącznie w postaci cyfrowej” - czytamy w prospekcie emisyjnym.

Jednocześnie należy pokreślić, że do tej pory nie wdrożono żadnych mechanizmów umożliwiających odsprzedaż „używanych” gier przez użytkowników, a od wyroku przysługuje apelacja. Ryzyko jednak istnieje i może mieć negatywny wpływ na poziom zysków spółek gamingowych.

„Na Datę Prospektu nie ma możliwości oszacowania, w jaki dokładnie sposób umożliwienie obrotu produktami Spółki na rynku wtórnym wpłynie na poziom sprzedaży oraz jej wyniki finansowe. Istotność niniejszego czynnika ryzyka ocenić należy jako średnią, ponieważ w 2018 roku platforma Steam odpowiadała za ponad 50% wygenerowanych obrotów Spółki, a jego materializacja jest w ograniczonym zakresie zależna od Emitenta” - czytamy dalej w prospekcie emisyjnym.

Z drugiej strony rozwój spółki jest wspierany dwoma istotnymi czynnikami. Po pierwsze, Games Operators należy do grupy PlayWay, która wspiera spółkę w promocji gier i w tworzeniu nowych tytułów. Ponadto, PlayWay może służyć wsparciem merytorycznym i, w razie konieczności, także finansowym.

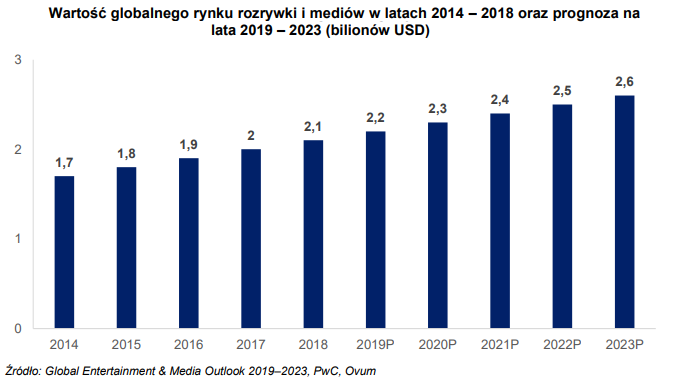

Drugim czynnikiem jest stały wzrost rynku gier. Według danych firmy PwC, przychody cyfrowe będą się zwiększać w następnych latach. Globalny rynek rozrywki i mediów w 2018 roku osiągnął wartość 2,1 biliona dolarów. Zgodnie z prognozami, w następnych latach będzie rósł średnio o 4,3% rocznie.

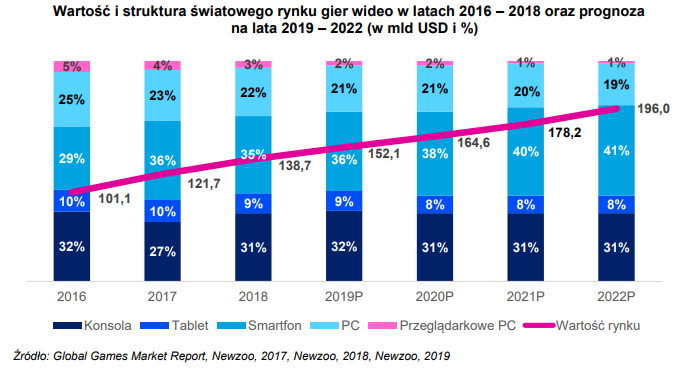

Według raportów Newzoo, wartość rynku gier w 2018 roku wyniosła 138,7 mld dolarów i będzie dalej rosła w tempie ok. 9% rocznie osiągając w 2022 r. wartość 196 mld dolarów.

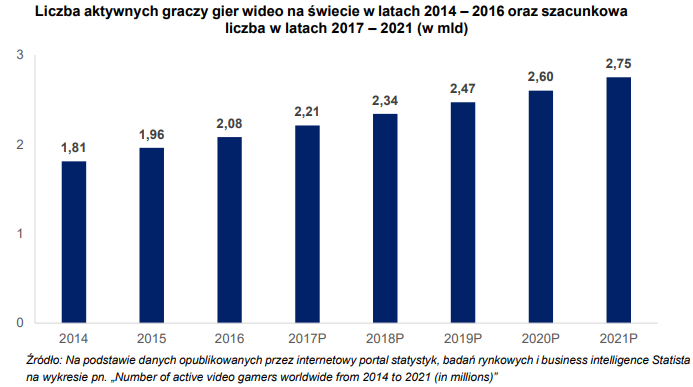

Ponadto, wzrastać będzie liczba aktywnych graczy gier wideo na świecie. W raportach Newzoo oszacowano liczbę graczy w 2017 r. na 2,2 mld. Podobne szacunki przedstawili także analitycy z portalu Statista. Według Statista, liczba graczy będzie rosła średnio rocznie o 6%.

Dane finansowe i wycena akcji Games Operators

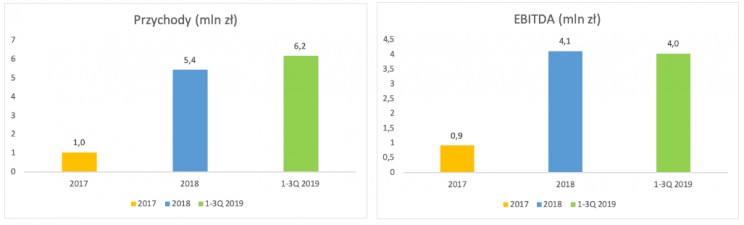

Przychody Games Operators w 2018 r. wyniosły 5,4 mln zł i były wyższe o 420% w porównaniu do 2017 r. Już po trzech kwartałach 2019 r. przychody przekroczyły 6 mln zł. Wypracowana EBITDA w 2018 roku wyniosła 4,1 mln zł, a w trzech kwartałach 2019 r. wyniosła 4 mln zł.

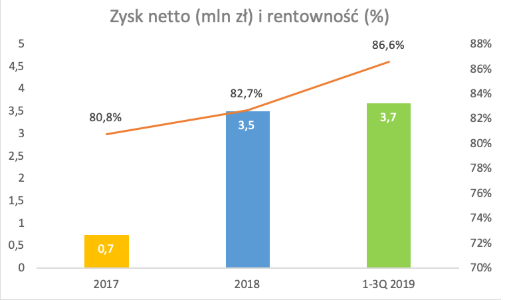

Także zysk netto za trzy kwartały 2019 r. był wyższy niż za cały 2018 r. i wyniósł 3,6 mln zł.

Spółka może pochwalić się wysoką wartością wskaźników rentowności. Rentowność netto za trzy kwartały 2019 r. wyniosła 86,6%. Natomiast wskaźnik ROE obliczony za ostatnie zaraportowane 12 miesiące osiągnął wartość 51,1%. Jednocześnie zadłużenie spółki jest bardzo małe, a środki finansowe wynoszą 1,8 mln zł.

Warto zwrócić uwagę na strukturę przychodów. Pochodzą one głównie ze sprzedaży dodatków i gry „911 Operator”:

„W okresie objętym Historycznymi Informacjami Finansowymi miały miejsce dwa czynniki szczególne mające istotny wpływ na wynik z działalności operacyjnej. Pierwszym czynnikiem był brak prowadzonej działalności operacyjnej w 2016 roku. Drugim czynnikiem było osiągnięcie w latach obrotowych 2017 i 2018 całości przychodów ze sprzedaży jedynie z gry 911 Operator na różne platformy dystrybucyjne oraz sprzedaży trzech płatnych dodatków do tej gry” - czytamy w prospekcie emisyjnym.

Spółka liczy na powtórzenie sukcesu osiągniętego przy grze 911 Operator, między innymi poprzez wydanie jej sequela w pierwszej połowie 2020 r.:

„W przypadku powtórzenia sukcesu osiągniętego przy grze 911 Operator także przy nowych grach, przychody Spółki mogą dynamicznie wzrosnąć” - czytamy dalej.

Podana cena maksymalna za jedną akcję oferowaną wynosi 28,50 zł. Wycena Games Operators sięga więc ok. 152 mln zł przy założeniu sprzedaży wszystkich nowych akcji po cenie maksymalnej. Jest więc wyższa od kapitalizacji Movie Games, czy Ultimate Games, spółek także z PlayWay w akcjonariacie, do których Games Operator się porównuje. Ostateczna cena zostanie ustalona po zakończeniu budowania księgi popytu i sprzedaży akcji dla inwestorów indywidualnych.

Harmonogram oferty akcji Games Operators

| Data | Etap |

|---|---|

| od 5 marca do 11 marca 2020 r. | przyjmowanie zapisów w transzy inwestorów indywidualnych |

| 4 marca 2020 r. | rozpoczęcie procesu budowania księgi popytu wśród inwestorów instytucjonalnych |

| 12 marca 2020 r. | zakończenie procesu budowania księgi popytu wśród Inwestorów Instytucjonalnych |

| nie później niż 13 marca 2020 r. (do godz. 9.00) | ustalenie ostatecznej liczby i ceny akcji oferowanych |

| do 18 marca 2020 r. | przydział akcji oferowanych |

| do 17 kwietnia 2020 r. | zakładany pierwszy dzień notowania akcji i praw do akcji na GPW |

Zobacz także: Debiuty w 2020 r. oraz artykuły o spółkach debiutujących

---

Wszystkie treści zawarte w artykule mają wyłącznie charakter informacyjny i edukacyjny. Decyzje inwestycyjne podjęte na ich podstawie podejmowane są na wyłączną odpowiedzialność Użytkownika Serwisu.

Zawarte w artykule dane, opracowania, informacje, analizy zostały przygotowane wyłącznie w celach informacyjnych, są tylko i wyłącznie subiektywnymi opiniami autorów i nie są rekomendacjami zawarcia transakcji w rozumieniu § 3 Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów lub wystawców m. in. nie opierają się na żadnej metodzie wyceny walorów oraz nie określają ryzyka inwestycyjnego, nie zawierają bezpośrednich zaleceń podjęcia określonych działań inwestycyjnych, przez co nie mogą być traktowane jako doradztwo finansowe, prawne, podatkowe czy też jakiekolwiek inne doradztwo inwestycyjne w rozumieniu art.76 ustawy z dnia 29 lipca 2005r. o obrocie instrumentami finansowymi. Zgodnie z powyższym autorzy nie ponoszą jakiejkolwiek odpowiedzialności za decyzje inwestycyjne podejmowane na podstawie treści zawartych w artykule albowiem nie jest intencją Usługodawcy dokonywanie bezpośrednich porad inwestycyjnych.