Analiza IPO: Czy warto kupić akcje, debiutującej spółki Atal S.A.?

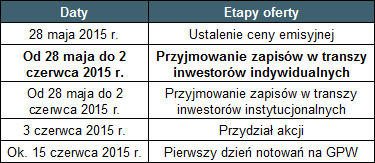

Od dziś, 28 maja 2015 r, do wtorku 2 czerwca inwestorzy będą mieli okazję uczestniczyć w ofercie publicznej akcji spółki Atal S.A. Jest to firma deweloperska, obecna na rynku od ponad 20 lat. Czym wyróżnia się spośród innych deweloperów obecnych na giełdzie? Jakie są jej mocne strony? Czy jest to dobra inwestycja na dłuższy termin? Czy warto wziąć udział w tym IPO? Na te pytania postaramy się odpowiedzieć w tej analizie.

Od dziś, 28 maja 2015 r, do wtorku 2 czerwca inwestorzy będą mieli okazję uczestniczyć w ofercie publicznej akcji spółki Atal S.A. Jest to firma deweloperska, obecna na rynku od ponad 20 lat. Czym wyróżnia się spośród innych deweloperów obecnych na giełdzie? Jakie są jej mocne strony? Czy jest to dobra inwestycja na dłuższy termin? Czy warto wziąć udział w tym IPO? Na te pytania postaramy się odpowiedzieć w tej analizie.

Model biznesowy Atal S.A.

Atal S.A. jest deweloperem, który buduje mieszkania i osiedla mieszkaniowe, głównie w Krakowie, dwie trzecie sprzedaży, ale także w Warszawie, Łodzi, Katowicach i Wrocławiu. Działalność spółki charakteryzuje się wysokimi marżami, które firma osiąga dzięki wyeliminowaniu pośredników i podwykonawców. Obecnie prowadzi kilkanaście inwestycji.

REKLAMA

W przeciwieństwie do innych firm deweloperskich, Atal sam zajmuje się nie tylko kupnem gruntów i projektowaniem inwestycji, ale także generalnym wykonawstwem oraz samodzielnie sprzedaje wybudowane nieruchomości. W ten sposób kumuluje marże, pojawiające się na każdym etapie inwestycji, od pomysłu do sprzedaży.

Już w 2011 roku rozpoczął sprzedaż mieszkań wraz z wykończeniem (pod klucz). Prezes spółki Zbigniew Juroszek widzi w takim podejściu do klienta przyszłość. Ponad trzy czwarte sprzedawanych mieszkań, są to lokale o klasie premium.

Spółka rodzinna

Właścicielem 100% akcji i jednocześnie prezesem spółki Atal jest Zbigniew Juroszek. Nie ukrywa, że jego spółka jest typową firmą rodzinną. W zarządzie zasiada jego syn Mateusz Juroszek. Z firmą związane są także jego żona oraz córka.

Taka struktura właścicielska jest, według prezesa, ogromną zaletą. Pozwala na kontrolowanie nie tylko procesu zakupu ziemi, ale też wszystkich innch etapów budowy i sprzedaży. Spółka niechętnie korzysta z usług podwykonawców i stara się mieć nad każdym etapem prac całkowitą kontrolę, w celu wyeliminowania ryzyka. Drugą zaletą takiego podejścia do biznesu jest znaczne skrócenie czasu przeznaczanego na negocjacje z powiązanymi podmiotami oraz szybsze i tańsze pozyskiwanie materiałów budowlanych. Przyspieszone podejmowanie decyzji pozwala często nabyć atrakcyjne działki, zanim konkurencja wysunie swoją ofertę.

Jeśli chodzi o zakup terenów pod zabudowę, to spółka stara się nie kupować nieruchomości z problematyczną sytuacją prawną. Każdą umowę sprzedaży kontroluje osobiście zarząd, gdyż błąd na tym etapie jest nie do naprawienia i od tego w znacznej mierze zależy osiągnięcie zysku.

Dlaczego Atal wchodzi na giełdę?

Tak jak pisaliśmy wcześniej, spółka ma jednego właściciela. Nie będzie on sprzedawał swoich akcji, gdyż wierzy, że obecnie firma znajduje się dopiero na początku drogi i jeszcze wiele można osiągnąć. Ma także umowę „lock-up” na 12 miesięcy.

Zostanie wyemitowanych 6,5 mln nowych akcji. Pozyskane środki w wysokości około 143 mln zł zostaną przeznaczone w połowie na zakup nowych gruntów, a w połowie na prace nad aktualnie prowadzonymi projektami deweloperskimi.

Zarząd twierdzi, że przez wiele lat działalności taki model biznesowy się sprawdza. Pozwoli on na efektywne wykorzystanie pozyskanych środków z IPO. Dodatkowy kapitał znacznie przyspieszy rozwoju firmy i właśnie w tym celu spółka wchodzi na GPW.

Polityka dywidend

Zarząd zapowiada wypłatę dywidendy w wysokości 40% - 50% skonsolidowanego zysku netto, począwszy od podziału zysku za rok 2015. Spółka jednak nie określa długoterminowej polityki wypłat dla akcjonariuszy.

Zarząd i rada nadzorcza

W zarządzie zasiadają dwie osoby: właściciel oraz jego syn.

W radzie nadzorczej nie zasiadają członkowie rodziny Juroszków. Co ciekawe, przewodniczącym rady nadzorczej jest pan Grzegorz Minczanowski, który jest także prezesem zarządu w giełdowej spółce Zakłady Mięsne Henryk Kania S.A.

Czynniki ryzyka

Emitent w prospekcie emisyjnym zwraca uwagę na kilka istotnych ryzyk związanych z przyjętym modelem biznesowym. Oprócz typowych zagrożeń wspólnych dla branży deweloperskiej, są też dodatkowe, które wynikają ze struktury akcjonariatu.

Pierwszym z nich jest fakt, że po przeprowadzeniu oferty publicznej, wciąż decydujący wpływ na działalność spółki będzie miał dotychczasowy akcjonariusz. Może też pojawić się ryzyko potencjalnego konfliktu interesów. Czytamy w prospekcie, że powiązania rodzinne między osobami decyzyjnymi: „(...) mogą rodzić potencjalne ryzyko wzajemnego wpływania na decyzję tych osób podczas wykonywania swoich obowiązków. Nie można także wykluczyć ryzyka związanego z zaistnieniem konfliktu pomiędzy interesami ww. osób oraz interesami Emitenta”.

Istotnym ryzykiem, jest fakt skupiania się działalności spółki na największych aglomeracjach miejskich. Są to rynki o wysokiej aktywności konkurencji. Wzmożone działania innych firm deweloperskich mogą spowodować potrzebę obniżania cen i przez to spadek zysków.

Konkurenci i dane finansowe

W materiałach prasowych emitent opisuje siebie jako jednego z największych deweloperów mieszkaniowych w Polsce. Rzeczywiście, spółka jest duża. Aktualnie zatrudnia około 100 osób. Natomiast w porównaniu do głównych konkurentów, firm takich jak Dom Development, Robyg, Polnord, LC Corp czy JW Construction, jest to spółka z około dwa razy mniejszymi aktywami niż każda z wyżej wymienionych.

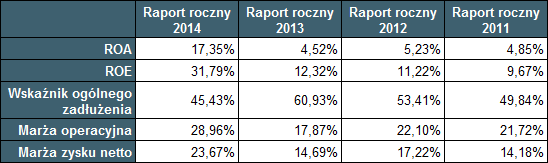

W prospekcie emisyjnym możemy znaleźć dane finansowe, sięgające wstecz aż do 2011 roku. Spółka, jako jeden z atutów wymienia wysokie marże. Sprawdźmy więc jak wyglądają dane finansowe z poprzednich lat (Tabela 1).

Tabela 1: Wartości wskaźników finansowych spółki Atal S.A. wyliczone

na podstawie danych z prospektu emisyjnego emitenta.

Rok 2014 był rekordowym pod względem przychodów. Wzrosły one dwa i pół raza w porównaniu z 2013 rokiem. Zyski wzrosły aż czterokrotnie. Wpłynęło to oczywiście na rentowność spółki. Obecnie, wartość wskaźnika ROA wynosi aż 17,35%, a wskaźnika ROE 31,97%. Jest to dużo więcej niż średnie dla branży deweloperskiej (odpowiednio 0,33% i 0,80%).

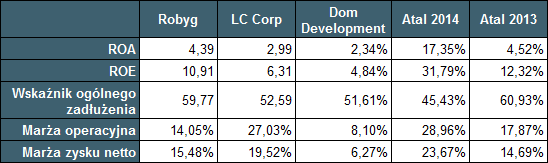

Tabela 2: Wartości wskaźników finansowych wybranych konkurentów

w porównaniu do Atal S.A. Dane z serwisu Sindicator.net.

Porównując wskaźniki spółki Atal do jej głównych konkurentów, możemy zauważyć, że marże emitenta są wyższe. Jedynie LC Corp ma podobny poziom zysków w stosunku do przychodów. Rentowność w 2014 roku była także znacznie wyższa. Pamiętajmy jednak, że w ostatnim roku nastąpił skok przychodów.

Jeśli rozpatrujemy spółkę jako inwestycję długoterminową, to powinniśmy porównać raczej wartości jej wskaźników z lat poprzednich (2011-2013), które utrzymywały się na stabilnych i zbliżonych do siebie poziomach. Tak więc spółkę możemy porównać pod względem rentowności do Robyg S.A. Obie firmy mają podobne wartości wskaźników ROA oraz ROE.

Czy cena jest odpowiednia?

Zapisy na akcje dla inwestorów indywidualnych są prowadzone od razu po cenie ostatecznej. Jest to rzadkość na naszym rynku i oszczędność dla inwestorów indywidualnych, za co warto pochwalić emitenta. Zwykle inwestorzy muszą zamrozić kapitał, odpowiadający iloczynowi kupowanych akcji i cenie maksymalnej. Potem dopiero jest ustalana cena ostateczna i następuje zwrot nadwyżki.

Spółka podała cenę ostateczną w wysokości 22,00 zł za jedną akcję. Czy jest to dużo?

Porównajmy najpierw Atal do LC Corp, który ma obecnie marże na podobnym poziomie. W tym zestawieniu Atal wygląda bardzo atrakcyjnie. Wartość wskaźnika C/Z dla Atal wynosi 6,24 podczas gdy wartość dla LCC jest na poziomie 11,28. Wiąże się to z tym, że rentowność spółki w 2014 roku była bardzo wysoka – kilka razy większa od rentowności LC Corp.

Jeśli natomiast weźmiemy pod uwagę wcześniejsze lata działalności, w których spółka nie miała nagłych skoków przychodów, to spółką o bardzo zbliżonych wartościach wskaźników fundamentalnych jest spółka Robyg. Dodatkowo, jest ona większa tylko o 50% od emitenta pod względem aktywów. Jeśli porównamy cenę za jedną akcję do zysków Atal z roku 2013, to otrzymamy wartości wskaźników C/Z oraz C/WK odpowiednio 24,75 oraz 3,05. Tymczasem Robyg ma C/Z na poziomie 11,54 oraz C/WK 1,26. Czyli w takim zestawieniu oferta emitenta nie wygląda już tak atrakcyjnie.

Podsumowując, przychody spółki były stałe na przestrzeni trzech, raportowanych lat. W ostatnim roku gwałtownie się zwiększyły, co znacznie utrudnia porównanie spółki do jej konkurentów. Nie wiemy czy uda się utrzymać takie przychody w przyszłych latach i czy to nie był jednorazowy wzrost. Z drugiej strony, w przypadku udanego debiutu, spółka otrzyma duży zastrzyk kapitału , co powinno zwiększyć szanse na utrzymanie przychodów na obecnym poziomie. Jeśli tak się stanie, to możemy uznać obecną cenę akcji za atrakcyjną.

Znaki zapytania i plusy oferty

Na rynek główny GPW wchodzi kolejny deweloper, którego przewagą jest model biznesowy, pozwalający na osiąganie ponadprzeciętnej marży. Chcąc przyspieszyć rozwój, potrzebuje finansowania. Zbierzmy więc razem najważniejsze elementy oferty, na które warto zwrócić uwagę w przypadku IPO spółki Atal S.A.:

- Kompletny model biznesowy – spółka nie skupia się tylko na działalności deweloperskiej, ale także sama buduje oraz sprzedaje gotowe mieszkania.

- Skupienie się na rynku premium – większość sprzedaży stanowią lokale o podwyższonym standardzie. Spółka także oferuje od kilku lat wykańczanie mieszkań „pod klucz”, co pozwala podnosić marże uzyskiwane na sprzedaży.

- Jeden właściciel - spółka ma tylko jednego właściciela. Nie sprzedaje on akcji, a po zakończeniu oferty będzie wciąż posiadał pakiet większościowy i będzie sprawował kontrolę nad spółką.

- Spółka rodzinna – firma jest prowadzona przez członków rodziny właściciela. Można to rozpatrywać w charakterze ryzyka, ale z taką długą historią działalności spółki może to być również atut.

- Dywidendy – spółka zapowiedziała wypłatę około połowy zysku za 2015 rok. Niestety nie wiadomo czy taka polityka dywidendowa zostanie utrzymana w przyszłych latach.

- Konkurencyjny rynek – Działania Atal S.A. są skupione na dużych aglomeracjach miejskich, gdzie jest bardzo duża konkurencja ze strony innych, dużych spółek deweloperskich.

- Cena akcji – w związku z tym, że przychody spółki zwiększyły się znacznie w ostatnim roku, trudno określić czy cena akcji jest odpowiednia. Jeśli spółka będzie w stanie utrzymać nowy poziom przychodów, cena akcji wydaje się atrakcyjna. Jeśli zaś powróci do średniej z poprzednich trzech lat – cena może okazać się zawyżona.

Harmonogram oferty i przydatne odnośniki

Tabela 3: Harmonogram oferty Atal S.A.

Zobacz także: Notowania, wykres, dywidendy, akcjonariat i dane finansowe Atal