Analiza IPO: Czy warto kupić akcje, debiutującej spółki Etos S.A., właściciela marki Diverse?

Na giełdę wchodzi spółka Etos S.A. Jest to polska firma, projektująca ubrania i sprzedająca je pod własną marką Diverse. Czy warto zainteresować się tym debiutem? Jakie perspektywy ma przed sobą spółka? Jak ta firma wygląda na tle podobnych spółek, będących już na giełdzie? Czy cena jest odpowiednia? Na te i inne pytania postaramy się odpowiedzieć w tym artykule poprzez analizę prospektu emisyjnego i na podstawie rozmowy z zarządem Etos S.A.

Na giełdę wchodzi spółka Etos S.A. Jest to polska firma, projektująca ubrania i sprzedająca je pod własną marką Diverse. Czy warto zainteresować się tym debiutem? Jakie perspektywy ma przed sobą spółka? Jak ta firma wygląda na tle podobnych spółek, będących już na giełdzie? Czy cena jest odpowiednia? Na te i inne pytania postaramy się odpowiedzieć w tym artykule poprzez analizę prospektu emisyjnego i na podstawie rozmowy z zarządem Etos S.A.

Kolejna spółka odzieżowa na giełdzie

Etos S.A. z powodzeniem stosuje model biznesowy znany już z innych spółek giełdowych, takich jak Monnari S.A. #MON, LPP S.A. #LPP, czy zeszłorocznego debiutanta CDRL S.A. #CDL. Spółka projektuje odzież, głównie dla osób w wieku od 20 do 30 lat. Zleca jej produkcję w krajach azjatyckich, dbając o jej wysoką jakość. Sprzedaż prowadzona jest natomiast w salonach firmowych na terenie całego kraju i za granicą. Spółka chce rozwinąć sprzedaż u naszych południowych sąsiadów. Planuje uruchomienie sklepów w Czechach i na Słowacji.

REKLAMA

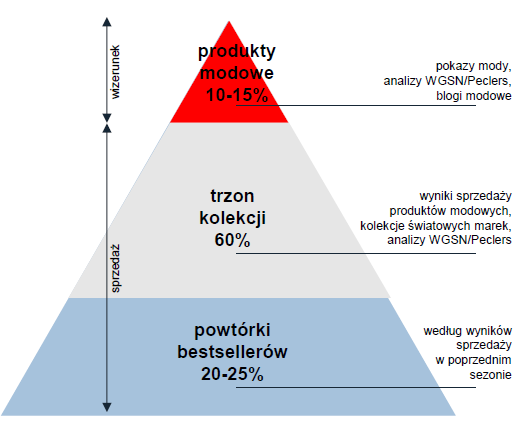

Rysunek 1. Struktura kolekcji. Źródło: emitent

Dla potencjalnych inwestorów istotny jest fakt, że za każdym razem spółka zbiera oferty od co najmniej czterech producentów odzieży z Azji i wybiera najlepszą z nich, maksymalizując w ten sposób zyski. Drugim sposobem na zwiększenie rentowności i uniknięcie ryzyka nie sprzedania kolekcji jest trzymanie się sprawdzonych wzorów, które były bestsellerem w poprzednich latach. Nowe kolekcje stanowią tylko 10-15% sprzedaży (Rysunek 1).

Patrząc pod względem wielkości aktywów i sprzedaży, Etos S.A. jest spółką o podobnej wielkości do Monnari S.A. oraz Solar S.A. #SOL. Jest natomiast 20 razy mniejsza od głównego konkurenta, czyli LPP.

Dlaczego spółka wchodzi na giełdę?

Spółka, podobnie jak jej konkurenci, źle zniosła kryzys z 2008 roku. Dwa lata później przejął ją fundusz private equity, który ją dofinansował i zrestrukturyzował. Wraz z powrotem koniunktury na rynku odzieżowym, zwiększyły się też jej przychody. Od 2013 spółka wykazuje zyski.

Teraz fundusz chce częściowo wycofać się z inwestycji i sprzedaje 33% wszystkich akcji. Jednocześnie, co jest ważne dla przyszłych inwestorów, wciąż pozostaje w spółce z pakietem kontrolnym. Do transzy inwestorów indywidualnych ma trafić 10% oferowanych akcji. Przedstawiciel funduszu powiedział nam, że po wygaśnięciu umowy lock-up, czyli po roku od debiutu, zastanowią się czy będą sprzedawać kolejne pakiety akcji.

Zwykle dobrą informacją dla inwestorów jest to, że spółka jest zarządzana przez fundusz private equity. Niestety, w tym przypadku powstaje pytanie, kto przejmie kontrolę nad spółką za rok, jeśli fundusz postanowi wyjść z inwestycji. Obecnie, nie ma innych inwestorów, będących w spółce od początku, a założyciele marki Diverse mają tylko mniejszościowe udziały w samym holdingu, który jest właścicielem Etos S.A.. Członkowie zarządu także nie posiadają akcji spółki, choć prawdopodobnie otrzymają niewielki pakiet za pośrednictwem programu motywacyjnego.

Wyjście funduszu jest jedynym powodem debiutu. Spółka nie planuje emisji akcji. Będzie się rozwijać organicznie i nie skorzysta z tego źródła finansowania. Tak więc, w tym przypadku, nie możemy liczyć na skokowy wzrost przychodów, będących efektem dużej inwestycji, finansowanej za pomocą emisji.

Polityka dywidendowa

Etos S.A. nie potrzebuje emitować akcji. Jest to spółka rentowna i o stabilnej płynności. Zatrzymując zyski, zmniejszyła też zadłużenie do poziomu średniej w branży. Zarząd zakłada dalsze zwiększanie powierzchni handlowych.

Taki sposób rozwoju wymusza bardzo restrykcyjną politykę dywidendową. W pierwszej kolejności zarząd będzie rekomendował by zyski były przeznaczane na realizację strategii i rozwój grupy. Dopiero ewentualna nadwyżka mogłaby być przeznaczona na dywidendy.

Główne czynniki ryzyka

Etos S.A pod względem czynników ryzyka nie różni się od podobnych firm z branży odzieżowej. Działa na rynku bardzo konkurencyjnym, z dużą sezonowością sprzedaży.

Warto jednak zwrócić uwagę na jeden fakt. Aż 97% płatności za towary odbywa się w dolarach amerykańskich. Uzależnia to zyski spółki od kursu waluty USA. Niestety, ze względu na konkurencyjność branży, nie wszystkie wahania na rynku walutowym mogą być przenoszone na klientów. W prospekcie można przeczytać, że spółka do tej pory nie stosowała hedgingu walutowego w celu zabezpieczenia ryzyka kursowego.

Szanse

Wiceprezes zarządu Katarzyna Haska określiła markę Diverse jako odpowiednik Red Bulla w branży odzieżowej. Mówi to wiele o strategii spółki. Firma stawia na konsekwentne i spójne budowanie marki. Promuje się na wydarzeniach sportów ekstremalnych oraz stara się dotrzeć do liderów lokalnych społeczności. Mimo, że obecnie większość klientów stanowią mężczyźni, to w przyszłości Etos S.A. planuje dalsze otwieranie sklepów tylko dla pań.

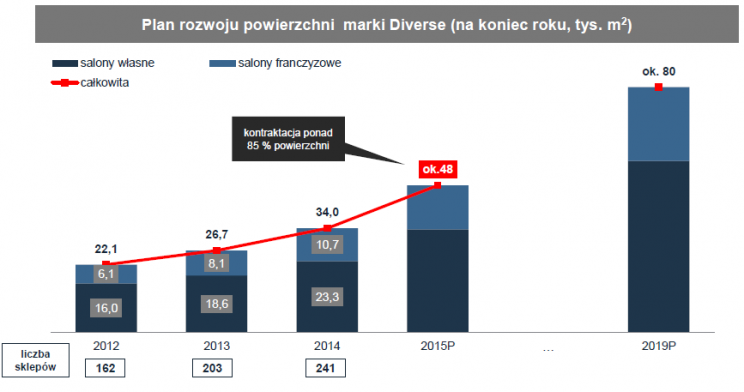

Rysunek 2. Plany rozwoju powierzchni handlowej. Źródło: emitent

Zarząd planuje zwiększanie powierzchni handlowej z 48 tysięcy do 80 tysięcy metrów kwadratowych w 2019 roku oraz ekspansję na Czechy i Słowację. Spółka ma też dwie uśpione marki odzieżowe, które planuje w przyszłości znów wprowadzić na rynek, jako produkty premium.

Czy cena akcji jest odpowiednia?

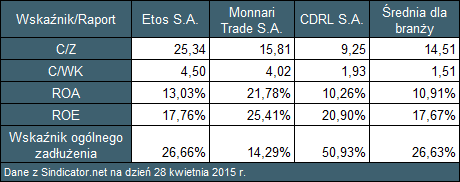

Spółka Etos S.A. ma rentowność na poziomie 13,03% (ROA) oraz 17,76% (ROE). Rok wcześniej, gdy pierwszy raz zostały wykazane zyski, rentowność była zbliżonym poziomie. Jest to wynik trochę lepszy od mediany innych spółek odzieżowych z GPW. Średnia wartość wskaźnika ROA dla tej branży wynosi 10,91% a ROE 17,67%. (dane na podstawie serwisu Sindicator.net)

Podobne wskaźniki rentowności ma spółka CDRL z ROA na poziomie 10,26%. Także zyski ze sprzedaży są na zbliżonym poziomie.

Natomiast historią spółce Etos S.A. najbliżej jej do spółki Monnari, która jest podobnej wielkości, także przeszła proces restrukturyzacji i od trzech lat wykazuje zyski. Jednak Monnari ma wyższą rentowność (21,78% ROA oraz 25,41% ROE) i niższe zadłużenie oraz o 27% wyższe zyski ze sprzedaży.

Tabela 1. Wskaźniki Etos S.A. przy cenie 17,5 zł za akcję na tle wskaźników wybranych spółek z branży odzieżowej. Dane: Sindicator.net.

Emitent podał cenę maksymalną za akcję w wysokości 17,50 zł. Sprawia to, że wycena spółki pod względem wskaźnika cena do wartości księgowej kształtuje się na takim samym poziomie, co Monnari. Jednak pod względem C/Z spółka jest zdecydowanie droższa. C/Z dla Etos S.A. wynosi przy cenie maksymalnej aż 25,34, gdy aktualna wartość wskaźnika ceny do zysku dla Monnari jest na poziomie 15,81.

Porównując więc emitenta pod względem rentowności i zysków ze sprzedaży do dwóch wymienionych wyżej spółek, powinniśmy spodziewać się ceny ostatecznej w okolicach 10 - 11 zł za jedną akcję.

Znaki zapytania i plusy oferty

Na giełdę wchodzi spółka, której akcje oferuje fundusz private equity. Ten sam fundusz wprowadzał na GPW spółki Alumetal i Prime Car Management, których akcje od momentu debiutu wciąż rosną. Zbierzmy więc razem najważniejsze elementy oferty, na które warto zwrócić uwagę w przypadku IPO spółki ETOS S.A., właściciela marki Diverse:

- Fundusz jako jedyny akcjonariusz – Spółka jest dobrze zarządzana i jej główny akcjonariusz pozostanie w niej przynajmniej jeszcze przez rok. Powstaje jednak pytanie kto przejmie kontrolę nad spółką jeśli fundusz zdecyduje o dalszym wychodzeniu z inwestycji.

- Tempo rozwoju spółki – Debiut nie jest powiązany z emisją akcji więc nie możemy spodziewać się skokowego wzrostu inwestycji. Nie możemy też oczekiwać zysków z dywidend. Rozwój ma być organiczny, finansowany w dużej mierze z zysków spółki. W związku z tym zarząd będzie rekomendował by zysk przeznaczyć na inwestycje, a dopiero nadwyżki na ewentualne wypłaty dywidend.

- Perspektywy rozwoju – Spółka planuje zwiększenie powierzchni handlowych i zwiększenie ekspansji na Unię Europejską.

- Duża konkurencyjność rynku – Rynek, w którym działa spółka charakteryzuje się dużą konkurencyjnością. Na Giełdzie Papierów Wartościowych w Warszawie możemy znaleźć kilka spółek o bardzo zbliżonym profilu działalności.

- Skupienie się na sprawdzonych kolekcjach – Spółka nie jest firmą modową, nowe kolekcje stanowią małą część sprzedaży. Skupia się na sprawdzonych wzorach i fasonach, przez co zmniejsza ryzyko niepowodzenia sprzedaży.

- Główne koszty w walucie obcej – Wpływ na wyniki spółki ma kurs dolara amerykańskiego, gdyż koszty towarów niemal w całości są pokrywane w tej walucie. Jest to miecz obosieczny i może to zarówno działać na korzyć jak i niekorzyść dla spółki.

- Cena maksymalna – Oferujący akcje określił cenę maksymalną na wysokim poziomie, co daje wycenę za pomocą wskaźników wartości rynkowej wyższą niż spółek takich jak Monnari czy CDRL, z których ta pierwsza ma lepsze wskaźniki rentowności przy wyższych zyskach ze sprzedaży i niższym zadłużeniu. Należy więc liczyć na to, że po zapisach na akcje cena ostateczna będzie niższa od podanej ceny maksymalnej.

- Hossa w branży odzieżowej – Obecnie trwa hossa w branży, w której działa spółka. Dużo firm z sektora jest w trendzie wzrostowym. Zmniejsza to ryzyko niepowodzenia IPO.

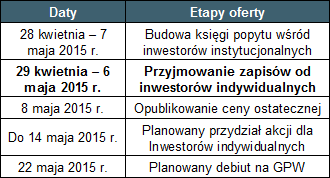

Harmonogram oferty i przydatne odnośniki

Tabela 2. Harmonogram oferty Etos S.A.

AKTUALIZACJA: Odwołanie oferty

6 maja 2015 r. akcjonariusz sprzedający poinformował, że zawiesza przeprowadzenie oferty publicznej spółki Etos S.A. Oficjalnym powodem zawieszenia jest niepewność co do rozwoju sytuacji na rynku odzieżowym ze względu na działania konkurencji, co może mieć istotny wpływ na wyniki finansowe. Nie wskazano nowego terminu oferty.

Link do komunikatu: http://www.etos.pl/oferta-publiczna/biezace-informacje/informacja-prasowa-zawieszenie-oferty-publicznej-akcji-spolki-etos-sa-