Analiza IPO: Czy warto kupić akcje VIGO System S.A.?

W listopadzie inwestorzy będą mieli okazję uczestniczyć w interesującym debiucie. Będą oferowane akcje polskiej spółki VIGO System S.A., z siedzibą w Ożarowie Mazowieckim. W tym artykule postaramy się wypunktować najważniejsze fakty na temat spółki i zastanowić się nad tym czy warto wziąć udział w tym IPO. Postaramy się również przedstawić dla jakiego typu inwestora jest to oferta.

W celu uzyskania odpowiedzi na te kluczowe pytania, przeanalizowaliśmy prospekt emisyjny oraz dane finansowe z ostatnich lat. Spotkaliśmy się z zarządem, a także zwiedziliśmy laboratoria firmy. Sprawdziliśmy też jaki jest cel emisji akcji oraz jakie ryzyka i szanse powinni uwzględnić inwestorzy. Zapraszamy do lektury.

REKLAMA

Czym się zajmuje VIGO System S.A.?

VIGO System jest jedną z najbardziej innowacyjnych Polskich firm, co potwierdzają liczne wyróżnienia krajowe i zagraniczne. Spółka produkuje niechłodzone detektory podczerwieni, kamery termowizyjne i systemy pomiarowe. Co ciekawe, produkcja opiera się głównie na własnych, nowatorskich rozwiązaniach spółki. VIGO kładzie duży nacisk na działalność badawczo-rozwojową i dzięki temu już od 27 lat jest światowym liderem w wytwarzaniu szerokiej gamy specjalistycznych detektorów podczerwieni. Swoje produkty eksportuje do większości znaczących krajów, na wszystkie kontynenty, a także na inne planety (detektory są używane w misji łazika Curiosity na Marsie).

Co jest oferowane i jakie są cele wejścia na GPW?

Prezes VIGO System S.A. Mirosław Grudzień, prezentujący produkowane przez spółkę

Prezes VIGO System S.A. Mirosław Grudzień, prezentujący produkowane przez spółkędetektory podczerwieni

W ofercie publicznej będą sprzedawane akcje nowej emisji, z których kapitał zostanie przeznaczony na sfinansowanie rozbudowy laboratorium wraz z Wojskową Akademią Techniczną (4 mln zł), a pozostałe 2 mln zł mają być przeznaczone na prace badawcze.

Jednak aż 35 tys akcji nowej emisji nie są jedynymi, które są oferowane. Oprócz nich, dotychczasowi właściciele chcą sprzedać częściowo swoje udziały i pozyskać w ten sposób około 58 mln zł, ale co ważne, z wyraźnym zastrzeżeniem, że w pierwszej kolejności będą oferowane nowe akcje, a nie akcje właścicieli.

Wielu inwestorów na pewno zastanawia się, dlaczego oferują także własne akcje. Postanowiliśmy się o to zapytać samych zainteresowanych i w tym celu udaliśmy się do Ożarowa Mazowieckiego, do siedziby spółki. Dowiedzieliśmy się, że obecni, główni akcjonariusze chcą ograniczyć w niej swój udział, po 27 latach rozwijania spółki całkowicie od podstaw, zaczynając jeszcze w poprzednim ustroju. Jest to zrozumiały krok po niemal 40 latach zajmowania się tematyką detekcji od strony naukowej. Zapytaliśmy się prezesa, czy obecni akcjonariusze dalej będą kierować spółką. Sam prezes nie ukrywa, że ze względów zdrowotnych i jego wieku chce przejść do rady nadzorczej, ale dalej ma zamiar mieć wpływ na działalność spółki. Akcje sprzedaje też fundusz inwestycyjny, który zaangażował się w spółkę na wcześniejszym etapie rozwoju. Co ciekawe, sprzedaje tylko 29,25% swoich akcji. W rękach obecnych akcjonariuszy pozostanie wciąż 60% akcji więc spółka będzie dalej pod kontrolą założycieli. Kadencje obecnego zarządu i rady nadzorczej są rozpisane do 2017 roku.

Dotychczasowi akcjonariusze mają umowę o niezbywaniu pozostałych akcji po debiucie (lock-up) na rok, lecz będą mogli od niej odstąpić gdy oferujący, czyli DI Investors S.A. uzna, że ich sprzedaż nie spowoduje negatywnych skutków dla interesów inwestorów mniejszościowych.

Drugim celem IPO jest pozyskanie 6 mln na wspomniane wyżej inwestycje. Zastanawiające jest to, że przy 6 mln zł rocznych zysków netto, posiadanej gotówce w firmie rzędu 7 mln zł i bardo dobrej zdolności kredytowej spółka mogłaby te środki zgromadzić w inny sposób. O to również zapytaliśmy się prezesa zarządu. Podkreślił on, że owszem, spółka mogłaby sama poradzić sobie z tą inwestycją, ale pieniądze na kontach spółki są potrzebne jako bufor na ewentualne badania bo posiadanie takiego zabezpieczenia w ich branży jest bardzo istotne.

By mieć pełny obraz oferty, należy zauważyć, że, w porównaniu z innymi tegorocznymi IPO, te jest zorganizowane w bardo przystępnej formie dla inwestorów indywidualnych. Najpierw nastąpi budowa księgi popytu i ustalenie ceny ostatecznej i ilości akcji, a dopiero potem inwestorzy indywidualni będą się zapisywać na akcje. W ten sposób nie będzie mrożony kapitał, tak jak to się dzieje przy zapisach po cenie maksymalnej. W przyjętym modelu od razu będzie wiadomo, ile faktycznie zapłaci się za jedną akcję. Oczywiście, zawsze pozostaje problem redukcji zapisów, ale tego nie da się uniknąć. Należy też zauważyć, że intencją zarządu jest przydział inwestorom indywidualnym aż 25% wszystkich akcji. To najwięcej spośród tegorocznych IPO.

Polityka dywidend

Zarząd spółki zamierza w najbliższych latach (2014-2017) rekomendować Walnemu Zgromadzeniu przeznaczanie co najmniej 50% zysku netto Spółki na wypłatę dywidendy.

Sprawdziliśmy jak w zeszłych latach były wypłacane dywidendy, a były, gdyż spółka regularnie generuje zyski:

- Za rok 2011 została wypłacona dywidenda w wysokości 51% z 6,6 mln zł zysku.

- Za rok 2012 została wypłacona dywidenda w wysokości 49,6% z 7,4 mln zł zysku.

- Za rok 2013 została wypłacona dywidenda w wysokości 99,91% z 6,9 mln zł zysku.

Można zatem powiedzieć, że polityka wypłacania dywidend jest konsekwentnie stosowana od co najmniej kilku lat.

Ryzyka

Analizując prospekt emisyjny zawsze warto zapoznać się z działem "Ryzyka". Zazwyczaj można tam znaleźć ciekawe informacje. Tym razem wartym odnotowania ryzykiem jest to, że spółka kładzie bardzo duży nacisk na prace badawczo-rozwojowe i przez to zawsze istnieje ryzyko, że niemałe środki zainwestowane w badania mogą nigdy nie zostać odzyskane. Przy okazji emitent zaznacza także: "Emitent nie jest uzależniony w żadnym wypadku od jakikolwiek patentów, licencji, umów przemysłowych, handlowych lub finansowych jak i również od nowych procesów produkcyjnych."

W dziale "Ryzyko" możemy także znaleźć informacje, jakie jest potencjalne ryzyko, związane z konkurencją. Tutaj również warto posłużyć się cytatem z prospektu emisyjnego:

"Wysokie bariery technologiczne oraz duża kapitałochłonność wykorzystywanych technologii sprawiają, że rynek detektorów promieniowania jest rynkiem silnie skoncentrowanym. Na rynku tym można wyróżnić zaledwie kilka podmiotów, stanowiących bezpośrednią konkurencję dla Emitenta."

Tak więc jeśli chodzi przynajmniej o prawdopodobieństwo pojawienia się nowej konkurencji, to możemy uznać, że jest ono małe.

Kolejnym ryzykiem jest odejście kluczowych klientów. W prospekcie czytamy: "Emitent posiada dużą grupę stałych i zadowolonych klientów", lecz w innym punkcie dodaje, że 10 najważniejszych odbiorców generuje 3/4 przychodów. Dodatkowo warto zwrócić uwagę że ponad 80% przychodów spółki pochodzi z rynków zagranicznych, a sprzedaż poza Polską jest kierowana poprzez siedmiu dystrybutorów, których odejście także utrudniłoby sprzedaż.

Szanse

Zarząd, co nie powinno w sumie dziwić, widzi przyszłość bardzo pozytywnie. Zwraca uwagę, że szykują się duże kontrakty, związane z modernizacją polskiego wojska i spółka będzie uczestniczyła w kontraktach na budowę kamer termowizyjnych, kamer dalekiego zasięgu i urządzeń celowniczych. Duże nadzieje pokłada też w zwiększenie ilości zamówień od swoich dotychczasowych klientów z branży kolejowej z Europy i USA, w związku z planowaną rozbudową sieci kolei wysokich prędkości, w szczególności na kontynencie amerykańskim.

Rada nadzorcza, zarząd i pracownicy

W zarządzie zasiada dwóch głównych akcjonariuszy oraz syn jednego z niech. Wszyscy mają doświadczenie w pracach badawczych oraz tytuł doktora inżyniera nauk technicznych.

W radzie nadzorczej zasiada 5 osób, w tym jeden z głównych akcjonariuszy. Przewodniczący posiada 5 letnie doświadczenie w zasiadaniu w radach nadzorczych kilku spółek. Emitent w prospekcie zaznacza, że "nie występują potencjalne konflikty interesów u osób będących członkami Zarządu i Rady Nadzorczej oraz osób zajmujących stanowiska kierownicze wyższego szczebla pomiędzy obowiązkami tych osób względem Emitenta, a ich prywatnymi interesami lub innymi obowiązkami."

W firmie obecnie jest zatrudnionych 68 osób, w tym 2 profesorów, 7 doktorów i 31 inżynierów. Prezes zarządu podkreśla, że są to specjaliści w wąskich dziedzinach i od wielu lat związani z firmą. Dodał także że w VIGO System S.A. fluktuacja pracowników jest bardzo mała.

Liczby, liczby, liczby – czyli jak spółka radzi sobie na rynku

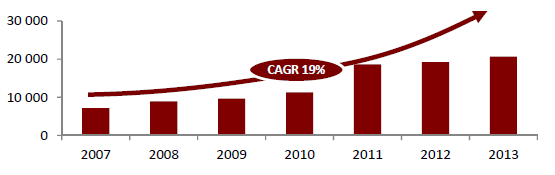

Przejdźmy teraz do tego, co najbardziej interesuje inwestorów, czyli wyników spółki. VIGO System S.A. wykazuje od lat rosnące przychody (Rysunek 1):

Rysunek 1. Przychody Emitenta w latach 2007-2013 (w tys. zł). Źródło: prospekt emisyjny emitenta.

Jednak emitent nie podaje do publicznej wiadomości prognoz wyników ani wyników szacunkowych na najbliższe lata.

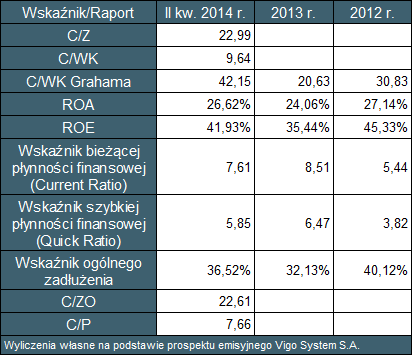

Na podstawie danych z prospektu policzyliśmy podstawowe wskaźniki fundamentalne (Tabela 1):

Tabela 1. Wskaźniki VIGO System S.A. Obliczenia własne na podstawie prospektu emisyjnego emitenta.

Warto zwrócić uwagę, że wartości wskaźników są bardzo podobne na przestrzeni ostatnich lat, a to dobrze świadczy o stabilności biznesu. Wskaźniki rentowności robią wrażenie. ROA utrzymujące się w okolicach 25% jest znacznie wyższe od średniej spółek z GPW z branży "przemysł elektromaszynowy", która obecnie wynosi 4,85%. Wartość tego wskaźnika jest też wyższa od rentowności podobnych spółek, zajmujących się produkcją przyrządów pomiarowych takich jak Sonel S.A. (#SON) (ROA = 10,62%), czy Aplisens S.A. (#APN) (ROA = 10,21%). Zadłużenie w stosunku do aktywów wynosi obecnie 36,52% i jest porównywalne do średniej w branży (44,66%). Spółka wykazuje nadpłynność finansową (bardzo wysokie wartości wskaźników Current Ratio i Quick Ratio) i w ostatnich latach kończyła rok ze środkami pieniężnymi rzędu 10 mln zł. Być może jest to spowodowane charakterem badawczo-rozwojowym działalności, który wymaga dostępu do gotówki.

Czy cena akcji jest odpowiednia?

Właśnie trwa budowa księgi popytu i dopiero po jej zakończeniu będziemy znali ostateczną cenę oraz ilość oferowanych akcji . Ostateczna informacja na ten temat zostanie podana 31 października. Następnie od 3 do 7 listopada będą trwały zapisy w transzy inwestorów indywidualnych. Czyli my, inwestorzy indywidualni, mamy dość komfortową sytuację, ponieważ możemy składać zapisy, znając już ostateczną cenę.

Dziś znana jest tylko cena maksymalna, która zwykle po budowie księgi popytu jest obniżana. Wynosi ona 220 zł za akcję. Wyliczając na jej podstawie wskaźniki C/WK i C/Z, otrzymujemy liczby: C/WK = 9,64 i C/Z = 22,99.

W porównaniu ze średnią spółek notowanych na GPW w branży przemysłu elektromaszynowego wydają się one bardzo wysokie (średnie C/WK = 1,17; C/Z = 10,15). Należy jednak zauważyć, że spółka zajmuje się sprzedażą produktów innowacyjnych, tworzonych na zlecenie pod konkretne inwestycje (custom design), a nie produkcją hurtową i nie można jej porównywać bezpośrednio do całego sektora. Niemniej jednak warto mieć na uwadze ten punkt odniesienia.

Porównajmy ją więc najpierw do bezpośredniego konkurenta. W prospekcie emitent wskazuje na Hamamatsu Photonics z Japonii, która notowana jest na giełdzie w Tokio. Obecnie, wartość wskaźnika C/Z dla tej spółki wynosi 33,0. Jest to jednak spółka 200 razy większa od VIGO System S.A.

Na rynku polskim zbliżony profil działalności ze spółek publicznych ma wspomniana już spółka Sonel S.A., która jest trzykrotnie większa, a jej wskaźnik C/Z wynosi obecnie 14,67 (dane z Sindicator.net). Jej zadłużenie jest bardzo małe i wynosi 6,97%. Obie spółki mają jednak porównywalne wskaźniki płynności i stosunek przychodów do aktywów. Trochę podobny profil ma też Aplisens S.A ze wskaźnikiem C/Z = 12,54 (dane z Sindicator.net). Niestety, ze względu na specyfikę produktów i sposób działania (custom design) VIGO System S.A. nie można powiedzieć, że są to bezpośredni konkurenci i mimo, że mają niższe wskaźniki nie możemy w prosty sposób ich porównać.

Podsumowanie, czyli dla jakiego inwestora jest to IPO

Z punktu widzenia prowadzonej działalności, wchodzi na giełdę bardzo ciekawa spółka, zajmująca się projektowaniem i produkcją specjalistycznych detektorów podczerwieni i kamer termowizyjnych. Jej produkty stosowane są głównie na rynku kolejowym (wykrywanie potencjalnych źródeł pożarów, czy innych uszkodzeń, w jadących pociągach wysokich prędkości), na rynku powiązanym z wojskiem (obserwacja otoczenia w nocy, naprowadzanie pocisków, wykrywanie jednostek wroga, wykrywanie namierzania za pomocą celowników laserowych itp.) oraz na rynku medycznym (odbiorcy detektorów VIGO System S.A. prowadzą badania na urządzeniami do wykrywania raka poprzez analizę oddechu pacjenta, czy wykrywanie próchnicy we wczesnym stadium). Ponadto produkty spółki są używane w wielu innych zastosowaniach takich jak osprzęt dronów wojskowych i cywilnych samolotów bezzałogowych używanych do kontroli sieci elektrycznych, kontroli upraw itp. Klientami są największe firmy z całego świata i pośrednio kilka armii. Jest duża szansa, że detektory VIGO System S.A. będą działały w najbliższych europejskich i amerykańskich misjach na Marsa oraz na księżyc Jowisza - Europa.

Celem emisji jest zredukowanie udziału w spółce przez dotychczasowych akcjonariuszy, w tym fundusz i pozyskanie nowych środków na inwestycje w rozwój laboratorium.

Spółka ma bardzo dobre wskaźniki rentowności oraz jest stabilna finansowo. Wypłaca i zamierza wypłacać dywidendy rzędu 50% zysków netto. Dodatkowo, zarząd zapowiada znaczne zwiększenie sprzedaży ze względu na kontrakty z wojskiem i firmami kolejowymi. Jest to więc niewątpliwie ciekawa propozycja dla inwestorów długoterminowych, oczekujących dywidend i dodatkowo szansy na wzrost wartości firmy w perspektywie kilku lat. Kluczowa jednak okaże się w wypadku tego IPO ostateczna cena, bo to ona zadecyduje o tym, czy ta inwestycja będzie opłacalna również dla nowych posiadaczy akcji VIGO System S.A.

| Do 17.10.2014 r. | Podanie do publicznej wiadomości maksymalnej ceny |

| Od 20.10.2014 do 30.10.2014 r. | Proces budowy księgi popytu |

| Do 31.10.2014 r. | Podanie do publicznej wiadomości ceny ostatecznej oraz ostatecznej liczby Akcji Oferowanych w poszczególnych transzach |

| Od 3.11.2014 r do 7.11.2014 r. | Przyjmowanie zapisów i wpłat w Transzy Inwestorów Indywidualnych |

| Od 3.11.2014 r. do 7.11.2014 r. | Przyjmowanie zapisów i wpłat w Transzy Inwestorów Instytucjonalnych |

| Do 12.11.2014 r. | Planowany Przydział Akcji w Transzy Inwestorów Indywidualnych za pośrednictwem GPW |

| Do 12.11.2014 r. |

Przydział Akcji w Transzy Inwestorów Instytucjonalnych |

Tabela 2. Harmonogram oferty VIGO System. Źródło: prospekt emisyjny emitenta.

Aktualizacja z dnia 31 października 2014 r.: Podana cena emisyjna.

31 października 2014 r. VIGO System S.A. ogłosiła cenę ostateczną w wysokości 180 zł. Wartości wskaźników wartości rynkowej są więc następujące:

- C/Z = 18,81.

- C/WK = 7,89.

- C/ZO = 18,50.

- C/P = 6,26.

Spółka ma więc wyższą wartość wskaźnika C/Z niż spółka Sonel S.A. (C/Z = 14,65). Należy jednak zauważyć, że Sonel S.A. jest spółką niemal trzy razy większą, a jej marża operacyjna i rentowność jest znacząco mniejsza od VIGO.

Zobacz także: Notowania, wykres, dywidendy, akcjonariat i dane finansowe VIGO System