Kult dywidend, który panuje na rynku może być szkodliwy – ostrzega amerykański inwestor

Obecnie na rynku akcji panuje „kult dywidend”. Szkodzi on zarówno inwestorom, jak i samym spółkom. Rozwinął się on jako efekt super-luźnej polityki pieniężnej banków centralnych – zwraca uwagę amerykański inwestor i bloger Vitaliy Katsenelson.

Inwestorzy nie są w pełni racjonalnymi istotami. Im też zdarza się kierować emocjami. Obecnie miłują, a nawet czczą spółki dywidendowe, regularnie dzielące się zyskami. To bardzo niebezpieczne zjawisko – przekonuje znany amerykański inwestor i bloger w artykule „Beware of the Dividend Cult” opublikowanym niedawno na łamach portalu Advisor Perspectives.

REKLAMA

Vitaliy Katsenelson jest głównym zarządzającym w firmie Investment Management Associates z Denver w stanie Colorado (USA), autorem książki “Active Value Investing” (Wiley), prowadzi bloga Contrarian Edge.

Skąd się wziął „kult dywidend”

Vitaliy Katsenelson przyznaje, że uwielbia – jak każdy inwestor - spółki płacące sowite dywidendy. Bo dają one wymierne efekty: w ciągu ostatnich 100 lat połowa zysków pochodzących z giełdy brała się właśnie z tego, że spółki dzieliły się zyskami z akcjonariuszami. Poza tym, dywidenda jest namacalnym dowodem na to, że firma zarabia, dobrze prosperuje, prowadzi sensowny biznes. To tylko utwierdza inwestorów w przekonaniu, że powinni trzymać jej akcje.

Problem jednak w tym – zwraca uwagę Katsenelson – że w trakcie ostatniej dekady polityka ultraniskich stóp doprowadziła do wykształcenia się czegoś na kształt „kultu dywidend”.

- Doszło do tego, że jeśli rdzeniem twojego portfela nie są spółki dywidendowe, postrzegany jesteś jak jakiś dziwak, heretyk. Większość inwestorów, uważających się za poważnych i rozważnych graczy, ma portfele napakowane spółkami dywidendowymi. Można powiedzieć, że wyznają oni w ten sposób „kult dywidend” – wskazuje Katsenelson.

Według niego, wiele takich osób wcześniej inwestowało bardzo ostrożnie, głównie w obligacje. Napotkało jednak problem, bo obligacje skarbowe w ostatnich latach dawały mało zarobić. Obligacje wypłacające solidne kupony stały się rzadkością.

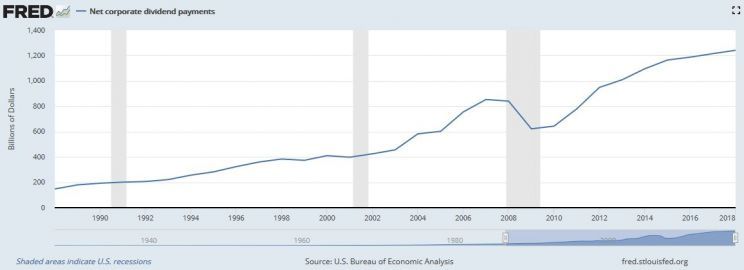

Wartość wypłaconych dywidend w USA (w mld USD rocznie)

Zobacz także: 17 dywidendowych spółek z szansą na nawet o kilkanaście procent wyższą dywidendę w 2019 r.

Do czego może prowadzić „kult dywidend”

Problem w tym, że – zdaniem amerykańskiego inwestora i blogera – „kult dywidend” prowadzi do pewnych wynaturzeń i wypaczeń rynkowych. Oto one:

1. Wynaturzenia w polityce dywidendowej. Duży popyt na akcje spółek dywidendowych zachęca prezesów tychże spółek do dzielenia się zyskami z akcjonariuszami. To prowadzi do pojawiania się chorych z natury sytuacji, w których spółka bierze kredyt po to, by wypłacić dywidendę zaliczkową. Mało tego, niektóre spółki dywidendowe zwiększają wypłaty i biorą kredyty na dywidendę, mimo że... nie zarabiają! Takim przypadkiem jest koncern naftowy ExxonMobil. Zarząd tej spółki robi wszystko, by nie wypadła ona z ekskluzywnego grona spółek płacących dywidendę nieprzerwanie od 25 lat. To dowodzi, jak wskazuje Katsenelson, że wiele spółek dywidendowych zaczęło stawiać się w roli obligacji wypłacających kupony. A wszystko przez obowiązujący od wielu lat trend super-luźnej polityki pieniężnej banków centralnych.

2. Zaburzenie w postrzeganiu spółek dywidendowych przez inwestorów. Jak podkreśla Katsenelson, spółki dywidendowe to jednak nie są obligacje, wbrew temu że je udają i że są tak postrzegane przez inwestorów. Ekspert Investment Management Associates zauważa, że obligacje są swego rodzaju kontraktem pomiędzy emitentem a inwestorem. Tymczasem spółki dywidendowe nie zawierają żadnego kontraktu z inwestorami i mogą złamać obietnice dotyczące wypłat dywidend. Poza tym, w cenie akcji spółek dywidendowych są zawarte zazwyczaj oczekiwania co do przyszłych dywidend. Co dzieje się z kursem, jeśli te oczekiwania nie zostaną spełnione – można się łatwo domyśleć...

Nieciekawe rzeczy zaczną się dziać z kursami spółek dywidendowych również w okresie dalszego wzrostu stóp procentowych – zauważa Katsenelson. Twierdzi, że nie zdziwiłby się, gdyby wycena spółek dywidendowych wróciła do poziomu sprzed 10 lat w sytuacji dalszego zacieśniania polityki pieniężnej przez FED.

Jak nie dać się opętać „kultowi dywidend”

Co powinni robić inwestorzy, by nie dać się opętać „kultowi dywidend”? Według Katsenelsona, muszą przestać postrzegać dywidendy jako „błyszczące” obiekty pożądania. Muszą zacząć skupiać się na wartości fundamentalnej spółek, a dywidendy traktować jako przyjemny bonus.

Katsenelson przypomina, że dywidenda to wyraz decyzji zarządu co zrobić z wolnym kapitałem, którym dysponuje spółka. Jeśli spółka decyduje się wypłacić ten kapitał akcjonariuszom, to oznacza, że nie ma pomysłu na rozwój.

- Owszem, wypłacenie dywidendy oznacza, że spółka nie zmarnuje tego kapitału. Problem w tym, że jeśli spółka rok w rok wypłaca zyski, to oznacza, że nie ma wizji rozwoju. To podkopuje jej wartość fundamentalną. Uwierzcie mi, ważniejsze od stopy dywidendy jest jakość zarządu i jego wizja rozwoju przedsiębiorstwa – podsumowuje Katsenelson.

Źródło wykresu: FRED