Zaskakujące wyniki badań – małe spółki są w długim terminie gorszą inwestycją niż duże

Dawid nie zawsze wygrywa z Goliatem. Małe spółki w długim terminie, na przestrzeni wielu dekad, okazują się być niezbyt dobrą inwestycją na tle spółek dużych. Tak wynika z analizy firmy FactorResearch przygotowanej dla CFA Institute.

Znacie opowieść o Dawidzie i Goliacie? Mały wojownik stawił czoła olbrzymowi i mimo, że był skazywany na porażkę, to odniósł zwycięstwo dzięki sprytowi. Ta historia jak ulał pasuje do scenariuszy rozwoju biznesów w sektorze nowych technologii z ostatnich lat. Amazon pokonał m.in. sieć księgarni Barnes&Noble, serwis Alibaba wykosił eBaya z Chin, Netflix pogrzebał sieć wypożyczalni wideo Blockbuster i tak dalej.

REKLAMA

Małe spółki nie zachwycają w USA...

Małe spółki potrafią więc dać zarobić, jeśli tylko odniosą sukces i staną się dużymi. Problem w tym, że wcześniej ich akcje cechuje wysoka zmienność. Np. na rynku amerykańskim w latach 1926-2018 średnia roczna zmiana wyceny wynosiła 15,3% dla 10% najmniejszych spółek, podczas gdy dla 10% największych było to 14,1%. Tak wynika z danych Kenneth R. French Data Library.

Kupując małe spółki inwestorzy liczą na wysokie zyski, ale mają też świadomość podwyższonego ryzyka. Tymczasem, jak wskazuje Nicolas Rabener, autor blogów CFA Institute z firmy FactorResearch, stawianie na mikrusów na giełdzie w ostatnich 90 latach wcale nie wychodziło inwestorom na zdrowie.

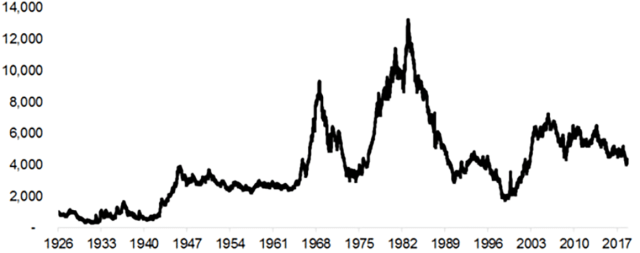

Okazuje się, że długoterminowy indeks małych spółek amerykańskich prezentuje się dość płasko, począwszy od 1926 roku. Oczywiście, były okresy dynamicznych wzrostów, ale zostały one „zjedzone” w innych okresach. Poza tym ten indeks o którym mowa, opracowany na podstawie danych Kenneth R. French Data Library (poniżej) nie uwzględnia kosztów transakcyjnych, więc stopy zwrotu wyglądałyby jeszcze gorzej.

1. Długoterminowy indeks małych spółek amerykańskich

Zobacz także: 10 spółek z wysoką dywidendą powyżej 8%. W tym 6 powyżej 10%

…ani w Japonii, nieco lepiej jest na Starym Kontynencie

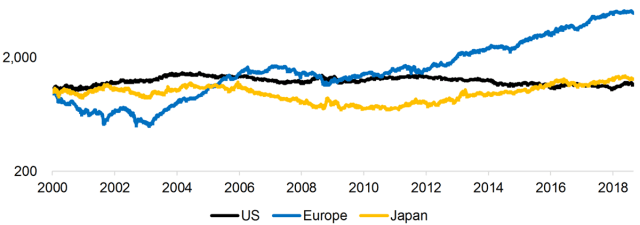

Nicolas Rabener i ekipa FactorResearch pomyśleli, że może zerkanie wyłącznie na wycenę (kapitalizację) nie jest dobrym pomysłem. Policzyli więc kilka alternatywnych wskaźników, obejmujących okres od 2000 roku. Na przykład wzięli pod uwagę nie tylko kapitalizację, ale także płynność (obroty) i okazało się, że ponownie małe spółki nie zachwycają. Tak samo było, gdy policzyli wskaźniki z czynnikiem zadłużenia. Podczas badań okazało się także, że inwestorzy na przestrzeni dekad chętnie widzieli w swoich portfelach szybko rosnące małe spółki, które nie miały zbyt dużo aktywów.

Generalnie jednak premia za ryzyko w przypadku inwestowania w małe amerykańskie spółki okazała się niewielka, historycznie rzecz biorąc. Co ciekawe, firma Factor Research przebadała również rynek europejski i japoński. Efekt? Taki sam. Stopy zwrotu i premia za ryzyko w przypadku inwestowania w małe spółki nie jest zachwycająca. Przy czym najlepsze efekty przy inwestowaniu w mikrusów osiągnęli inwestorzy wybierając spółki europejskie.

2. Skumulowane wskaźniki dla małych spółek z różnych regionów

Jeśli spojrzymy na polski rynek, to zobaczymy, że od początku jego istnienia sWIG80 znacząco pokonuje WIG20. Problem w tym, że ostatnia dekada przyniosła dużą zmianę: małe spółki nie performują już znacznie lepiej od dużych (najbardziej płynnych). Wniosek?

3. Notowania sWIG80 na tle WIG20 od 1994 roku

Jeżeli jednak spojrzymy na statystykę stóp zwrotu, bez uwzględniania dywidend, od szczytu na indeksie sWIG80 z 2007 roku to porównanie nie jest już tak oczywiste. W takiej perspektywie indeks WIG20 wypada lepiej, a jeżeli uwzględnimy wypłacone zyski w postaci dywidend to znacznie lepiej.

4. Notowania sWIG80 na tle WIG20 – ostatnie 10 lat

Źródła wykresów: 1-2. FactorResearch, 3-4. AmiBroker