Co się naprawdę liczy w inwestowaniu – porady Howarda Marksa

Inwestor musi chcieć posiadać akcje, a nie nimi handlować, bo liczy się wynik za 10 lat, a nie za pół roku – przekonuje Howard Marks.

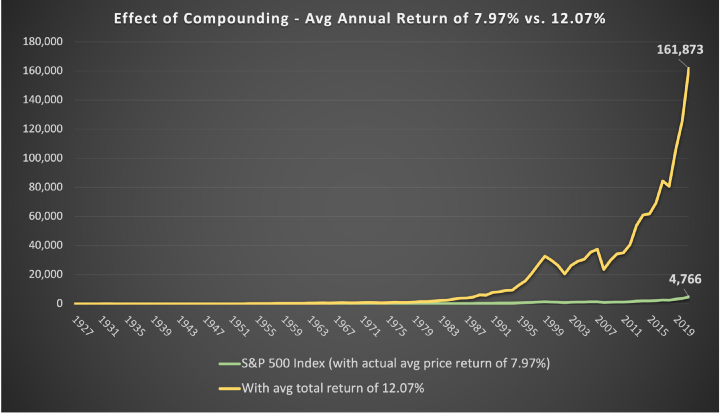

Inwestorzy powinni stawiać sobie za cel uczestniczenie we wzroście gospodarek i spółek w ujęciu sekularnym oraz czerpanie korzyści z cudownego efektu procentu składanego – przekonuje słynny inwestor Howard Marks w najnowszym liście do klientów Oaktree Capital.

REKLAMA

Marks postanowił zebrać swoje najważniejsze przemyślenia z ostatniego roku i dokonać streszczenia. Chcąc przekazać esencję tego, co najważniejsze w inwestowaniu, doszedł do wniosku, że najpierw wyliczy rzeczy, które nie są ważne.

Nie handluj i nie bój się zmienności

Poniżej kwestie, które tak naprawdę nie są (nie powinny być) ważne dla skutecznego inwestora:

Wydarzenia mające krótkoterminowy wpływ na rynek. „Większość inwestorów nie ma szklanej kuli, nie umie w prawidłowy sposób odpowiedzieć na pytanie np. jak wysoka będzie za rok inflacja. Nie powinni w takim razie podejmować decyzji inwestycyjnych w oparciu o prognozy, czy też o dane makroekonomiczne. […] Pamiętajmy, że tak naprawdę nie wiadomo, co jest uwzględnione w cenach akcji, a co nie. Oczywiście, wydarzenia rynkowe determinują w jakimś stopniu zachowanie kursów akcji, ale w dużej mierze zależą także od oczekiwań. Jednak reakcje kursu na publikacje jakichś danych nie powinny mieć znaczenia dla poważnego inwestora w wartość. Taki inwestor powinien zrobić wszystko, by zmienność nie wpływała na jego psychikę, czyli na decyzje o zakupie czy sprzedaży akcji” – stwierdza Marks.

Mentalność tradera. Inwestor powinien wystrzegać się mentalności tradera, przekonuje Marks. Podkreśla, że powinien myśleć on jak właściciel firmy, czyli bardzo długoterminowo. Inwestor powinien kupować akcje, mając świadomość, że nabywa udziały w biznesie, a nie aktywo, którym chce handlować. Nikt nie sprzedaje udziałów w biznesie, gdy zarobi 30%, tymczasem wielu inwestorów sprzedaje akcje, gdy zarobi na nich 30%, a to gruby błąd i niewłaściwe podejście – mówi Marks. Inwestor musi chcieć posiadać, a nie handlować. Przywołuje badania DALBAR Institute, które pokazują, że średni okres trzymania akcji w portfelu to 6 miesięcy, co dowodzi, że generalnie inwestorzy spekulują, a nie inwestują.

Wyniki inwestycyjne w okresie poniżej roku. Wynik inwestycyjny w okresie poniżej 1 roku to nie jest wyznacznik tego jakim się jest inwestorem, ani jak udana jest inwestycja – uważa Marks. „W krótkim okresie czasu wynik może być silnie uzależniony od zdarzeń losowych. W związku z tym, zwrot z jednego kwartału czy roku jest bardzo słabym wskaźnikiem zdolności inwestora, jeśli w ogóle. Rozstrzyganie, czy posiada on szczególne umiejętności - lub czy alokacja aktywów jest odpowiednia w długim okresie - na podstawie jednego kwartału lub roku, jest jak formułowanie opinii o graczu w baseball na podstawie jednego uderzenia, lub o koniu wyścigowym na podstawie jednego wyścigu” – przekonuje założyciel Oaktree Capital.

Zmienność. Jest ona tylko tymczasowym zjawiskiem, większość inwestorów nie powinna przywiązywać do niej tak dużej wagi – przekonuje Marks. „Warren Buffett zawsze najlepiej to ujmuje, powiedział że woli 15% zysku przy wysokiej zmienności, niż gładki 12% zwrot. Inwestorzy, którzy woleliby mieć odwrotną sytuację, powinni zadać sobie pytanie, czy ich awersja do zmienności jest racjonalna, czy też emocjonalna. Oczywiście, zarządzający funduszami mogą chcieć unikać zmienności, by nie tracić klientów, ale inwestorzy indywidualni powinni się z nią oswoić. Ludzie przypisują zmienności o wiele większe znaczenie, niż powinni” – stwierdza założyciel Oaktree Capital.

Nadaktywność. „Zazwyczaj rodzice mówią do dzieci: nie siedź tak, zrób coś. Tymczasem inwestor powinien mówić do siebie odwrotnie: nie rób wiele, po prostu siedź. […] Cierpliwość jest wielką cnotą w inwestowaniu, a w dodatku od transakcji trzeba płacić prowizje” – przekonuje Marks.

Zobacz także: Bill Ackman rekomenduje akcje do portfela na 2023 rok

Trzymajcie ręce z dala od portfeli

Co w takim razie ma znaczenie dla inwestora?

Marks odpowiada: „To, co naprawdę się liczy, to Twoje wyniki w ciągu najbliższych 10 lat (lub więcej). Oraz to, jak wartość na koniec tego okresu ma się do kwoty, którą zainwestowałeś i do Twoich potrzeb. […] Większość inwestorów nie ma umiejętności pozwalających zarabiać na aktywnym inwestowaniu, więc powinna lokować kapitał w funduszach indeksowych. Inwestorzy, którzy jednak chcą aktywnie inwestować w wartość powinni ciężko pracować i analizować spółki. Powinni oni:

- badać spółki oceniając ich potencjał zarobkowy;

- kupować te, które można nabyć po atrakcyjnych cenach w stosunku do ich potencjału;

- trzymać ich akcje tak długo, jak długo perspektywy zysków pozostają nienaruszone;

- dokonywać zmian w portfelu tylko wtedy, gdy pojawi się coś lepszego.

Inwestorzy powinni stawiać sobie za cel uczestniczenie we wzroście gospodarek i spółek w ujęciu sekularnym oraz czerpanie korzyści z cudownego efektu procentu składanego. Pomyśl o 10,5% rocznej średniej stopy zwrotu dla indeksu S&P 500 od 1926 r. i o tym, że dzięki temu 1 USD zmieniłby się do tej pory w ponad 13 000 USD, mimo że w tym okresie było 16 recesji, kilka wojen, pandemia, wiele zawirowań geopolitycznych. […] Poprawianie wyników poprzez przeważanie i niedoważanie, handel krótkoterminowy, market timing i inne aktywne działania nie jest łatwe, bo to oznacza, że jesteś mądrzejszy, niż wielu innych bardzo inteligentnych ludzi. […] Uwielbiam wizję zautomatyzowanej fabryki przyszłości, której załoga składa się z jednego człowieka i jednego psa, i zadaniem psa jest powstrzymać człowieka od dotykania maszyn, a zadaniem człowieka jest karmienie psa. Inwestorzy powinni znaleźć sposób, aby trzymać ręce z dala od swoich portfeli przez większość czasu” – podsumował Marks.

Efekty procentu składanego na przykładzie S&P500 (1927-2019)

Źródło: LDH Group / Medium