Gaśnie gwiazda inwestycyjna Davida Einhorna, który od lat uparcie inwestuje w wartość. Zamierza ratować się inwestując w złoto

Fundusz Davida Einhorna ma słaby rok. Zresztą, ma słabe wyniki już od kilku lat, bo upiera się przy inwestowaniu w spółki typu value.

W kwietniu fundusz inwestycyjny Greenlight Capital zanotował 1,1% straty, podczas gdy S&P500 urósł o 13%. W pierwszych czterech miesiącach tego roku wehikuł Davida Einhorna jest 22% na minusie, podczas gdy główny amerykański indeks zniżkuje o 12%. Einhorn nie radzi sobie w czasach pandemii koronawirusa, podobnie jak m.in. Ray Dalio czy... Warren Buffett.

REKLAMA

Złe czasy spółek typu value to złe czasy dla Davida Einhorna

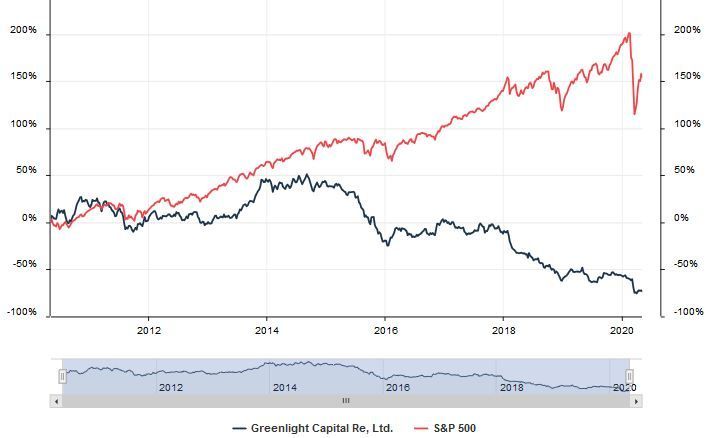

W ten sposób gaśnie powoli gwiazda inwestycyjna Davida Einhorna, który był swego czasu zwany złotym dzieckiem inwestowania w wartość. W ostatnich latach fundusz prowadzony przez Einhorna pokazuje bardzo rozczarowujące wyniki, bo i spółki typu value zachowują się słabo, a nawet żenująco słabo na tle spółek wzrostowych. Średnioroczna stopa zwrotu Greenlight w latach 2005-19 wynosi 3,64%, podczas gdy S&P500 urósł w tym czasie średniorocznie o 8,87%. Widać więc wyraźnie, że inwestor, który zdecydowałby się inwestować w fundusz indeksowy pobiłby aktywny fundusz Einhorna aż o 5 pkt. proc. co roku.

Szczególnie fatalne były dla Einhorna lata 2018 (-30%) oraz 2015 (-20%). W 2019 roku fundusz zarobił 9,3%, ale w tym czasie S&P500 wystrzelił na północ o niemal 31%. Widać więc, że fundusz Einhorna jest za mało agresywny w hossie, a w trakcie gorszych lat na rynku nie potrafi obronić wartości portfela.

1. Wyniki funduszu Greenlight Capital

Nic dziwnego, że inwestorzy wycofują pieniądze z funduszu Einhorna. Na koniec 2019 roku było w nim 2,6 mld USD, podczas gdy kilka lat temu, w szczytowym momencie popularności Einhorna, znajdowało się w nim o 12 mld USD więcej. Być może dlatego, pierwszy raz od 20 lat, fundusz otworzył się na nowe wpłaty.

Zobacz także: Berkshire Hathaway poniosło ogromne straty na inwestycjach w I kwartale, a Warren Buffett nie widzi okazji na giełdzie

Einhorn pozostaje przy inwestowaniu w wartość, dodaje złoto do portfela

Co ciekawe, Einhorn upiera się przy swojej strategii inwestowania w spółki typu value. W najnowszym liście do inwestorów zapewnił, że będzie w nie wciąż inwestował, bo nadchodzi znów era inwestowania w wartość. Podkreślił, że nie pamięta okresu, żeby na giełdzie było tyle tak mocnych fundamentalnie i tak tanich spółek typu value. „Za naszym funduszem trudny okres. Ale jesteśmy na końcu cyklu. Nadchodzą nowe czasy, znakomite dla spółek value” – stwierdził Einhorn. „To spółki typu value zawsze jako pierwsze wychodziły z recesji w górę. Wierzymy, że tym razem też tak będzie. A to oznacza, że nasz portfel przeważony w tego rodzaju spółkach zachowa się bardzo dobrze w nadchodzących latach” – podkreślił Einhorn.

W styczniu Einhorn wyszedł z kilku spółek wzrostowych – nazywał tę część swojego portfela „bubble basket” („koszyczek z bańkami”) – gdyż uważa, że są one już mocno przewartościowane. Zachował w portfelu takie spółki technologiczne, jak Netflix i Tesla. Jednocześnie jednak Einhorn wyszedł też z inwestycji w General Motors, rozpoczętej 5 lat temu. „Ta pozycja okazała się dla nas wielkim rozczarowaniem.

Nowe pozycje w portfelu Einhorna to m.in. Change Healthcare oraz Dialog Semiconductor. Najważniejsze jest jednak chyba to, że inwestor spodziewa się pojawienia inflacji w kolejnych latach, na skutek ultra-luźnej polityki pieniężnej Fed. W związku z tym przekonuje, że świetną inwestycją będzie złoto. „Uważamy, że realne negatywne stopy w USA to będzie wielkie wsparcie dla ceny złota, ale także dla cen domów i mieszkań. Wierzymy, że część naszego portfela oparta na złocie da dobrze zarobić w średnim i długim terminie” – napisał Einhorn.

Greenlight Capital jest notowane na giełdzie. Jak widać na poniższym wykresie, porusza się w odwrotnym kierunku, niż S&P500, czyli na południe. Po części jest to z pewnością wina wyników inwestycyjnych funduszu Einhorna.

2. Notowania Greenlight Capital na tle S&P500

Źródła wykresów: 1. Greenlight Capital, 2. MarketScreener.com