Spółki wypłacające dywidendy będą jeszcze bardziej w cenie po kryzysie wywołanym przez koronawirusa - uważa Goldman Sachs

Europę, a może i USA, czeka „japonifikacja”. W środowisku ultra niskich stóp i marnego wzrostu gospodarczego w cenie będą stabilne spółki płacące dywidendy – uważają analitycy Goldman Sachs.

Analitycy Goldman Sachs nie rozstrzygają w swoim najnowszym raporcie o rynku akcji „Investing in 2020 & Beyond” czy weszliśmy w nowy rynek byka. „Jeśli tak jest, to rynek niedźwiedzia byłby wyjątkowo szybki i krótki, szczególnie w odniesieniu do skali gospodarczej zawieruchy” – napisał zespół pod wodzą Petera Oppenheimera.

REKLAMA

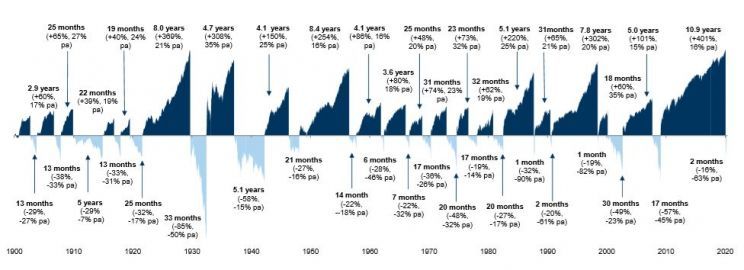

Przypomnieli za to, że rynki niedźwiedzia wywołane wyjątkowymi wydarzeniami trwały średnio 15 miesięcy. W swoim raporcie analitycy wskazali też jakie typy spółek i jakie sektory powinny być w cenie w najbliższych latach.

Historia rynków byka i niedźwiedzia na S&P500

Zobacz także: Insiderzy rzucili się na akcje amerykańskich banków. Na GPW chyba na to za wcześnie

Mocne fundamentalnie spółki wrócą do łask, ale technologiczne też będą w cenie

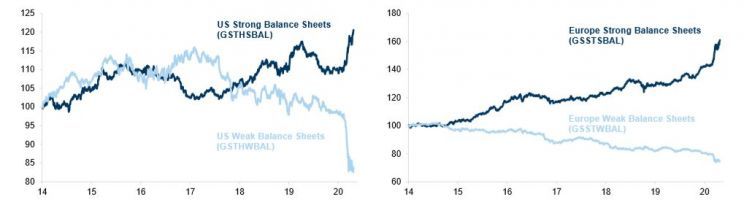

„Podczas kolejnego rynku byka do łask wrócą spółki typu value, głównie z uwagi na ultra niskie stopy procentowe. To nie oznacza, że spółki wzrostowe (growth) pójdą w odstawkę. Ale znów powodzeniem inwestorów będą się cieszyły spółki o bardzo solidnych podstawach fundamentalnych m.in. ze zdywersyfikowanymi łańcuchami dostaw oraz mocnym bilansem, mimo dużego poziomu zadłużenia, którego nie unikną” – stwierdzili analitycy Goldman Sachs.

Zachowanie spółek value vs growth (w tle okresy lepsze dla growth)

Według nich, największe amerykańskie spółki z sektora technologicznego wciąż będą jednak dobrze się zachowywały jako aktywa inwestycyjne. „W Europie będzie trochę inaczej. Najlepiej powinny spisywać się sektory: ochrony zdrowia, dóbr użytkowych oraz technologiczny” – podkreślili.

Eksperci z Goldman Sachs przypomnieli także zapomnianą prawdę, że gdy giełdy wchodzą w nowy rynek byka, to sektory które zostały najbardziej poszkodowane podczas bessy zachowują się w początkowych 3 miesiącach zdecydowanie najlepiej. Potem jednak tracą swoją przewagę. Obecnie, podczas koronakryzysu, najbardziej poszkodowane sektory to m.in. turystyka, rozrywka, linie lotnicze, banki.

Dywidendy będą w cenie w okresie „japonifikacji”

Zdaniem analityków Goldman Sachs, Europę – a może i USA – czeka swoista „japonizacja”. „Po koronakrachu zwiększy się bezrobocie, w górę pójdą także oszczędności. Jeśli dodamy do tego niskie ceny ropy, to w krótkim i średnim terminie będzie panowało więc środowisko dezinflacyjne, sprzyjające utrzymywaniu stóp na ultra niskim poziomie. Taki właśnie los spotkał Japonię po tym, jak pod koniec lat 80-tych pękła bańka na tamtejszych akcjach. Weszła ona w okres wielu mikro kryzysów, które zachęcały ludzi i firmy do oszczędzania, a rząd do powiększania zadłużenia, czyli deficytu. Japonifikacja Europy jest tym bardziej prawdopodobna, że Stary Kontynent zmaga się, tak jak Kraj Kwitnącej Wiśni, z problemem demograficznym” – wskazali.

Według analityków Goldman Sachs, takie środowisko będzie sprzyjało spółkom zdrowym fundamentalnie, a szczególnie spółkom dywidendowym. Bo przecież na bankowych lokatach niewiele da się zarobić, jeśli cokolwiek. Wskazali oni, że już od kilku lat spółki z ultra zdrowym bilansem zachowują się o wiele lepiej, od tych, które mają słaby bilans. Tę różnicę pogłębił znacznie koronakryzys.

Zachowanie kursów spółek ze zdrowym bilansem vs ze słabym bilansem

Na koniec należy podkreślić, że chociaż analitycy Goldman Sachs nie rozstrzygnęli, czy rynki akcji weszły w hossę, to przedstawili 2 scenariusze i opowiedzieli się delikatnie za jednym z nich, tym bardziej pesymistycznym. „Pierwszy scenariusz jest taki, że świat powoli dźwiga się z koronakryzysu, ale inwestorzy są rozczarowani tempem wzrostu, więc rynki akcji wracają w okolice dołka z marca. Drugi jest taki, że akcje wchodzą w trend boczny, gdzie obowiązuje duża zmienność. Uważamy, że pierwszy scenariusz ma nieco większe szanse na realizację, czyli że nowy rynek byka jeszcze się nie zaczął” – stwierdzili.

Źródła wykresów: Goldman Sachs