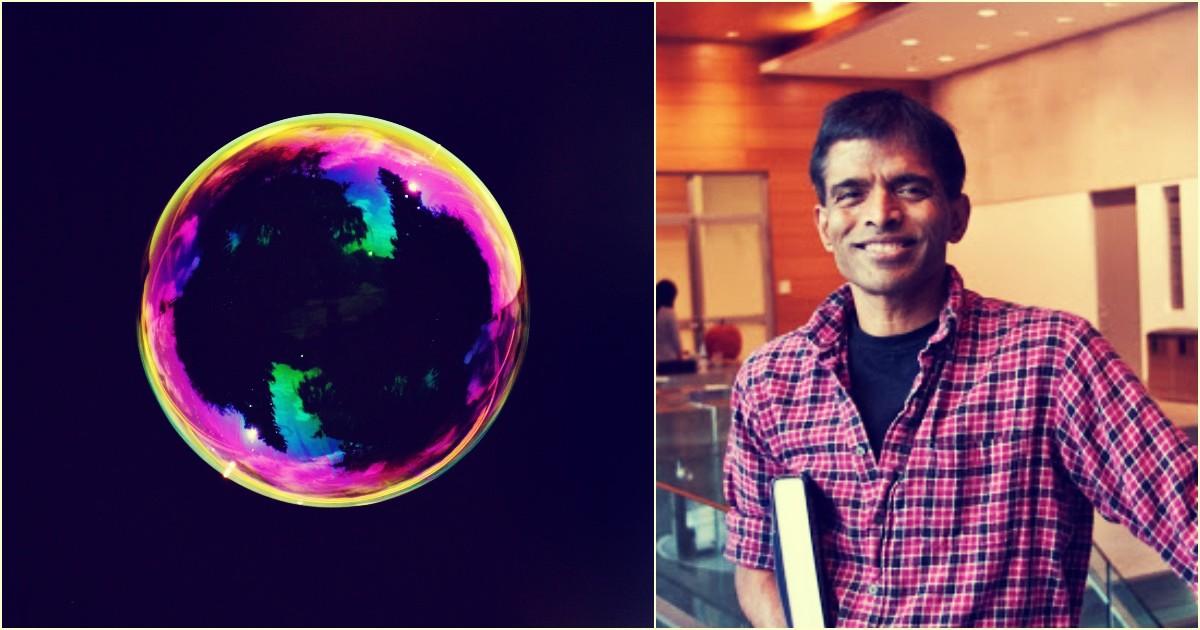

Eksperci wróżący pęknięcie bańki na akcjach są bardzo płytcy w swoich ocenach – uważa guru analizy fundamentalnej Aswath Damodaran

Zapowiadanie pęknięcia bańki spekulacyjnej na akcjach to dowód bardzo płytkiego spojrzenia analitycznego – uważa guru analizy fundamentalnej prof. Aswath Damodaran.

Wielu poważnych analityków, inwestorów, a nawet naukowców uważa, że hossa na giełdach nie potrwa długo. Uważają, że urosła na akcjach bańka, która niedługo pęknie. W gronie tych, którzy mają inne zdanie i spodziewają się raczej kontynuacji dobrej koniunktury na giełdach jest prof. Aswath Damodaran ze Stern School of Business na New York University, autor licznych książek i bloga o inwestowaniu w wartość.

REKLAMA

Wiara w regresję do średniej to zjawisko religijne

Zdaniem Damodarana, wielu znanych ekonomistów myli się co do nadchodzącego końca dobrej koniunktury giełdowej, na czele z byłym szefem FED Alanem Greenspanem. Prof. Damodaran wystąpił niedawno na konferencji CFA Society Chicago dotyczącej zarządzania ryzykiem, na której podzielił się z uczestnikami tą opinią.

Damodaran wskazał, że swoista „parada technologicznych jednorożców” – czyli wysyp technologicznych IPO, z jakim mamy i będziemy wciąż mieli do czynienia w tym roku – przypomina wielu ekspertom szalone lata 2000-01, po których doszło do pęknięcia tzw. bańki internetowej.

- To jest nieuczciwe intelektualnie, żeby wróżyć pęknięcie bańki tylko i wyłącznie na podstawie założenia, że już za chwilę zadziała zjawisko powrotu do średniej – powiedział prof. Damodaran na evencie zorganizowanym przez CFA Society Chicago. – Wiara w powrót do średniej to jest w pewnym sensie zjawisko religijne. Czemu akcje miałyby być w bańce? Bo zbyt długo, przez dokładnie 10 lat, drożały?

Prof. Damodaran podkreślił, że bańkę spekulacyjną na akcjach można odkryć tylko poprzez badanie premii za ryzyko, jaka występuje na rynku.

- W tej chwili spółki nie wydają się być dramatycznie przewartościowane. Przypominam, że przy wycenie spółek trzeba brać pod uwagę nie tylko sytuację w ich segmencie rynku i sytuację makroekonomiczną, ale także najróżniejsze rodzaje czynników ryzyka, jak ryzyko polityczne, ryzyko katastrof naturalnych, a także płynność rynku i danego waloru – wskazał prof. Damodaran.

Zobacz także: Technologiczne „Jednorożce” masowo wejdą na giełdę w USA. Pierwszy debiut spółki za nami, a do IPO przygotowują się kolejne

Makroekonomiczne prognozy to wróżenie z fusów

Prof. Damodaran przyznał, że nie jest fanem analiz makroekonomicznych.

- Podejmowanie prób przewidywania przyszłości gospodarczej jest niemalże równoznaczne z czytaniem kart tarota. Niektórym ludziom wydaje się, że mogą kontrolować procesy gospodarcze, na przykład bankierom centralnym. W związku z tym wydaje im się, że istnieją swego rodzaju pewniki, które będą obowiązywały w przyszłości. Tymczasem przyszłość jest nieprzewidywalna – podkreślił naukowiec ze Stern School of Business.

Prof. Damodaran przypomniał również, że tak naprawdę podstawą wyceny przedsiębiorstw jest analiza przepływów finansowych. Zwrócił uwagę, że jest to sztuka wymierająca, a przecież kluczowa dla inwestujących w wartość fundamentalną spółek.

Zobacz także: Kolejny globalny kryzys to tylko kwestia czasu – twierdzą ekonomiści Roubini i Belka