Wartość Ubera i Lyfta od tegorocznych debiutów spadła o blisko 28 mld USD. Analitycy wierzą w przyszłość tych spółek, inwestorzy jakby mniej

Uber od IPO potaniał o 24%, Lyft aż o 47%. Spółki robią wszystko, by szybko rosnąć i zaskakiwać innowacyjnymi projektami, odbywa się to jednak kosztem rentowności. To nie podoba się to inwestorom. Jak by tego było mało nad Uberem i Lyftem znów zbierają się zagrożenia regulacyjne...

Wielu wątpi w model biznesowy spółek technologicznych nastawionych na wzrost, a nie na rentowność. Wielu zapewne przewidywało, że zachowanie ceny akcji Ubera i Lyfta – dwóch spółek oferujących aplikacje ułatwiające transport w miastach – po ich tegorocznych debiutach może być rozczarowujące. Ale chyba niewielu myślało, że wykresy Ubera i Lyfta będą przypominały notowania najbardziej „bananowych” spółek z NewConnect...

REKLAMA

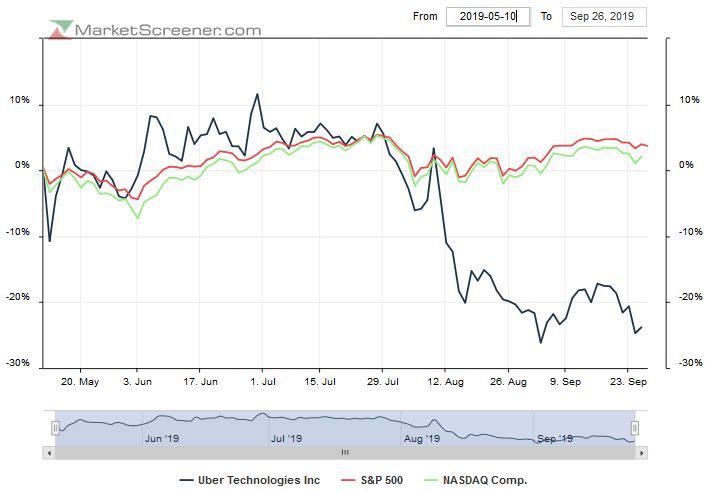

Oto jak zachował się kurs Ubera - od jego debiutu dnia 10 maja – na tle głównych amerykańskich indeksów giełdowych:

- Uber: -24%

- S&P500: +4%

- Nasdaq Composite: +2%

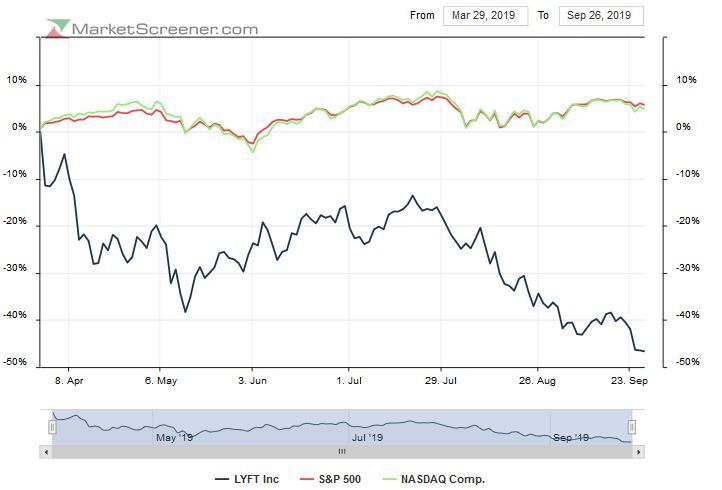

Może ciężko w to uwierzyć, ale jeszcze gorzej wygląda to w przypadku spółki Lyft, która miała IPO 29 marca:

- Lyft: -47%

- S&P500: +5,8%

- Nasdaq Composite: +5,1%

Notowania Ubera od IPO na tle S&P500 I Nasdaq Composite

Notowania Lyfta od IPO na tle S&P500 I Nasdaq Composite

Nie ma wyników, są zagrożenia

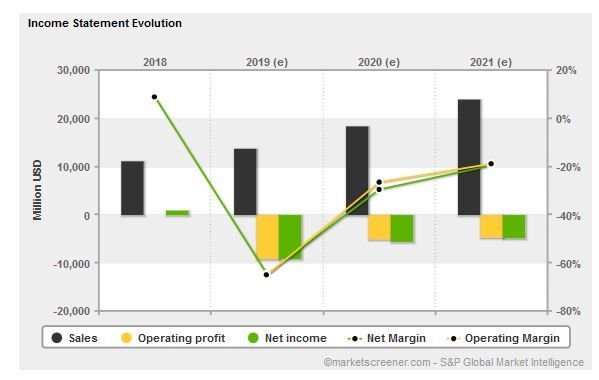

Dlaczego akcje Ubera i Lyfta zachowują się tak fatalnie? Uber co prawda nie przestaje się rozwijać, ale czyni to bardzo wysokim kosztem, bo pojawiła się konkurencja właśnie m.in. ze strony Lyfta. Uber w 2018 roku miał 37 mld USD z działalności podstawowej, ale 81% z tego trafiło do kierowców. Poza tym wciąż przeznacza spore sumy na reklamę i promocję. To powoduje, że jego wyniki finansowe są fatalne: miał 6 mld USD straty w I półroczu 2019 roku (z czego 5,2 mld USD w II kwartale). Poza tym Uber ma 4,5 mld USD długu i jest 6 razy bardziej zadłużony, niż przeciętna giełdowa spółka technologiczna!

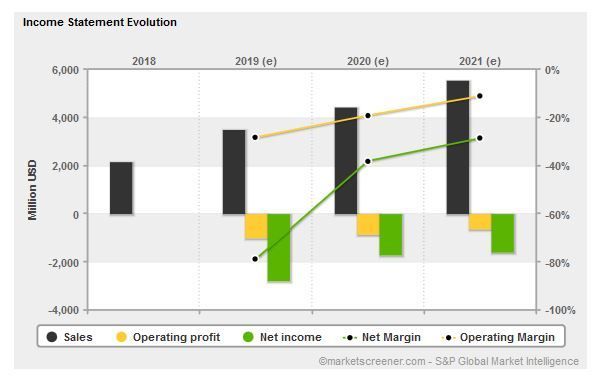

Podobnie wygląda kwestia Lyfta. W imię szybkiego rozwoju stosuje on liczne “zachęty” dla kierowców, co negatywnie przekłada się na wyniki finansowe. Lyft przekonywał, że pokaże „rekordowe” wyniki za II kwartał 2019 roku, a pokazał 644 mln USD straty, mimo wzrostu przychodów do 867 mln USD, o 11% k/k i aż 72% r/r.

Uber – wyniki finansowe i prognoza

Lyft – wyniki finansowe i prognoza

Pojawiają się nowe zagrożenia dla Ubera i Lyfta. Amerykańskie media donoszą, że na przykład stan Kalifornia skonstruował przepisy mające lepiej chronić pracowników. Zmiany które mają wejść od początku 2020 roku zmuszą takie spółki, jak Uber i Lyft, do traktowania kierowców korzystających z ich appek jak etatowych pracowników, przez co znacznie wzrosną im koszty działalności.

Zobacz także: Facebook i Twitter wracają do gry. Akcje już niemal odrobiły straty z II połowy 2018 roku

Analitycy wierzą, a Uber i Lyft wciąż myślą innowacyjnie

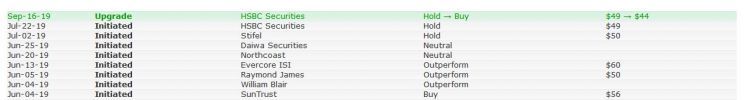

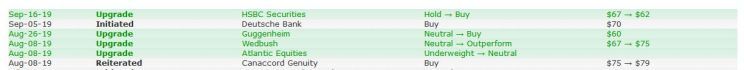

Co ciekawe, większość analityków instytucji finansowych wciąż wierzy w pomyślną przyszłość biznesową Ubera i Lyfta. By się o tym przekonać, wystarczy zerknąć na ostatnie rekomendacje dla obydwu spółek. Sporo z nich radzi „kupuj”, lub chociażby „trzymaj”, co jest dość odważną poradą po takich spadkach.

Najnowsze rekomendacje dla spółki Uber

Najnowsze rekomendacje dla spółki Lyft

Czy mają oni jakieś podstawy do optymizmu? Lyft w ciągu najbliższych tygodni ma zaoferować nową wersję swojej appki, która będzie doskonale integrować różne środki transportu – prywatne i publiczne (tramwaje, metro, autobusy, rowery, auta na wynajem, hulajnogi) – i wskazywać jak najszybciej i najtaniej dostać się z punktu A do B. „W spółce Lyft pracujemy nad rozwiązaniami, które będą przydatne w miastach przyszłości służących ludziom, a nie samochodom” – powiedział prezes i współzałożyciel firmy John Zimmer.

W innowacyjne projekty wchodzi również Uber. W czerwcu spółka poinformowała, że wraz z Volvo zbuduje samochody autonomiczne do dostarczania jedzenia z restauracji do klientów. Wedle niektórych firm analitycznych rynek samochodów autonomicznych w najbliższych latach będzie rósł w tempie 50% rocznie.

Poza tym Uber zwalnia pracowników w ramach cięcia kosztów. Analitycy zwracają również uwagę na wzrost przychodów z działalności podstawowej o 6% w I połowie 2019 roku. W II kwartale 2019 roku przychody Ubera wyniosły 3,17 mld USD i urosły o blisko 15% r/r.

Czy obecne poziomy cenowe na walorach spółek Uber i Lyft to okazja inwestycyjna? Wedle analityków wielu instytucji finansowych – raczej tak. Warto jednak pamiętać o nieudanym IPO WeWork. Czyżby spółki technologiczne nastawione na wzrost przestały być modne?

Źródła wykresów: MarketScreener, FinViz