Znany inwestor sprzedał akcje Berkshire Hathaway, bo ma dość przepuszczania okazji inwestycyjnych przez Warrena Buffetta

„Warren Buffett siedzi na górze gotówki. Nic się z nią nie dzieje. Kolejne okazje inwestycyjne na potężnym rynku byka przechodzą Berkshire Hathaway koło nosa” – ocenił znany inwestor David Rolfe i... wycofał się z inwestycji w akcje spółki Buffetta i Charliego Mungera.

David Rolfe z Wedgewood Partners – firmy zarządzającej 2 mld USD aktywów – wyszedł z akcjonariatu Berkshire Hathaway, ubezpieczyciela który jest jednocześnie wehikułem inwestycyjnym Warrena Buffetta. Stwierdził, że ma dość przepuszczania okazji inwestycyjnych przez Wyrocznię z Omaha. O swojej decyzji poinformował w liście do klientów.

REKLAMA

„Buffett śpi na gotówce i przepuszcza okazje”

Firma inwestycyjna Wedgewood Partners była udziałowcem Berkshire Hathaway od 20 lat. David Rolfe, jej dyrektor inwestycyjny, podjął decyzję o rozstaniu z Buffettem, bo stwierdził, że Wyrocznia z Omaha w ciągu ostatnich 10 lat przegapiła wiele okazji inwestycyjnych. Wskazał m.in. na Mastercard, Visa, Microsoft, Costco.

- Warren Buffett siedzi na górze gotówki. Nic się z nią nie dzieje. Kolejne okazje inwestycyjne na potężnym rynku byka przechodzą spółce Buffetta i Charliego Mungera koło nosa – stwierdził Rolfe.

Rolfe wskazał, że Buffett świetnie rozumie rynek płatności. W końcu trzyma od wielu lat w portfelu akcje American Express. Pytanie, dlaczego nie dostrzegł okazji w akcjach firm Mastercard i Visa? Ma je co prawda w portfelu, ale w śmiesznych wręcz ilościach.

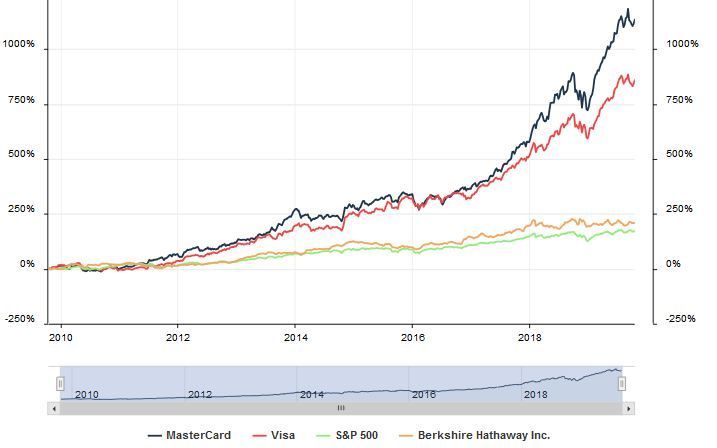

“Podczas trwającego już ponad 10 lat wielkiego rynku byka akcje Berkshire Hathaway klasy B podrożały o +269%, a w tym samym czasie indeks S&P&500 urósł o +370%, wycena Mastercard poszła w górę o niesamowite +1,521%, a firmy Visa o +1,137%. Nie wszystko jeszcze stracone, ale akcje tych spółek mają w portfelu Berkshire 1,5% udziału, a powinny mieć 15,0%!” – stwierdził Rolfe.

Notowania Berkshire Hathaway na tle VISA i MasterCard oraz indeksu S&P500 – 10 lat

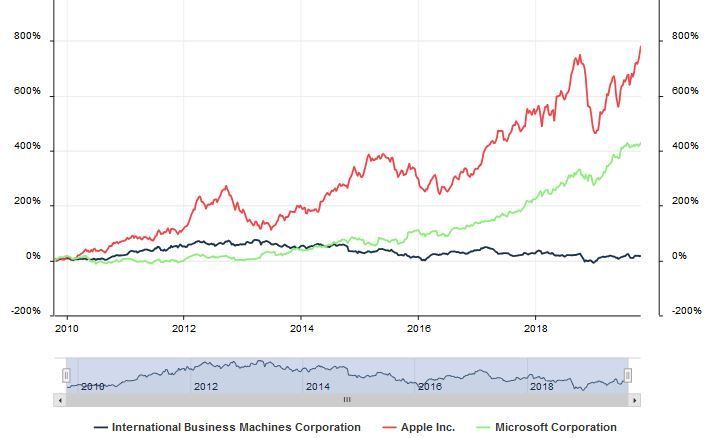

Kolejną okazją przeoczoną przez Buffetta, według Rolfe’a, jest Microsoft. Problemem są także nieudane inwestycje Buffetta. Np. w latach 2011-18 Wyrocznia z Omaha straciła na inwestycji w akcje spółki IBM około 2 mld USD (wartość pakietu spadła z 10 mld USD do 8 mld USD).

„Buffett poznał Bill’a Gates’a 30 lat temu. Szybko stali się przyjaciółmi. W 2004 roku Gates wszedł do rady nadzorczej Berkshire. Buffett rozmawia z nim zapewne częściej, niż ze swoimi zaufanymi podwładnymi, jakimi są Ajit Jain i Greg Abel. Buffett lubi powtarzać, że nie zna się na spółkach technologicznych, ale nie przeszkodziło to w inwestycjach w IBM i Apple. Szczególnie ta pierwsza nie była zbyt udana, a tymczasem Microsoft w ciągu dekady podrożał o +657%” – wskazał Rolfe.

Notowania Apple, IBM i Microsoft – 10 lat

Zobacz także: Nie ma sensu kisić gotówki w portfelu inwestycyjnym i czekać na kryzys i krach

„Nie ma mowy o wspaniałych inwestorach w wieku 80 lat” – twierdzi Ken Fisher

Coś jest na rzeczy, jeśli popatrzymy na notowania Berkshire Hathaway. Rynek zdaje się mówić, że Buffett przesypia trwającą hossę. Być może dlatego, że jest starym człowiekiem.

Przypomnijmy, że przed inwestowaniem po 70-tce ostrzega inwestor Ken Fisher we wstępie do kultowej książki swojego ojca Philipa Fishera „Zwykłe akcje, niezwykłe zyski”.

„Rada, której udzielam wszystkim inwestorom, jest prosta: przestań podejmować decyzje związane z giełdą, gdy zaczynasz się starzeć. Zejdź ze sceny w blasku chwały. [...] Nie istnieją wiekowi znakomici inwestorzy. Na końcu zostają tylko starzy ludzie, którzy kiedyś byli wielcy. Proces inwestycyjny jest zbyt dynamiczny, by tolerować podeszły wiek. [...] Nie ma mowy o wspaniałych inwestorach w wieku 80 lat” – ostrzega Ken Fisher.

Przypomina, że jego ojciec Philip Fisher nie umiał się wycofać i pod koniec życia podejmował same błędne decyzje.

„Ostatnie zakupy ojca były pasmem porażek i zaoszczędziłby bardzo dużo, gdyby skończył z giełdą w wieku 80 lat, a nawet 70 lat. Niewiele by się zmieniło, gdyby sprzedał wszystko i zajął się funduszami indeksowymi, bądź zatrzymał wszystkie swoje akcje aż do śmierci. Na starość decyzje ojca traciły na wartości każdego dnia” – wspomina Ken Fisher.

A czy Waszym zdaniem Warren Buffett powinien już się udać na emeryturę, zająć się bawieniem wnuków, czytaniem książek i łowieniem ryb?

Źródło wykresów: MarketScreener