Warto mieć Berkshire Hathaway w portfelu – przekonują analitycy Morningstar

Analitycy Morningstar uważają, że Berkshire Hathaway to wciąż spółka godna portfeli inwestorów. Wyceniają ją na 253 USD za akcję (potencjał wzrostu: +10%).

Berkshire Hathaway nie może zaliczyć ostatnich lat do udanych, jeśli chodzi o zachowanie kursu akcji. W 2020 roku wycena spółki urosła ledwie o 2,4%, podczas gdy S&P500 poszedł w górę o 16,3%. W dłuższym terminie też nie wygląda to dobrze, bo np. w ciągu 3 lat BRK urosło na wycenie ledwie o 13,6%, podczas gdy indeks szerokiego rynku w USA o 36,4%.

REKLAMA

Jednak analitycy portalu Morningstar nie odwracają się od spółki Warrena Buffetta. Uważają, że ma ona pewne niezbywalne cechy, które mogą zaowocować, gdy inwestowanie w wartość powróci do łask. W ostatnich latach inwestorzy preferowali inwestowanie we wzrost (czyli głównie spółki technologiczne).

Berkshire Hathaway - AT

Źródło: FinViz

Zobacz także: Najlepsze spółki technologiczne 2020 roku. Wśród nich Apple, Amazon oraz Tesla

Berkshire Hathaway jest trudne do wyceny

Jak wiemy, Berkshire Hathaway to wehikuł inwestycyjny Warrena Buffetta, a jednocześnie firma ubezpieczeniowa będąca tak naprawdę konglomeratem najróżniejszych biznesów z tradycyjnej gospodarki. Posiada udziały w spółkach z sektora finansowego, handlowego, przemysłowego, energetycznego. „Wycena BRK jest ekstremalnie trudna. Spółka jest mniej transparentna, niż może się postronnemu obserwatorowi wydawać. By uzyskać zadowalający efekt, należy wycenić DCF-em poszczególne segmenty BRK, a dopiero potem poczynić podsumowanie co do całej spółki” – zaznaczył już na wstępie swojej analizy Greggory Warren, analityk portalu Morningstar.

Warren podkreśla, że BRK można wyceniać na różne sposoby, ale zazwyczaj umykają im różne aspekty działalności wehikułu Warrena Buffetta. „Dla konglomeratu działającego w tak różnych branżach, stosowanie wyceny opartej na zyskach jest błędem uproszczenia. Wyceny metodą porównawczą też nie da się przeprowadzić, bo BRK trudno porównać do jakiejś innej spółki. A wycenianie BRK jako spółki ubezpieczeniowej to już w ogóle nieporozumienie” – podkreśla Warren.

To dlatego potrzebna jest wycena DCF (discounted cash flow) każdego segmentu BRK z osobna – wskazuje Warren. Wykonana jest ona w perspektywie 5-letniej. W skład konglomeratu wchodzą tak różne spółki, jak Berkshire Hathaway Energy (sektor energetyczny), Precision Castparts (części do samolotów), Lubrizol (chemikalia), Clayton Homes (produkcja domów modułowych), Johns Manville (materiały budowalne).

Wskaźniki finansowe BRK i prognoza

Źródło: MarketScreener

Jak wygląda idealna spółka defensywna?

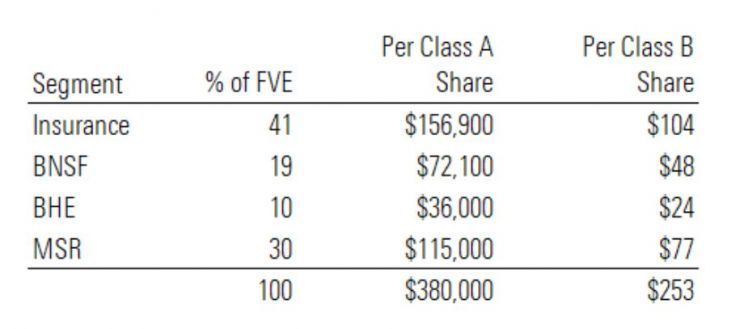

Segment ubezpieczeń to wciąż najważniejszy pojedynczy segment BRK. W latach 2015-19 odpowiadał za 22% zarobków brutto Berkshire oraz zapewniał 39% cash flow. Obecnie, wedle szacunków Morningstar, odpowiada za około 41% wartości spółki Buffetta.

Drugim pod względem wielkości i znaczenia dla wyceny BRK segmentem jest segment kolejowy. W latach 2015-19 odpowiadał on za 25% zysków przed opodatkowaniem oraz 16% cash flow. Chodzi tutaj po prostu o spółkę Burlington Northern Santa Fe Corporation (BNSF), która jest największym przewoźnikiem kolejowym towarowym w Ameryce Północnej, zatrudniającym około 40 tys. osób, obsługującym 28 stanów USA i 3 prowincje Kanady. W 2020 roku spółka ta powinna mieć przychody rzędu 20,8 mld USD i około 8 mld USD zysku EBITDA.

Trzecim najważniejszym segmentem wehikułu Buffetta jest Berkshire Hathaway Energy (BHE), która ostatnio została mocno doinwestowana. W latach 2015-19 BHE odpowiadała za 10% zysków przed opodatkowaniem oraz za 3% cash flow. Zdaniem Warrena, można się spodziewać dalszego dynamicznego rozwoju tego segmentu BRK, gdyż jest on zwolniony z obowiązków ciążących nad spółkami giełdowymi, a więc wszelkie procesy przejęć i akwizycji przebiegają tutaj prościej, łatwiej, szybciej.

Segment przemysłowy i handlowy BRK (MSR) składa się z wielu różnorodnych spółek. Odpowiada za około 43% zysków przed opodatkowaniem i za około 42% cash flow. „Ten segment jest różnorodny, co składa się z 70 różnych biznesów. Jest bardzo wrażliwy na koniunkturę. Niestety, BRK publikuje relatywnie mało informacji na jego temat” – zwraca uwagę Warren.

Jakie są wnioski z analizy fundamentalnej BRK? Konglomerat został wyceniony na 253 USD za akcję. „Uważamy, że Berkshire Hathaway jest jedną z tych spółek, która oferuje doskonałą relację zysk – ryzyko. Jesteśmy pod wrażeniem zdolności Berkshire Hathaway do zwiększania wartości księgowej przedsiębiorstwa. Wierzymy, że odejście Warrena Buffetta i Charliego Mungera z zarządu – co musi w końcu kiedyś nastąpić – będzie miało mniejszy wpływ na spółkę, niż się dziś sądzi. Firma ma tony gotówki, prowadzi program skupu akcji własnych i biorąc pod uwagę jej dywersyfikację sektorową, wydaje się być doskonałą spółką defensywną na nadchodzący czas” – podsumował Warren.

Segmentowa wycena DCF spółki Berkshire Hathaway

Źródło: Morningstar

Więcej szczegółów w tekście „How to Value Berkshire Hathaway”.