„Grzeszne” akcje to zawsze była dobra inwestycja - czy moda na ESG to zmieni?

„Grzeszne” akcje to zawsze była dobra, defensywna inwestycja, ale przeszłość nie mówi nic o przyszłości – wskazuje Larry Swedroe, główny analityk Buckingham Strategic Wealth.

„Grzeszne” akcje zawsze były dobrą, defensywną inwestycją, ale pojawienie się mody na inwestowanie ESG (zgodne z etyką) może to zmienić – ostrzega Larry Swedroe, główny analityk Buckingham Strategic Wealth, na łamach portalu Alpha Architect.

REKLAMA

„Grzeszne” akcje to walory firm z takich sektorów, jak hazard, branża tytoniowa, alkoholowa, producenci broni. Niektórzy wrzucają do tego „worka” także producentów uzbrojenia ciężkiego dla armii.

„Grzeszne” akcje to dobre aktywa, ale czy tak będzie nadal?

Swedroe zwraca uwagę, że badania, których wyniki zostały opublikowane w artykułach “The Price of Sin: The Effects of Social Norms on Markets” (2009), “Fewer Reasons to Sin: A Five-Factor Investigation of Vice Stocks” (2010) czy “Sin Stocks Revisited: Resolving the Sin Stock Anomaly” (2017) oraz “The Underpricing of Sin Stocks” (2020), pozwalają na wyciągnięcie następujących wniosków co do “grzesznych” akcji.

- “Grzeszne” akcje zapewniają anormalne stopy zwrotu ważone ryzykiem, z powodu zaniedbań ze strony inwestorów instytucjonalnych i detalicznych, którzy skłaniają się ku stronie ESG, więc nie interesują się zbytnio „grzesznymi” walorami.

- „Grzeszne” akcje są atrakcyjne, bo spółki te są bardziej dochodowe i dokonują bardziej efektywnych inwestycji, niż „normalne” biznesy.

- „Grzeszne” akcje cechują się zazwyczaj niską betą.

- Wycena „grzesznych” spółek przed IPO jest zazwyczaj zaniżona o około 22,3% w stosunku do „normalnych” firm.

Z kolei Greg Richey w studium “Is It Good to Sin When Times Are Bad? An Investigation of the Defensive Nature of Sin Stocks”, opublikowanym w październiku 2020 r. w The Journal of Investing przeanalizował defensywną nature “grzesznych” akcji, wskazuje Swedroe. Wziął pod uwagę okres 1980-2019 I 106 spółek z sektorów uważanych za „grzeszne” (alkohol, tytoń, hazard, broń). Skonstruował „grzeszny indeks” dla każdej z branż. Okazało się, że:

- „Grzeszne” indeksy dają wyższe stopy zwrotu i wyższe współczynniki Sharpe’a, niż portfel szerokiego rynku. Co ciekawe, są ze sobą nisko skorelowane i do tego mniej, niż z indeksem szerokiego rynku.

- Współczynniki beta dla „grzesznych” indeksów są poniżej 1, co oznacza, że mają w sobie mniej ryzyka systemowego, niż indeks szerokiego rynku.

- Złe wiadomości mają mniejszy wpływ na zmienność „grzesznych” indeksów, niż dobre wieści.

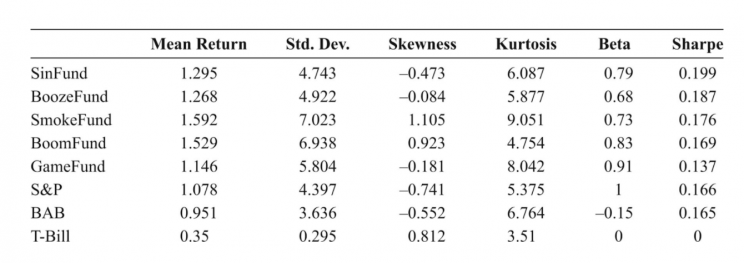

Jak można wyczytać z poniższej tabelki, „grzeszne” indeksy pobiły S&P500 w tych samych okresach, zarówno jeśli chodzi o proste stopy zwrotu, jak i ważone ryzykiem. „Okazuje się więc, że generalnie w przeszłości grzeszne akcje zapewniały lepsze wyniki w długim terminie, niż szeroki rynek, przy niższym ryzyku i mniejszej zmienności. Były więc z natury akcjami defensywnymi, dobrze komponującymi się w portfelach konserwatywnych inwestorów w wartość, którym nie przeszkadza ich natura” – podkreśla Swedroe.

Charakterystyka „grzesznych” indeksów na tle S&P500

Źródło: G. Richey (2020)

Swedroe zastanawia się jednak, czy tak będzie w przyszłości. Przecież przeszłe wyniki nie są gwarancją tego, co będzie się działo w przyszłości, a tymczasem rozkręcająca się moda na inwestowanie ESG (enviroment, social, governance), czyli w zgodzie z etyką, może oznaczać, że akcje „grzeszne” popadną w niełaskę. „Może to doprowadzić do sytuacji, w której grzeszne akcje będą miały bardzo niskie C/Z, z kolei akcje ESG będą przewartościowane, ale będą dawały premię tzw. świętego spokoju” – wskazuje analityk.

Zobacz także: Jak się inwestuje w Chinach i dlaczego chińskie spółki nie lubią pokazywać strat

Jak się spisują fundusze akcji „grzesznych” i „etycznych”

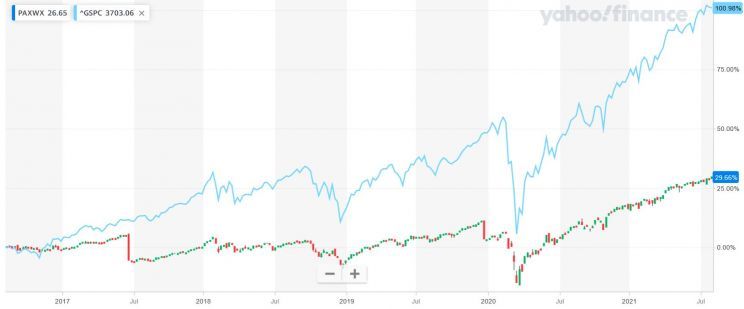

Warto jeszcze zerknąć na zachowanie dwóch funduszy, które są przedstawicielami zarówno „grzesznych” akcji, jak i „etycznych”. Pax Sustainable Allocation Fund to fundusz inwestujący etycznie, od początku lat 70-tych XX wieku. Ma aktywa rzędu 2,45 mld USD. W ciągu ostatnich 5 lat zarabiał średniorocznie 5,96% przy wskaźniku beta na poziomie 0,96. W ciągu ostatnich 3 lat zarobił 13,5%. Niestety, w ciągu ostatnich 5 lat fundusz ten znacząco przegrał z S&P500.

Notowania Pax Sustainable Allocation Fund (świece) na tle S&P500 (linia)

Źródło: Yahoo Finance

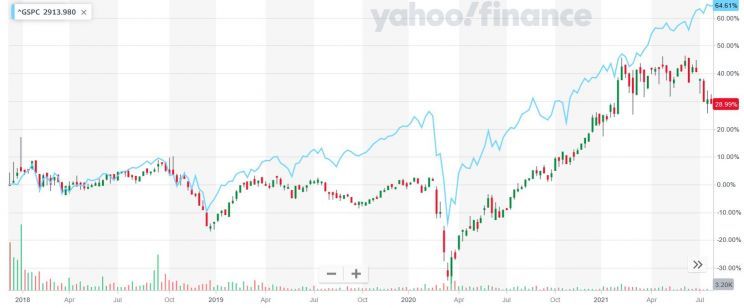

Z kolei AdvisorShares Vice ETF to fundusz inwestujący głównie w firmy z branży hazardowej, tytoniowej czy produkujące broń (ma w portfelu akcje m.in. Smith&Wesson, Gaming and Leisure Properties, Boston Beer). Od grudnia 2017 roku wycena jego jednostki urosła o 34%, a w ciągu 3 lat o 30% przy wskaźniku beta równym 0,97. Licząc od początku jego działalności, przegrywa z S&P500, ale nie tak sromotnie, jak fundusz Pax.

Notowania AdvisorShares Vice ETF (świece) na tle S&P500 (linia)

Źródło: Yahoo Finance