Na Wall Street jest już drogo i trudno będzie o zyski – ostrzega Meb Faber

Jestem sobie w stanie wyobrazić, że przez najbliższą dekadę średnioroczna stopa zwrotu z S&P500 wyniesie -5% - mówi znany inwestor Meb Faber.

Amerykańscy inwestorzy stoją przed jednym z najtrudniejszych okresów w historii – powiedział Meb Faber, prezes Cambria Investment Management, prowadzący podcast The Meb Faber Show, będąc gościem audycji The Long View.

REKLAMA

Amerykańscy inwestorzy stoją przed jednym z najtrudniejszych okresów w historii

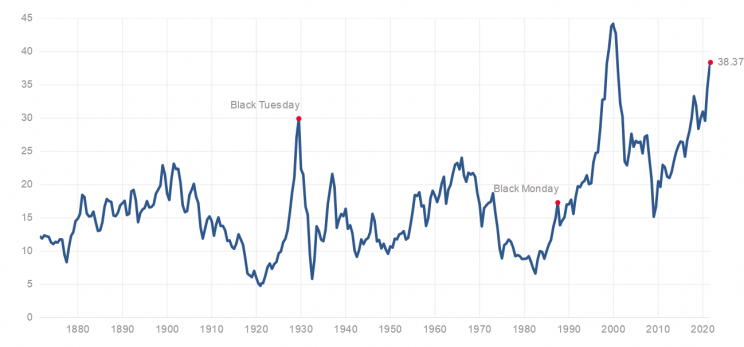

Faber odniósł się do aktualnej sytuacji rynkowej. „Pięć dekad temu wybuchła bomba nuklearna w świecie inwestowania, bo powstał wtedy pomysł uruchomienia funduszy indeksowych. One wprowadziły inwestowanie pod strzechy, czyniąc je tanim i łatwo dostępnym. Problem w tym, że sprawiły również, iż akcje i cały rynek łatwiej ulegają przewartościowaniu. Historyczne C/Z dla amerykańskiego rynku jest w okolicach 17, ale obecnie Shiller PE Ratio jest w okolicach 39. Choć dużo brakuje jeszcze do poziomu znanego z wielkiej bańki japońskiej, gdy C/Z dla tamtego rynku sięgnął 100 i nie może przebić się przez historyczny szczyt od ponad 30 lat, to prawda jest taka, że amerykańskie akcje są drogie” – mówi prezes Cambria Investment Management.

Faber ostrzega, że inwestorzy, którzy w ostatnich latach wpłacają dużo do funduszy ETF z ekspozycją na rynek amerykański, mogą przez wiele najbliższych lat być „pod kreską”. „Jeśli spełni się najczarniejszy scenariusz, czyli będziemy mieli mocne podwyżki stóp w USA, to jestem sobie w stanie wyobrazić, że przez najbliższą dekadę średnioroczna stopa zwrotu z S&P500 wyniesie -5%. Straszne, prawda? Chyba niewielu inwestorów dopuszcza taką możliwość, ale patrząc się na to, co się dzieje na giełdzie i w gospodarce uważam, że to jest całkiem realny scenariusz” – stwierdził prowadzący The Meb Faber Show.

Według niego, rozwiązaniem nie jest ucieczka w obligacje, bo je też czekają ciężkie czasy. „W gruncie rzeczy obecnie amerykańscy inwestorzy stoją przed jednym z najtrudniejszych okresów w historii. To będzie bardzo ciężki okres dla tradycyjnego portfela 60/40. Jedynym ratunkiem jest mocna dywersyfikacja geograficzna, zarówno części akcyjnej, jak i obligacyjnej” – stwierdził Faber.

Notowania Shiller PE Ratio

Źródło: multpl.com

Historia notowań japońskiego indeksu Nikkei 225

Źródło: macrotrends.net

Z drugiej strony, jak zauważył Faber, trend trwa tak długo, aż się nie skończy. „Historyczne maksimum C/Z dla rynku amerykańskiego to okolice 45 w grudniu 1999. Wtedy pojawiły się też najbardziej bycze w historii odczyty wskaźników nastrojów inwestorów. Najbardziej niedźwiedzio nastawieni do rynku inwestorzy byli za to w marcu 2009, gdy mieliśmy wielką okazję inwestycyjną. Obecnie jesteśmy jeszcze daleko od euforii, więc potrafię sobie wyobrazić, że wskaźnik C/Z dla rynku amerykańskiego dojdzie jeszcze do poziomu 45, może nawet 50, z pewnością jednak nie mamy obecnie okazji inwestycyjnej na Wall Street” – podsumował Faber.

Wskazał, że najtańsze obecnie rynki na świecie mają C/Z na poziomie około 12. „Na takich rynkach można obecnie zajmować ekspozycję na lata, nawet na dekady. To na rynkach wschodzących należy obecnie szukać okazji inwestycyjnych” – stwierdził.

Zobacz także: Największy deweloper na świecie coraz bliżej bankructwa. Evergrande może wstrząsnąć chińską giełdą i gospodarką

Porady inwestycyjne Meba Fabera

Meb Faber w trakcie rozmowy udzielił również sporo ogólnych porad dla inwestorów. Podkreślił, że dobry inwestor musi umieć przegrywać – czyli ciąć straty. „Najlepiej, jeśli ustawia sobie twarde stop lossy, które zadziałają automatycznie, gdy cena osiągnie niepożądany poziom. Wiem z praktyki, że trudno bowiem zamknąć stratną pozycję z ręki, trudno przyznać się własnoręcznie do błędu” – mówi Faber.

Faber uważa, że każdy inwestor powinien również bardzo uważnie studiować historię by wiedzieć, jakie są prawidła rządzące rynkami, jakie są powtarzające się motywy. „Moją ulubioną książką jest Triumph of the Optimists autorstwa prof. Elroya Dimsona. To jest publikacja, która pokazuje jak na dłoni, jak zachowywały się rynki akcji i obligacji w przeszłości, jak reagowały na inflację, na kryzysy gospodarcze. Oczywiście, historia nigdy nie powtarza się tak samo, ale się rymuje. Dlatego inwestorzy, którzy znają historię, łatwiej przetrzymują duże obsunięcia w wartości portfela podczas bessy, bo wiedzą, co będzie dalej” – mówi Faber.

Faber wskazuje, że najczęstszym błędem inwestorów jest inwestowanie bez planu. „Poświęcają sporo czasu i wysiłku na research przed podjęciem decyzji o zainwestowaniu w dane aktywo. Potem niektórzy poświęcają dużo energii na monitorowanie co się dzieje z tym aktywem, co się dzieje w jego otoczeniu makroekonomicznym. Jednak niewielu inwestorów ma plan kiedy wyjść z inwestycji oraz co zrobić, jeśli aktywo mocno tanieje. To oznacza, że wchodzą w inwestycję bez planu. Często inwestorzy przyzwyczajają się do swoich akcji, jak do niektórych przedmiotów. I nie chcą ich się pozbyć, tylko trzymają w portfelu, jak jakieś starocie na strychu” – podkreśla Faber.

Zdaniem Fabera, inwestor powinien dostosować swój styl inwestowania do tego, co lubi jako człowiek. „Niektórzy inwestorzy uwielbiają podróżować, jak Jim Rogers, więc powinni dywersyfikować się geograficznie. Niektórzy uwielbiają kontakty międzyludzkie, ale nie przepadają za dalekimi podróżami, więc monitorują swój region, szukając perełek na rynku start-upów i małych spółek. Niektórzy lubią się ubrudzić i zmęczyć, więc prowadzą farmy. I to jest super, bo inwestowanie musi dawać przyjemność” – przekonuje Faber.

Meb Faber jest prezesem i głównym zarządzającym Cambria Investment Management. Prowadzi podcast The Meb Faber Show. Jest aktywny na Twitterze. Jest założycielem forum internetowego dla inwestorów The Idea Farm. Jest aniołem biznesu, ale lubi także inwestować w ziemię rolną oraz złote monety. Ukończył University of Virginia na kierunku inżynieria i biologia.