Spółki FAANG mają coraz mniejszy wpływ na Wall Street, a to może być dobry sygnał dla inwestorów

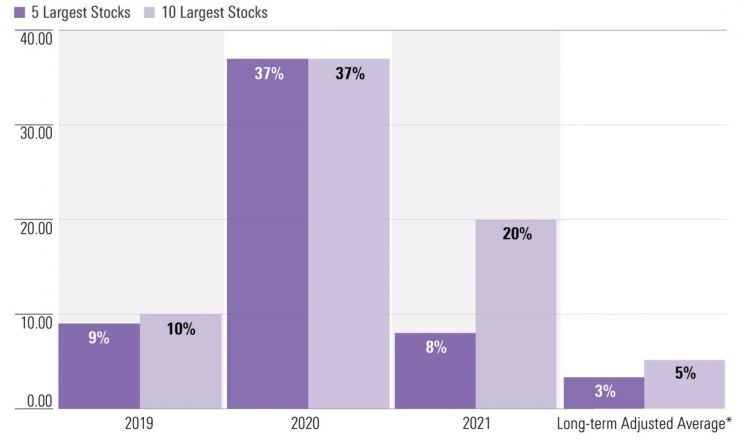

W zeszłym roku 5 największych spółek z amerykańskiej giełdy „wykręciło” 37% wyniku szerokiego rynku. W tym roku ta sama grupa ma 8% kontrybucji.

W 2020 roku na amerykańskiej giełdzie „pociąg”, który ciągnął indeksy w górę, składał się z niewielu akcji, w tym z FAANG – Facebook, Apple, Amazon, Netflix i Google (Alphabet). W tym roku to się zmieniło i to może być generalnie korzystne dla inwestorów – wskazuje analiza ekspertów portalu Morningstar.

REKLAMA

Nie ma śladu po ubiegłorocznej koncentracji stóp zwrotu

W 2020 r. koncentracja stóp zwrotu na amerykańskiej giełdzie osiągnęła szczyt, w obliczu zmienności wywołanej pandemią. Jednak trend w 2021 r. przesunął się w kierunku mniejszego stopnia koncentracji. Dla inwestorów jest to potencjalnie zdrowsza dynamika, z mniejszym ryzykiem dla funduszy śledzących indeksy i większymi możliwościami dla osób wybierających akcje – wskazują analitycy Morningstar.

W zeszłym roku 5 największych spółek – Apple (AAPL), Microsoft (MSFT), Amazon.com (AMZN), Meta Platforms (FB) i Tesla – było odpowiedzialnych za 37% wyniku szerokiego rynku. Z kolei od początku tego roku do końca listopada 5 największych spółek – ta sama grupa, z wyjątkiem Alphabet (GOOG), która zajęła miejsce Meta (FB) – przyniosło zaledwie 8% zysków na rynku. Warto porównać to ze średnią 3% w latach 2009-2019 i wtedy okazuje się, że to i tak dużo.

Kontrybucja 5 i 10 największych amerykańskich spółek do wyniku Morningstar US Large-Mid TR USD Index*

*Wieloletnia średnia nie uwzględnia lat 2011, 2015 i 2018.

Źródło: Morningstar

Idźmy dalej, akcje FAANG – Facebook (obecnie Meta), Apple, Amazon, Netflix i Google (Alphabet) – przyniosły 2,7% wyniku rynkowego w 2021 r., w porównaniu z 24% w 2020 r. To jest gigantyczna różnica.

„Zmniejszenie koncentracji jest dobre dla inwestorów i kondycji rynku” - mówi Dan Kemp, dyrektor ds. inwestycji globalnych w Morningstar Investment Management. „Skoncentrowane portfele są zwykle mniej odporne na zmiany w otoczeniu gospodarczym i muszą mocno spadać na wartości w przypadku nieoczekiwanych trudności, ze względu na wysokie wyceny” - dodaje.

To naturalne, że na rynkach pojawiają się klastry, w których wyniki są lepsze lub gorsze – wskazują analitycy Morningstar. „Gdy jeden z tych klastrów obejmuje największe akcje, może to mieć znaczący wpływ na cały rynek, ponieważ największe firmy tworzą największe wagi benchmarków (indeksów), które są najczęściej śledzone przez fundusze indeksowe” - podkreślają.

Zobacz także: ARK Innovation ETF przeżywa ciężkie chwile, Cathie Wood się nie przejmuje i wierzy w spółki technologiczne

5 największych spółek nadal zapewnia ponadprzeciętny wkład w wynik rynku

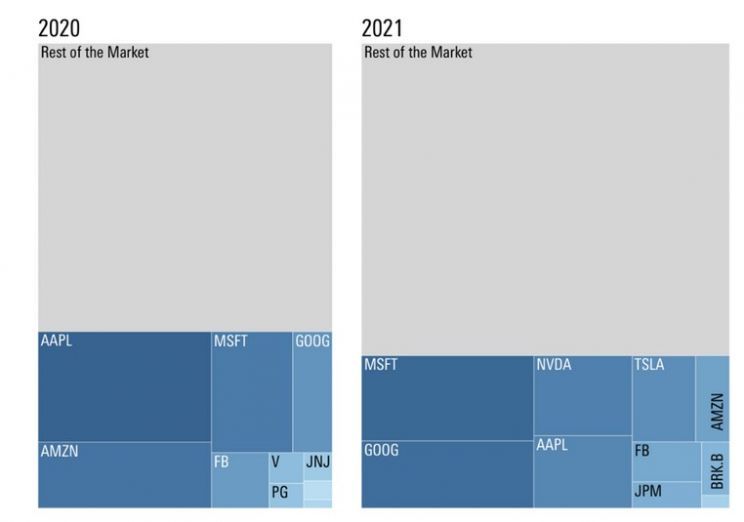

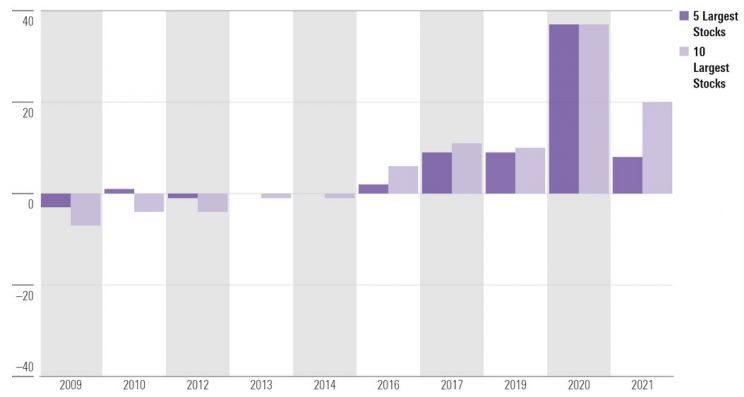

Aby zmierzyć, jak skoncentrowane były stopy zwrotu z akcji, analitycy Morningstar obliczyli wpływ 10 największych spółek na indeks Morningstar US Large-Mid Index, który zasadniczo śledzi 90% rynku akcji. „Wzięliśmy 10 największych akcji na koniec każdego roku, cofając się do 2009 r., i korzystając z narzędzia Morningstar Direct wykluczyliśmy ich wyniki z wyników indeksu i porównaliśmy z całkowitym zwrotem każdego roku. W poniższej tabeli koncentrację zwrotów można zobaczyć w odczytach dla największych akcji. Na przykład trzy największe akcje odpowiadały za mniej niż 10% zwrotów w większości lat od 2009 r. Ale w 2020 roku trzy największe akcje odpowiadały za 27% zysków rynkowych. Liczba ta spadła w tym roku do 2%. Ogólnie rzecz biorąc, obraz rynku w 2021 r. pokazuje znaczącą zmianę w porównaniu z dynamiką z 2020 r. i jest bliższy obrazowi długoterminowemu” – wskazują analitycy Morningstar.

Skąd taka duża zmiana? Podajmy przykład. W 2020 r. Apple, z najwyższą wagą w indeksie na poziomie 6,12%, urosło na wycenie o 81,84%. „Przy tak wysokim obciążeniu indeksu oznaczało to, że samo Apple – a to tylko jeden walor spośród 699 akcji w amerykańskim indeksie Morningstar Large-Mid Index – przyczynił się do 13% rocznego wzrostu na poziomie 20,9%. Jeśli dodamy do tego Microsoft i Amazon, to okazuje się, że ¼ rocznego wyniku została zrobiona przez te trzy walory” – podkreślają analitycy Morningstar.

Kompozycja ogólnorynkowej stopy zwrotu w USA

Źródło: Morningstar

W tym roku koncentracja wyników jest więc mniej wyraźna, mimo że 5 największych spółek nadal zapewnia ponadprzeciętny wkład w wynik rynku. Microsoft z wagą 5,75% kontrybuuje do 9% wyniku rynkowego na dzień 19 listopada. Apple, kolejna co do wielkości spółka w indeksie, urosła o 21,7%, czyli dała 4% całości wyniku rynku. Trzecia co do wielkości spółka, Amazon, urosła o 12,9% – co stanowi 2% całości wyniku.

„Ten rok jest korektą skrajności z 2020 roku” – wskazuje Russ Kinnel, dyrektor ds. badań w Morningstar. „Dzięki ożywieniu i zaskakującemu wzrostowi gospodarczemu i niskiemu bezrobociu rok 2021 był doskonałym środowiskiem dla małych i średnich spółek growth i wszystkiego, co zostało porzucone przez inwestorów w 2020 roku z powodu COVID” - wyjaśnia. Czyli spółki FAANG poszły w odstawkę.

Przez większość ostatniej dekady udział największych spółek w wyniku szerokiego rynku stale rósł. W 2017 r. pięć największych spółek przyniosło 9% całkowitego zwrotu na rynku, w porównaniu z zaledwie 6% w 2016 r. A w 2019 r. 10 największych spółek przyniosło 10% rocznego wyniku rynkowego, który wówczas sięgnął 31%. Koncentracja osiągnęła najwyższy poziom w 2020 r., kiedy 5 walorów przyczyniło się do prawie 40% rocznego wyniku rynkowego. W tym roku 5 największych spółek odpowiada za 8% zwrotu rynkowego, podczas gdy 10 największych spółek w sumie 20%.

Kontrybucja 5 i 10 największych walorów do wyniku ogólnorynkowego

Źródło: Morningstar