Spotify traci dziś -16%. Akcjom nie pomagają kontrowersje wokół podcastów Joe Rogana

Gorący sezon wynikowy trwa w najlepsze. Spotify, platforma ze streamingiem muzyki i podcastów, traci -16%. Raport finansowy za IV kwartał rozczarował Wall Street.

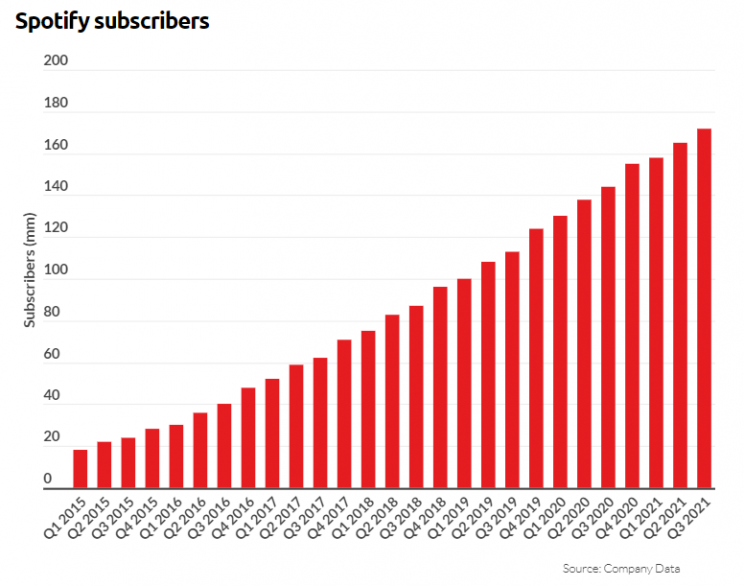

Inwestorów martwi głównie słaby wzrost liczby abonentów. Sytuacji nie poprawia afera z gwiazdą podcastów Joe Roganem. Spółki technologiczne mają burzliwy początek roku.

REKLAMA

Spotify wolno pozyskuje klientów, nie pokazuje zysków

Spotify (SPOT) księguje straty przez większość czasu, odkąd platforma debiutowała na giełdzie. W ostatnim raporcie spółka notuję stratę 21 centów na akcję, czyli powyżej konsensusu, który zakładał 58 centów straty. Całkowita liczba użytkowników wzrosła o 18% r/r, do 406 mln z 381 mln w poprzednim kwartale (górna granica konsensusu). Natomiast liczba abonentów premium wzrosła o 16% r/r, do 180 mln.

„Odnotowaliśmy dwucyfrowy wzrost rok do roku we wszystkich regionach, ze szczególnym uwzględnieniem reszty świata, do czego przyczyniły się dobre wyniki w Indiach i Indonezji. Ameryka Łacińska również przekroczyła oczekiwania" - czytamy w informacjach o wynikach. Przychody wzrosły o 27% r/r, do 2,7 mld euro. Przychody z usług premium wzrosły o 22% r/r, do kwoty 2,3 mld euro, przy czym szczególnie silny był wzrost przychodów z reklam, które wyniosły 40% r/r do kwoty 394 mln euro.

Zobacz także: Alphabet notuje wzrost zysków i ogłasza split akcji. Nowa polityka Apple kieruje reklamodawców do platformy Google

Trudno określić ostatnie wyniki Spotify inaczej, niż jako rozczarowujące, ale spółka w swoich komunikatach jest z siebie dumna. Tłumaczy ona, że obawy rynku są bardziej związane z rosnącą inflacją.

Wygląda na to, że prognozy Spotify przestraszyły Wall Street, biorąc pod uwagę niski prognozowany wzrost liczby abonentów. Spotify odmówiło wydania rocznych prognoz, ponieważ „zdecydowana większość planów ma charakter wieloletni i też tak są mierzone”. CFO Paul Vogel powiedział, że spowolnienie liczby subskrybentów wynika po części z czasu promocji firmy.

Bez nowych subskrybentów premium, Spotify będzie w coraz większym stopniu uzależnione od reklam, a jego model biznesowy może przypominać bardziej stację radiową, niż szybko rosnący biznes subskrypcyjny. Reklamy, wspierane przez produkty takie, jak podcasty, stanowią obecnie 15% przychodów, czyli więcej, niż kiedykolwiek wcześniej.

Kontrowersje wokół Joe Rogana uderzają w kurs

Słabe liczby rozczarowujące Wall Street i słaby wzrost abonentów przyćmiła dodatkowo afera wokół komentarzy topowej gwiazdy podcastów Spotify Joe Rogana na temat Covid-19. Rogan nazwał szczepionki Covid „terapią genową”, co nie jest prawdą. Opinia była dyskutowana z gośćmi, którzy poruszali wątki dotyczące pandemii, mieszając fakty z teoriami nie popartymi nauką.

Grupa ponad 200 lekarzy i naukowców skomentowała fragmenty podcastów jako „masową dezinformacją” w liście do Spotify. Muzycy Neil Young i Joni Mitchell opuścili platformę w formie protestu.

Podczas konferencji prasowej Spotify odniosło się do kontrowersji w odpowiedzi na pytania analityków. Oto dwie ważne rzeczy, które powiedział CEO Daniel Ek.

„Myślę, że ważne jest, iż nie zmieniamy naszej polityki w oparciu o jednego twórcę, ani nie zmieniamy jej w oparciu o jakikolwiek cykl medialny lub telefony od kogokolwiek. Nasze zasady zostały starannie napisane, przy udziale wielu wewnętrznych i zewnętrznych ekspertów w tej dziedzinie. I wierzę, że są one właściwe dla naszej platformy. I chociaż Joe ma ogromną publiczność - jest numerem jeden wśród podcastów na ponad 90 rynkach - to również musi przestrzegać tych zasad."

Kontrowersje nie zaszkodziły wzrostowi subskrybentów, ale jest jeszcze wcześnie, by to wykluczyć:

„Nie spodziewamy się masowej rezygnacji klientów z powodu sprawy Joe Rogana. Ogólnie rzecz biorąc, powiedziałbym, że jest zbyt wcześnie, aby stwierdzić, jaki może być jej wpływ na biznes. I zazwyczaj, kiedy mieliśmy kontrowersje w przeszłości, były one mierzone w miesiącach, a nie w dniach. Ale czuję się dobrze z tym, gdzie jesteśmy. I oczywiście, trendy top-line wyglądają nadal bardzo silnie."

Bezczynności Spotify irytowała inwestorów, co skłoniło firmę do wydania wytycznych dotyczących sposobu moderowania treści. Odcinki, które omawiają Covid będą teraz miały specjalne etykiety kierujące słuchaczy do informacji z agencji zdrowia, na przykład. Rogan powiedział również, że będzie starał się przedstawiać bardziej wyważone informacje na temat choroby.

Nie wiadomo więc, czy kontrowersje związane z Roganem wpłyną na liczbę abonentów w I kwartale.

Najpopularniejsze podcasty w USA / PL

Zobacz także: Podcasty Strefy Inwestorów na Spotify

Rekomendacje dla Spotify pokazują bycze nastawienie analityków

Przeprosiny i oświadczenia mogły uratować kurs na kilka dni, ale inwestorzy są wyraźnie zaniepokojeni tym, co przyniesie przyszłość. Wall Street jest byczo nastawiona. Średnia cena docelowa dla Spotify wynosi 290 USD, co oznacza wzrost o ponad 40%.

Citi podwyższył rekomendację akcji do „kupuj”, powołując się na presję na akcje oparte na subskrypcji, zdolność spółki do poprawy monetyzacji opartej na reklamach oraz poprawę ekonomiki abonentów po 2023 roku.

Analityk LightShed Partners Rich Greenfield w środę rozpoczął wycenę akcji Spotify z rekomendacją „kupuj" i ceną docelową 260 USD. Analityk uważa, że ulica nie docenia potencjału biznesu reklamowego Spotify. Greenfield widzi mnóstwo miejsca na wzrost płatnych subskrybentów - uważa, że firma może notować wzrost od 27 do 30 milionów nowych subskrybentów rocznie w przyszłości - a także widzi miejsce na wyższy przychód na użytkownika. Spotify nigdy nie podniosło ceny 9,99 USD miesięcznie, którą pobiera od amerykańskich użytkowników. Uważa jednak, że wzrost reklam będzie znacznie przewyższał przychody z abonamentu. Greenfield uważa, że Spotify może zwiększyć udział reklam w przychodach do 22% w 2024 roku z szacowanych 13% w 2021 roku. „Wraz z fazą inwestycji w podcasty Spotify zaczyna przynosić owoce w reklamie, a cały biznes muzyczny wspierany reklamami zaczyna się znacząco skalować, poprawa marży będzie napędzać szybki wzrost Ebitda [zysk przed odsetkami, podatkami, deprecjacją i amortyzacją]; mamy wzrost Ebitda wciąż ponad 40% w 2024 roku" - napisał.

Analityk dodaje, że jego zdaniem konsensus oczekiwań dla przychodów i Ebitda jest „po prostu zbyt niski". W 2024 roku Greenfield prognozuje przychody na poziomie 16,9 mld USD i EBITDA 1,4 mld USD, podczas gdy konsensus zakłada 15,7 mld USD przychodów i 900 mln USD EBITDA. „Spotify nie wygląda już drogo w stosunku do potencjału wzrostu, który widzimy w ciągu najbliższych kilku lat, co stwarza okazję do zakupu na tych poziomach" - dodaje. Greenfield argumentuje również, że Spotify dziwnym trafem ma niewielu bezpośrednich konkurentów dla reklamodawców poszukujących słuchaczy streamingu audio.

Zobacz także: Sytuacja akcji spółek producentów EV jest zmienna, jak w przypadku kryptowalut. Rivian zwiększa produkcję, ale analitycy obniżają cenę docelową