Akcje spółek FAANG już nie ekscytują tak inwestorów, bo rośnie konkurencja i stopy procentowe

Od początku roku NYSE FANG+ Index spadł już o 12%. Wielkie spółki technologiczne już nie wydają się inwestorom tak atrakcyjne jak kiedyś. To musiało się w końcu stać i trudno tu pisać o dużym zaskoczeniu.

Przez wiele kwartałów spółki FAANG – czyli Facebook (teraz Meta Platforms), Apple, Amazon, Netflix i Google (Alphabet) – były gwiazdami amerykańskiej giełdy. Jednak ten okres dobiegł końca wraz z listopadem 2021, gdy realne stało się podnoszenie stóp procentowych przez Fed.

REKLAMA

Od 4 listopada indeks NYSE FANG+ spadł o -18,3%, podczas gdy indeks Nasdaq 100 o -11%. Big Techy zachowały się gorzej, niż szeroki rynek technologiczny…

Notowania NYSE FANG+ na tle Nasdaq 100 od 4 listopada 2021

Źródło: TradingView

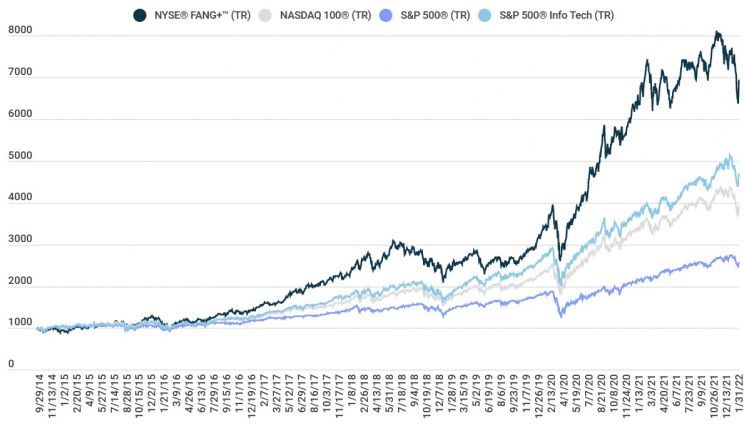

Notowania NYSE FANG+ na tle innych indeksów od września 2014 r.

Źródło: theice.com

Wiatr przestał wiać w żagle niektórych Big Techów

Jednak nadchodzący cykl podwyżek stóp w USA to nie jedyny powód przeceny Big Techów. Innym jest zmieniający się wiatr na rynku technologicznym – przestaje on dąć w żagle wielkich spółek z tak dużą mocą, jak przez ostatnią dekadę.

Indeks NYSE FANG+ został pociągnięty w dół głównie przez Netflixa (-39% od 4 listopada 2021) oraz Meta Platforms (-33%). „Walory FAANG jako grupa były naprawdę mocne przez ostatnie 10 lat. Jednak w końcu przyszedł zły czas” – zwraca uwagę Amy Kong, CIO w Barrett Asset Management. Wskazuje, że jedną z głównych przyczyn przeceny Big Techów z ostatnich tygodni są bardzo rozczarowujące wyniki finansowe i prognozy Facebooka. Podczas jednej sesji stracił on ponad 200 mld USD wyceny – to jest rekord w historii amerykańskiej giełdy.

Według Kong, nadchodzi spowolnienie rozwoju wielkich spółek technologicznych. Mark Zuckerberg przyznał przecież, że konkurencja w sieci znacznie wzrosła (Tik-Tok czy Roblox dają generacji Z możliwość oglądania krótkich filmików w łatwy sposób), a zarząd Netflixa – że coraz ciężej pozyskiwać nowych klientów, w obliczu konkurencji ze strony Disney+, Apple, Hulu, HBO Max, Amazon Prime. Netflix po podaniu niezbyt zachęcających prognoz stracił 22% wyceny w czasie jednej sesji. W czwartek po sesji wyniki za IV kwartał opublikuje Twitter – one powinny potwierdzić, albo zaprzeczyć tezie, że Big Techy jako grupa mają pod górkę.

Zobacz także: Rynek SPAC umiera, inwestorzy zabierają z wehikułów pieniądze

Co dalej z FAANG? Potrzebna jest selekcja

Warto podkreślić, że co prawda indeks NYSE FANG+ nieco odbił w ostatnich dniach, to zdecydowanie więcej kapitału niż do spółek FAANG płynie w kierunku walorów Tesla, nVidia oraz AMD – pokazują dane firmy Vanda Research. „To pokazuje, że zmieniła się mentalność inwestorów. To już nie jest tak, że wybierasz wielką spółkę technologiczną na chybił trafił i możesz być pewien, że jej akcje będą rosły. To już nie jest tak, że wystarczy kupować walory spółek FAANG, by mieć zysk w perspektywie kwartału czy roku. Ta pewność znikła, bo zmieniło się podejście inwestorów” – stwierdza Daniel Morgan, zarządzający Synovus Trust.

To jednak nie oznacza, że trzeba się pozbywać akcji wszystkich Big Techów. Niektórzy analitycy uważają, że wystarczy FAANG zmienić na MAANG – czyli zamiast Facebooka do koszyka włożyć akcje Microsoftu i już będzie OK. Warto zwrócić uwagę, że dobre wyniki pokazują wciąż Apple (przychody w IV kw. 2021 w górę o +11% do 123,9 mld USD, zysk 34,6 mld USD przekroczył oczekiwania) i Alphabet (przychody w IV kwartale ub.r. w górę o 32%, do 75,33 mld USD, a zysk na akcję 30,69 USD przekroczył konsensus o 12%), a Amazon pokazał wręcz rewelacyjne (zysk niemal podwoił się rok do roku w IV kw. 2021) – po czym jego kurs skoczył o 14% w jedną sesję.

Warren Buffett wciąż zachwyca się firmą Apple, jako dostawcą niesamowitego urządzenia, jakim jest iPhone. A wielu młodych inwestorów zachwyca się z kolei spółką Alphabet – która zaczyna być postrzegana jako „Berkshire Hathaway XXI wieku”, gdyż inwestuje bardzo szeroko na rynku technologicznym i ma już pokaźne portfolio spółek.

Niektórzy inwestorzy nie tracą nadziei również co do Netflixa. Bill Ackman postawił na tę spółkę 1 mld USD, twierdząc, że nie ma lepszego serwisu streamingowego. I że Netflix wciąż ma świetne perspektywy do wzrostu, gdyż oferuje wysoką jakość. Bliżej z historią inwestycji Ackmana w Netflixa można się zapoznać TUTAJ.

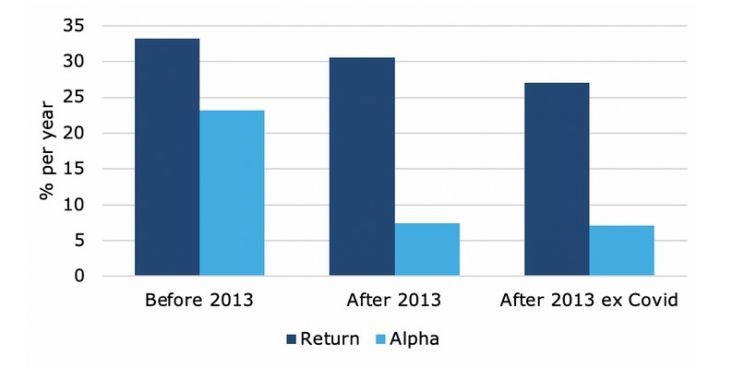

Tym niemniej, fakt jest taki, że o ile średnioroczna prosta stopa zwrotu z inwestycji w akcje FAANG nieco spada, to alfa – czyli stopa zwrotu ponad szeroki rynek – spada znacznie. Przed 2013 rokiem alfa dla FAANG wynosiła 23% średniorocznie, a po 2013 roku spadła do 7%. Jeśli założymy, że spółki FAANG są już dojrzałe i coraz trudniej będzie im zachwycać tempem rozwoju biznesu i wynikami, to nietrudno dojść do wniosku, że ponadnormatywnych stóp zwrotu, czyli właśnie tej alfy, trzeba szukać gdzie indziej.

Średnioroczna prosta stopa zwrotu i alfa dla spółek FAANG

Źródło: Loh (2021)