Pasywne inwestowanie i fundusze indeksowe są coraz większym zagrożeniem dla rynków giełdowych

Pasywne inwestowanie jest jak słoń w składzie z porcelaną. Rosło aż zaczęło wyrządzać szkody przy każdym ruchu. Tak wynika ze słów eksperta Simplify Asset Management Mike’a Green’a.

„Coraz więcej kapitału próbuje naśladować szeroki rynek. Efekty tego, na dłuższą metę, są tak naprawdę nieznane, a mogą być groźne” – ostrzegł ekspert Simplify Asset Management Mike Green, będąc gościem podcastu Excess Returns.

REKLAMA

Pasywny kapitał ma już 45% udziału w rynku akcji w USA

Do 2016 roku, tak jak niemal wszyscy, lekceważyłem dynamikę rozwoju pasywnego inwestowania, docieniając jednak zalety tego rozwiązania – mówi Mike Green. Pasywne fundusze indeksowe są niskokosztowe, więc to jest narzędzie idealne dla oszczędzających, którzy chcą przyjąć ekspozycję na giełdę. „Przeczytałem jednak pewnego dnia tekst, który otworzył mi oczy nie tylko na skalę zjawiska, ale też na mechanizm, który stoi za nim. Przecież nie ma tak naprawdę czegoś takiego, jak pasywne inwestowanie. Fundusze indeksowe codziennie notują napływy i ich zarządzający muszą robić zakupy do portfeli, czyli tak naprawdę te fundusze są aktywnie zarządzane, tylko po prostu one nie szukają okazji, lecz lokują kapitał tak, jak wynika z ich statutu” – wskazuje Green.

Po drugie, skala udziału pasywnych inwestorów w rynku wynosi już około 45%, tymczasem na początku lat 90-tych sięgała 1% - mówi Green. „To prowadzi do zjawiska, w którym coraz więcej kapitału próbuje naśladować rynek. Efekty tego, na dłuższą metę, są tak naprawdę nieznane, a mogą być groźne” – uważa Green.

Ekspert podkreśla, że do niedawna fundusz indeksowy z ekspozycją na S&P500 można kupić z dwóch powodów. Pierwszy to taki, że mamy akcje tak tanie, jak np. w marcu 2009 roku. Drugi to taki, że po prostu chcemy przyjąć ekspozycję na szeroki rynek, bo nie wierzymy, że fundusze aktywnie zarządzane mogą go pobić w długim terminie. „Jednak wiele zmieniło się jakieś 10 lat temu, gdy jak grzyby po deszczu zaczęły pojawiać się fundusze zdefiniowanej daty. Ich istnienie oznacza, że inwestor kupuje S&P500 nie dlatego, że akcje są tanie, ale że… ma pracę i realizuje swój bardzo odległy, długoterminowy cel. To zmienia charakter rynku, na bardziej pro-cykliczny. Im więcej ludzi będzie w ten sposób inwestowało, tym bardziej rynek będzie pro-cykliczny” – tłumaczy Green.

Zobacz także: Warren Buffett na zakupach. Berkshire Hathaway ujawnia się w akcjonariacie Citigroup i Paramount

Efekty rozwoju pasywnego inwestowania

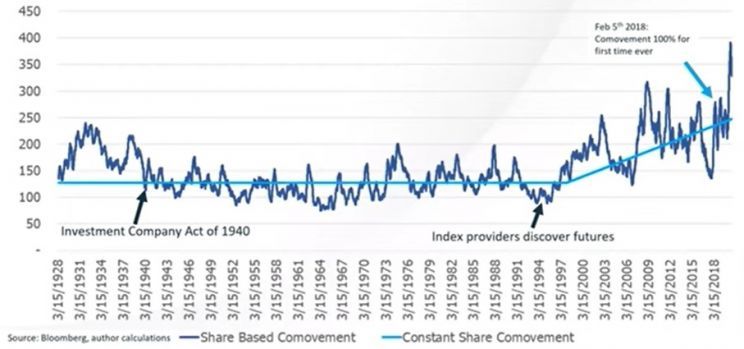

Według Green’a, rozwój pasywnego inwestowania prowadzi do… wzrostu zmienności, co już jest widoczne. „Skoro coraz więcej osób chce kupować i sprzedawać w tym samym momencie szeroki rynek, to ten rynek coraz bardziej się huśta. To jest już widoczne, bo przecież od dwóch lat mamy okres niezwykle wysokiej zmienności, nie widzianej nigdy wcześniej” – podkreśla Green.

Stopień jednolitej zmienności na akcjach S&P500

Źródło: Simplify Asset Management

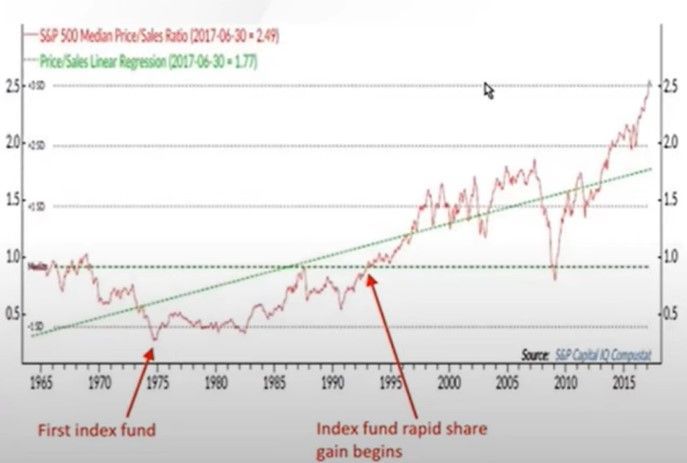

Poza tym, pasywne inwestowanie winduje wartość spółek, nieco odrywając ją od fundamentów, oraz zmniejsza elastyczność rynku (mówi się, że inwestorzy pasywni są idealnie nieelastyczni, czyli wolno reagują na to, co dzieje się na parkiecie). „Tutaj pojawiają się również poboczne efekty, na przykład efekt koncentracji kapitału, który sprawia, że duże spółki stają się coraz większe, bo są nadmuchiwane kapitałem z funduszy indeksowych. Coś co już mocno urosło, przyciąga bowiem kapitał mocniej, niż to, co jednak nie jest w trendzie wzrostowym” – wskazuje Green.

Mediana cena do sprzedaży dla S&P500 i linearna regresja

Źródło: Simplify Asset Management

Efekty pasywnego inwestowania widać podczas trwającej technologicznej bessy. „Palantir był tani już przy 35 USD za akcję. Spadł do 7 USD za akcję. Przecież na zdrowy rozum to jest śmiesznie niska wycena. A jednak, taka właśnie cena teraz jest na rynku, bo po prostu kapitał wycofywał się szeroką ławą z funduszy pasywnych i one musiały sprzedawać” – wskazuje Green. „Według mnie, efektem rozwoju funduszy pasywnych będzie również rozwój produktów pozwalających zarabiać na zmienności” – dodaje.