Kryzys gospodarczy ma też dobre strony uważa Elon Musk i w pewnym sensie ma rację

Elon Musk jest głową czterech spółek, a wkrótce dojdzie mu piąta. W międzyczasie występuje w telewizji, udziela wywiadów, zajmuje się kolonizacją Marsa oraz wciela się też w rolę ekonomisty.

Zarządzający spółkami jak Tesla, SpaceX, Neuralink i The Boring Company (a wkrótce może Twittera), w czwartek napisał, że długotrwała globalna recesja niekoniecznie jest złą wiadomością.

REKLAMA

How long do you think this recession will last Elon? You called it!! Just curious could this one last year(s)??

— GEARMY GENERAL (@TheTeslaBull) May 27, 2022

Zobacz także: Silna gospodarka może nie uratować giełdy przed krachem, ostrzegają analitycy Saxo Bank

Musk uważa, że globalna recesja prawdopodobnie wynika z wybuchowej mieszanki, czyli rosnącej inflacji i rosnących stóp procentowych co w jego opinii potrwa jeszcze ponad rok. I tutaj podkreśla dobre strony, tak długi okres bessy wyeliminuje z rynku wszystkie spółki, które nie generują przychodów, mają słaby cash-flow i głównie przepalają swój kapitał.

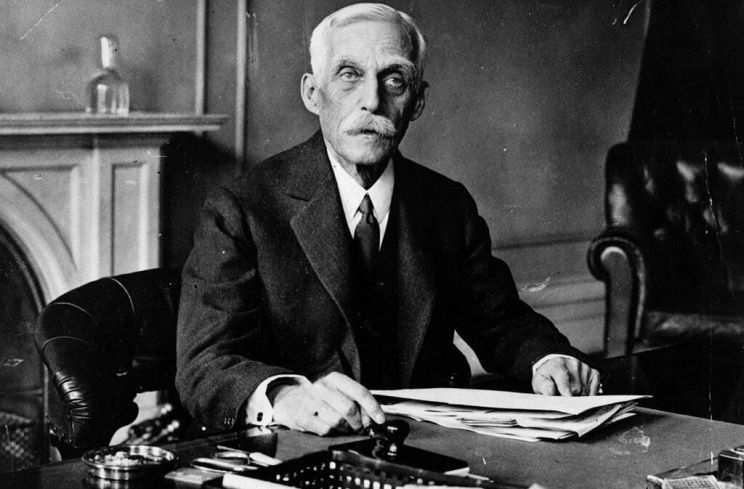

Nie jest to pierwszy raz w historii, gdy Musk przedstawia swoje przemyślenia na tematy ekonomiczne. Przedstawiając humanoidalnego robota Optimus, mówił o korzyściach płynących z zastosowania robotów dla całej gospodarki. Lepsza relokacja kapitału to jedna z potencjalnych korzyści wynikających z recesji. Musk nie jest pierwszą osobą, która to sugeruje. Andrew Mellon pełnił funkcję sekretarza skarbu za czasów trzech prezydentów USA - Hardinga, Coolidge'a i Hoovera - i na początku lat 30. powiedział coś podobnego.

Na zdjęciu: Andrew Mellon, amerykański miliarder, bankier, finansista, inwestor. Pełnił funkcję sekretarza skarbu Stanów Zjednoczonych od 9 marca 1921 do 12 lutego 1932.

„Zlikwidować siłę roboczą, zlikwidować akcje, zlikwidować rolników, zlikwidować nieruchomości. Wyczyśćcie system z zgnilizny. Wysokie koszty utrzymania i wysoki poziom życia obniżą się, a przedsiębiorczy ludzie pozbierają wraki po mniej kompetentnych osobach" - taką radę Hoover przypisał Mellonowi w swoich wspomnieniach.

W myśl zasady... Jak przychodzi odpływ to widać kto pływał nago

W czasach hossy, hura gospodarczego optymizmu – kolokwialnie mówiąc – rośnie wszystko. Każda hossa ma historię spółki, która wydaje się totalnie nie mieć sensu. Firmy łączą się ze spółkami celowymi, gdzie z trudem są realizowane pierwotne prognozy przychodów. To może być znak, że ich modele biznesowe nie są tak dobre jak się spodziewano.

Recesja ma to do siebie, że resetuje alokację kapitału w gospodarce. Jest to bolesne i powoduje spadek cen akcji, wzrost bezrobocia – ogólnie społeczny wstrząs. Uwagi Mellona zostały wypowiedziane na początku Wielkiego Kryzysu. Te słowa nie zestarzały się dobrze.

Krach i depresja nastąpiły oczywiście po latach dwudziestolecia międzywojennego. Pod koniec tej dekady kapitał był już przeznaczany na odpowiednik chwiejnych start-upów z początku XX wieku. Spowolnienie gospodarcze w USA, które nastąpiło po latach 20. ubiegłego wieku, było brutalne. Bezrobocie wzrosło z około 3% w 1929 roku do prawie 24% w 1932 roku.

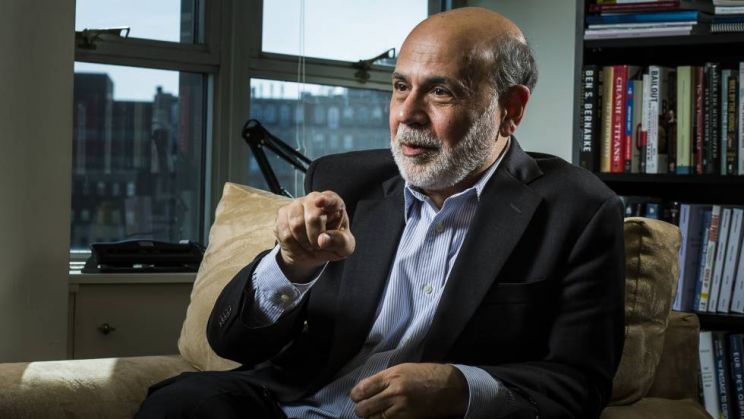

Organy regulacyjne ponoszą część winy za to, że pogorszenie koniunktury po latach 20. ubiegłego wieku było gorsze, niż było konieczne. „Jeśli chodzi o Wielki Kryzys (...), to nasza wina. Jest nam bardzo przykro i nie zrobimy tego ponownie" - powiedział były prezes Rezerwy Federalnej Ben Bernanke w 2002 roku na przyjęciu z okazji 90. urodzin ekonomisty Miltona Friedmana, laureata Nagrody Nobla.

Na zdjęciu: Ben Bernanke, w latach 2006 - 2014 prezes FED. Tygodnik „Time" ogłosił go Człowiekiem Roku 2009.

Bernanke miał na myśli to, że amerykański bank centralny mógł zareagować, prowadząc bardziej akomodacyjną politykę - obniżając stopy procentowe i pomagając dłużnikom spłacać rachunki - i w ten sposób złagodzić kryzys.

Być może Wielki Kryzys nie musiał być aż tak wielki, ale sugerowanie, że korzyści płynące z pogorszenia koniunktury przewyższą koszty, jest ryzykowne. Zarówno wzrosty, jak i spadki koniunktury mają swoją listę przykrych, nieprzewidzianych skutków.

Akcje Tesli, podobnie jak akcje innych producentów samochodów, zachowują się tak, jakby nadchodziła recesja. Akcje Tesli, General Motors (GM) i Ford Motor (F) spadły od początku roku średnio o 35%, czyli gorzej niż porównywalne spadki S&P 500 i Dow Jones Industrial Average, które wyniosły odpowiednio 15% i 10%.

W czasie kryzysu akcje spółek motoryzacyjnych tracą praktycznie najszybciej, ponieważ w czasach gorszej koniunktury ludzie nie kupują samochodów. Inwestorzy obawiają się o przyszłość. Jest to największa przyczyna spadku wartości tych akcji w tym roku. Wszystkie trzy spółki motoryzacyjne mają dobrą lub bardzo dobrą sytuację finansową generując duże przychody.